Cómo calcular el ratio de rentabilidad sobre activos (ROA): fórmula y ejemplos

5 lectura de actas

Este artículo está dedicado al ratio de mercado denominado rentabilidad de los activos (ROA en inglés): para qué es necesario, cómo se calcula la rentabilidad de los activos, qué peculiaridades, inconvenientes y ventajas tiene y cómo puede utilizarse.

Qué es el ratio de rentabilidad de los activos (ROA)

Rentabilidad de los activos (ROA) es el ratio que muestra la rentabilidad de los activos. Expresa la relación entre el beneficio neto y el tamaño medio ponderado de los activos, demostrando la eficacia del uso del capital de una empresa. Se expresa en porcentaje.

Fórmula de cálculo de rentabilidad de los activos (ROA)

ROA = Beneficio neto / Activo medio

Donde:

- Beneficio netoes el beneficio neto de la empresa durante el periodo de cálculo. Este último suele ser de un año o un trimestre.

- Activos medioses el tamaño medio ponderado de los activos de la empresa.

Fórmula de cálculo de los activos medios:

Activos medios = (Activos 1 + Activos 2) / 2

Donde:

- Activos 1 es el tamaño de los activos al principio del periodo de cálculo.

- Activos 2 es el tamaño de los activos al final del periodo de cálculo.

Actualmente apenas es necesario calcular manualmente la fórmula del ratio de rentabilidad de los activos, ya que esta información está disponible en fuentes abiertas y todo el mundo puede utilizar la calculadora del ratio de rentabilidad de los activos.

Peculiaridades del ROA

El ROA difiere según el sector de actividad de la compañía y la naturaleza de su negocio. Por ejemplo, en el sector servicios, el ROA será mayor que en la industria petrolera.

La razón es el capital circulante que las empresas necesitan para funcionar y producir. Cuanto más gaste la empresa en desarrollo, menor ROA tendrá durante el periodo de cálculo.

La conclusión intermedia es que la comparación mediante el ROA puede ser precisa y correcta sólo para las empresas que trabajan en un único ámbito de negocio. Y cuanto mayor sea el ROA, mejor para la empresa y sus inversores.

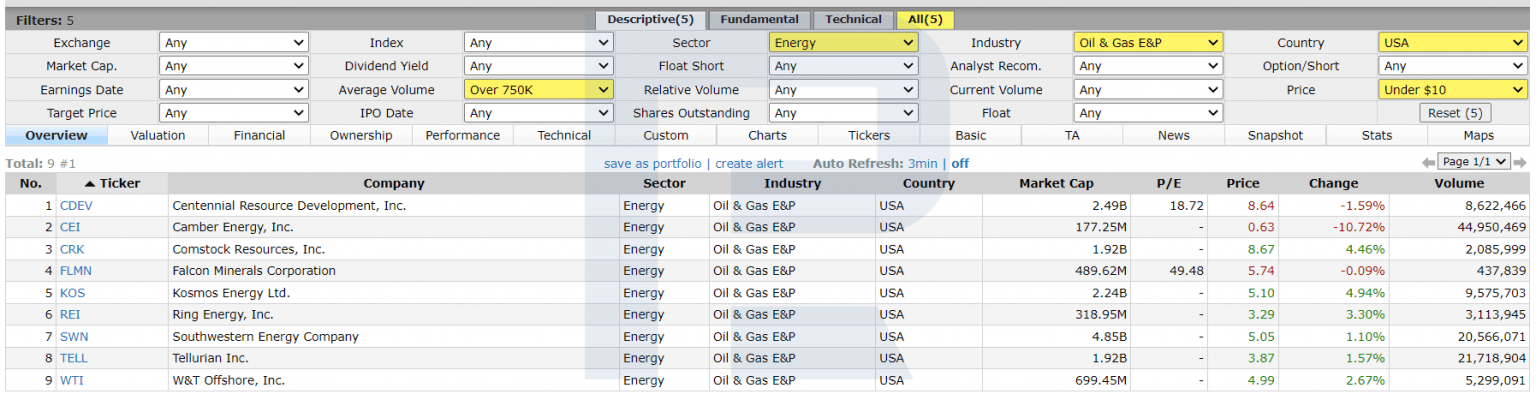

Ejemplos de uso de la rentabilidad sobre activos (ROA) en el sector del petróleo y el gas

- Vaya a la página de selección de valores.

- Elija el sector, por ejemplo, energía.

- Elige el sector: petróleo y gas, prospección y minería.

Además, pueden añadirse otros criterios de selección. Las acciones se ordenarán por precio y volumen medio de negociación para excluir los instrumentos no líquidos: menos de 10 dólares y más de 750.000 acciones, respectivamente. Elija el lugar: EE. UU. El resultado de la selección es una lista de 9 compañías.

- Vaya a la página con las características financieras de las compañías y compare el ROA.

Dos entidades tienen un ROA positivo: FLMN (5,8%) y CDEV (6,6%). Otros tienen ROA negativos. Esto no demuestra directamente que estén perdiendo, pero exige un análisis más detallado. En resumidas cuentas, una empresa con un ROA positivo parece más atractiva para los inversores.

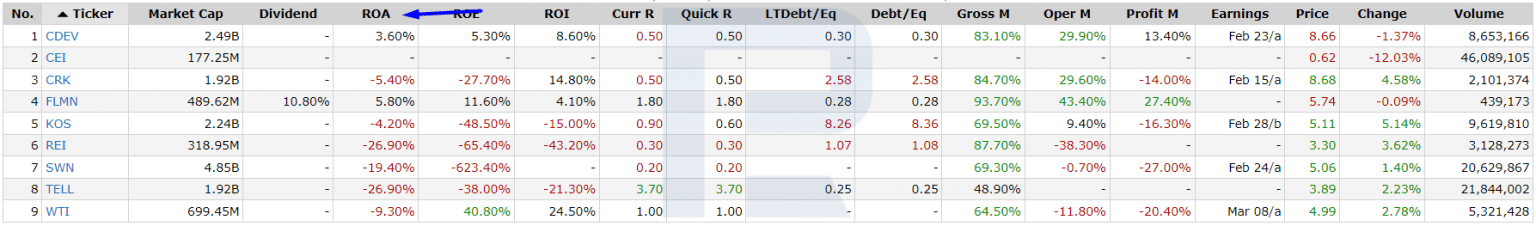

Ejemplos de uso del ROA en el sector de las finanzas

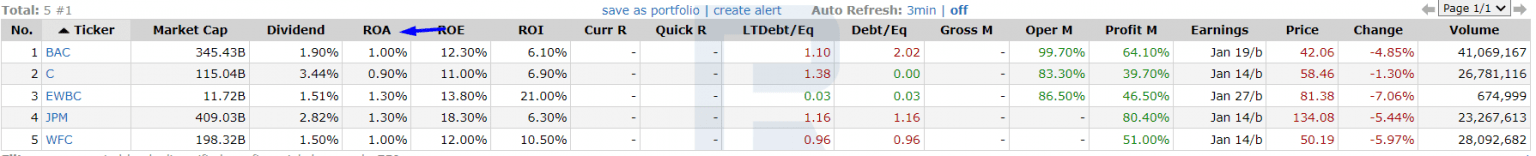

En la página de selección, especifique lo siguiente: sector - finanzas, industria - bancos, volumen medio de operaciones - más de 750.000 valores, lugar (EE.UU). El resultado de la selección es una lista de 5 compañías.

Todas las empresas analizadas tienen ROA positivos, del 0,9% al 1,3%. La conclusión inicial es que todos los bancos son buenos para invertir.

Tenga en cuenta que las decisiones de inversión no deben basarse únicamente en un ratio. Es necesario un análisis complejo, que incluya la comparación de varios ratios y el historial financiero de las empresas.

Ventajas y desventajas del ROA

Ventajas del ratio de rentabilidad sobre activos:

- Fórmula simple de cálculo de rentabilidad sobre activos, todos los datos figuran en el informe financiero de la empresa.

- Disponibilidad de resultados ya elaborados en fuentes abiertas.

- Lógica transparente. Cuando el ROA disminuye, significa que la financiación se utiliza de forma ineficaz; cuando el ROA aumenta, viceversa, la financiación se utiliza de forma racional y los beneficios también pueden aumentar.

Desventajas del ROA:

- La comparación sólo es correcta para las compañías que trabajan en un solo sector.

- Dependencia de los informes financieros de la empresa. El dinero asignado al mantenimiento puede no coincidir con la depreciación real de todo el material.

- Conclusiones no transparentes. Un ROA negativo no siempre significa que la empresa esté perdiendo. En su lugar, la empresa podría haber comprado algún equipamiento nuevo que no se ha incluido en la producción.

- Para comprender la dinámica del ROA con ánimo de realizar una comparación precisa, deben tenerse en cuenta todos los ROA de varios periodos de información anteriores.

Conclusiones

Como muchos otros ratios financieros, el ROA tiene sus ventajas y desventajas. El ratio sólo puede ofrecer una evaluación previa de la rentabilidad de las inversiones en la compañía. Un análisis óptimo debería incluir varios ratios e informes financieros de la empresa.