Como los tipos de interés de la Fed afectan a los beneficios de los grandes bancos.

7 lectura de actas

La temporada de resultados trimestrales comenzó en octubre, y los bancos de los EE.UU. estuvieron entre los primeros en publicar sus resultados. Para sorpresa de los expertos, los resultados fueron mucho mejores de lo esperado.

Tampoco es que fuese una sorpresa total, ante el aumento de intereses, parece lógico que los bancos hayan aumentado sus ingresos. Las acciones de Bank of America Corporation (NYSE: BAC), JPMorgan Chase & Co (NYSE: JPM) y Citigroup Inc. (NYSE: C) se han comenzado a apreciar de forma notable, aupadas por unas estadísticas financieras muy potentes.

El Sistema de la Reserva Federal (FED) todavía no ha dado señal alguna sobre una posible relajación de su política monetaria, lo que significa que los tipos de interés altos permanecerán así durante un tiempo. Esto puede que sean malas noticias para las empresas, pero no para el sector bancario.

En este artículo, pondremos su atención en el impacto de la subida de los intereses en los ingresos de los principales bancos de EE.UU., así como en el precio de sus acciones. Pero, primero que nada, echemos un vistazo a épocas anteriores de ajuste de las políticas monetarias.

Momentos de ajuste de la política monetaria en EE.UU.

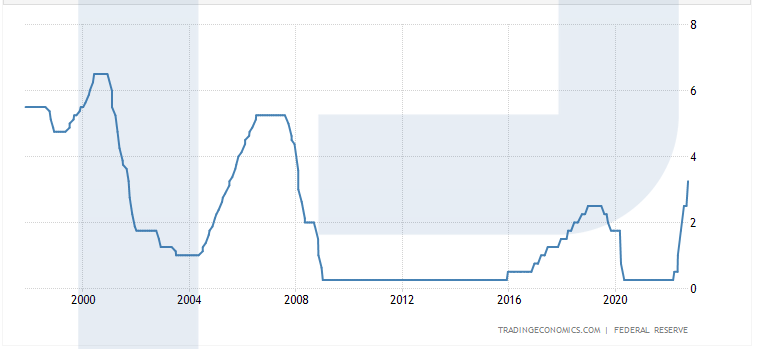

Desde 2002, la Reserva Federal ha subido los intereses en dos periodos diferentes. La primera comenzó en 2003 y se alargó hasta 2006. Los intereses pasaron del 1% al 5,25%. El segundo de estos periodos duró de 2015 a 2019. Durante esa época, los intereses pasaron del 0,25% al 2,5%.

JPMorgan Chase

JPMorgan Chase & Co. es el banco más grande de los EEUU. Sus activos totalizan unos 3,95 billones de dólares. Su informe para el tercer trimestre de este año se publicó el 14 de octubre. Los beneficios por acción fueron de 3,12 dólares, un 6,4% más alto de lo esperado. Los ingresos alcanzaron los 32 700 millones de dólares, un 1,8% más alto de lo que esperaban los analistas, y un 17% más altos que las estadísticas para ese mismo trimestre del año pasado.

El ingreso del banco por intereses subió un 34% hasta los 17 600 millones de dólares, debido a un incremento en las tasas de los intereses. Las acciones de JPMorgan Chase & Co. empezaron a crecer con fuerza el día anterior a la publicación del informe, y después de que los datos siguieran moviéndose, los valores ganaron un 17% en cuatro días.

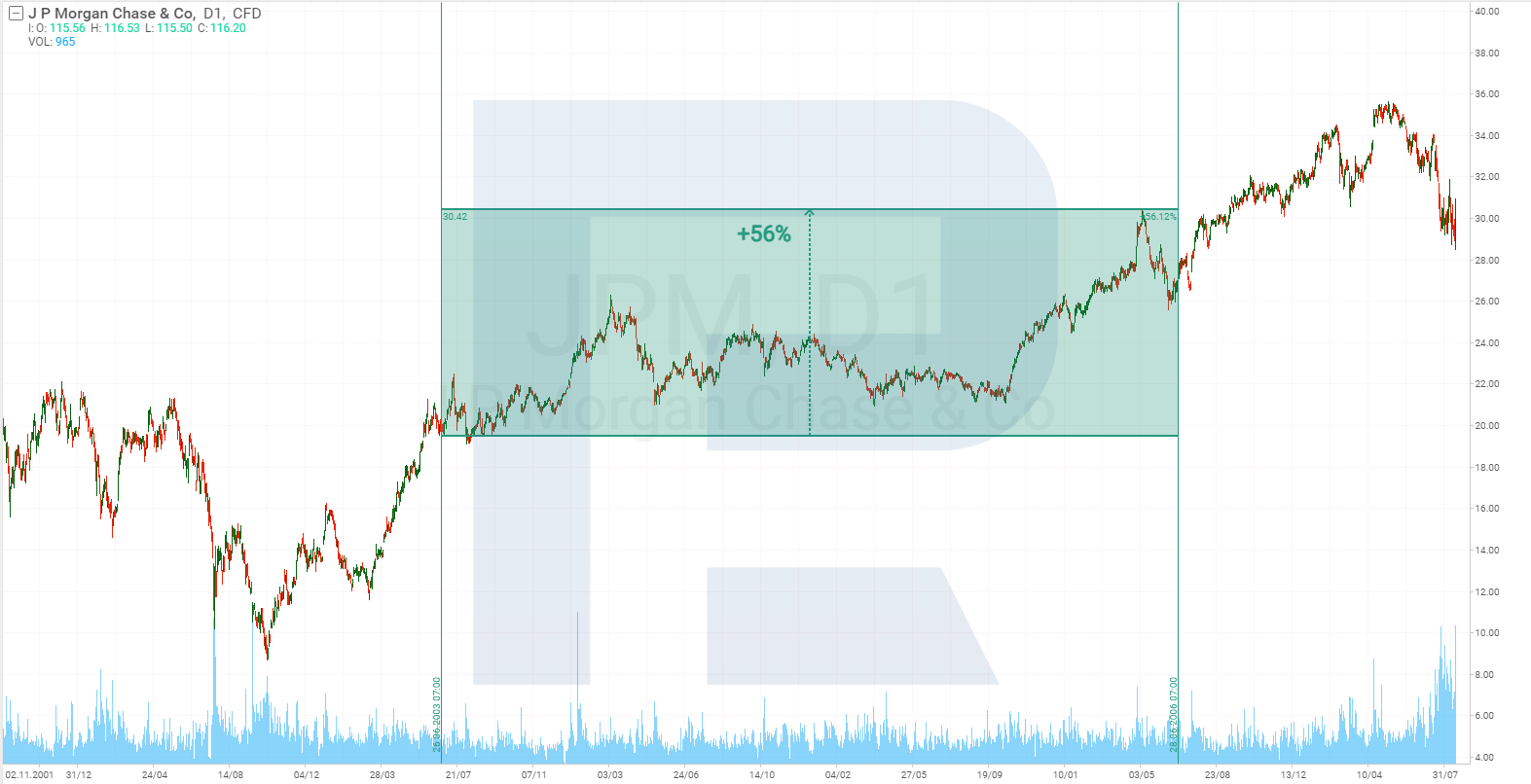

Descubramos como se comportaron las acciones de la compañía durante los ciclos previos de subidas de intereses. Entre 2003 y 2006, las acciones de JPMorgan Chase & Co ganaron un 56%. En comparación, durante ese mismo periodo, el S&P Index (US500) ganó un 37%.

Entre 2015 y 2019, el valor de las acciones subió un 104%, en comparación con la subida de solo el 43% del S&P 500.

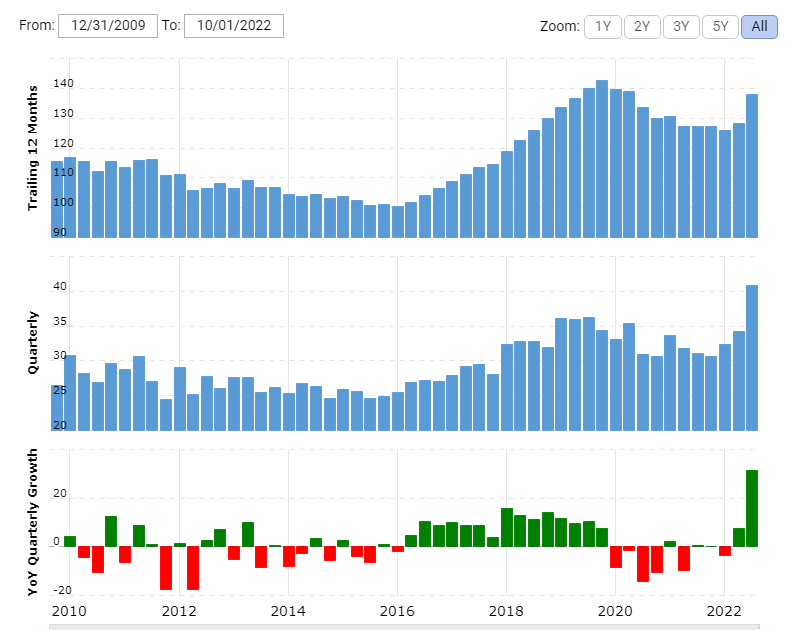

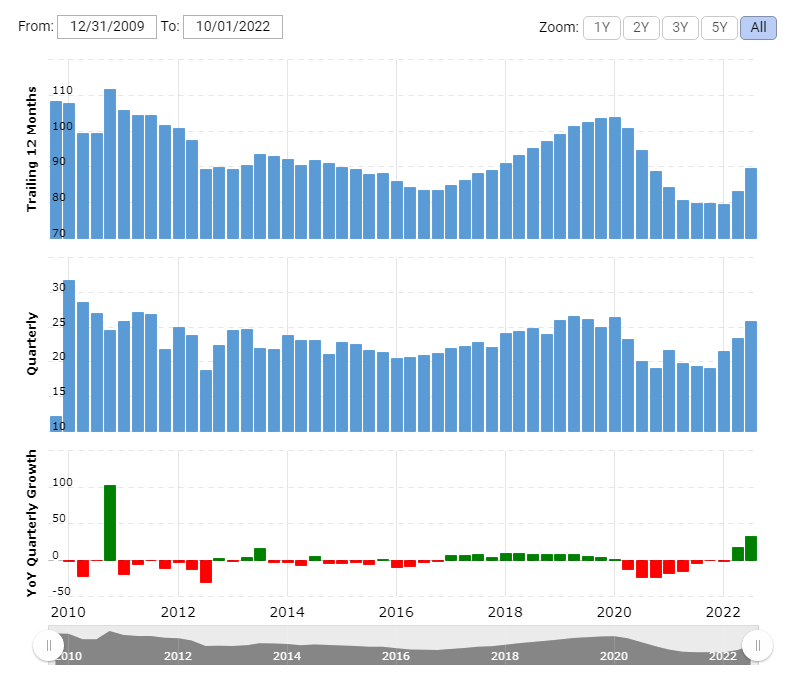

Podemos observar el impacto del cambio de los intereses en los ingresos del banco desde 2015 hasta 2019.

En la gráfica, podemos ver que los ingresos de JPMorgan Chase comenzaron a aumentar en 2016 y que superaron niveles record en 2019.

Bank of America

Bank of America Corporation es el segundo banco más grande de EE.UU.. Sus activos acumulan un total de 3,11 billones de dólares. Su último informe trimestral se publicó el 17 de octubre. Los ingresos del banco fueron de un total de 24 500 millones de dólares, casi mil millones por debajo de la previsión consensuada. Los beneficios por acción también superaron las expectativas de los expertos, y alcanzaron los 0,81 USD. Los ingresos por interes, que dependen de los intereses de los fondos de la Fed, subieron un 24% hasta los 13 770 millones de dólares.

Ver también ¿Cómo ha afectado la crisis del sector financiero a los ingresos de los bancos de EE.UU?

Las acciones de Bank of America Corporation, bajo la influencia de los resultados positivos de JPMorgan Chase & Co., publicados tres días antes, comenzaron a subir incluso antes de la publicación de los resultados trimestrales de la compañía, subiendo un 15% el 17 de octubre. Tras la publicación de las estadísticas, la subida fue de un 4%.

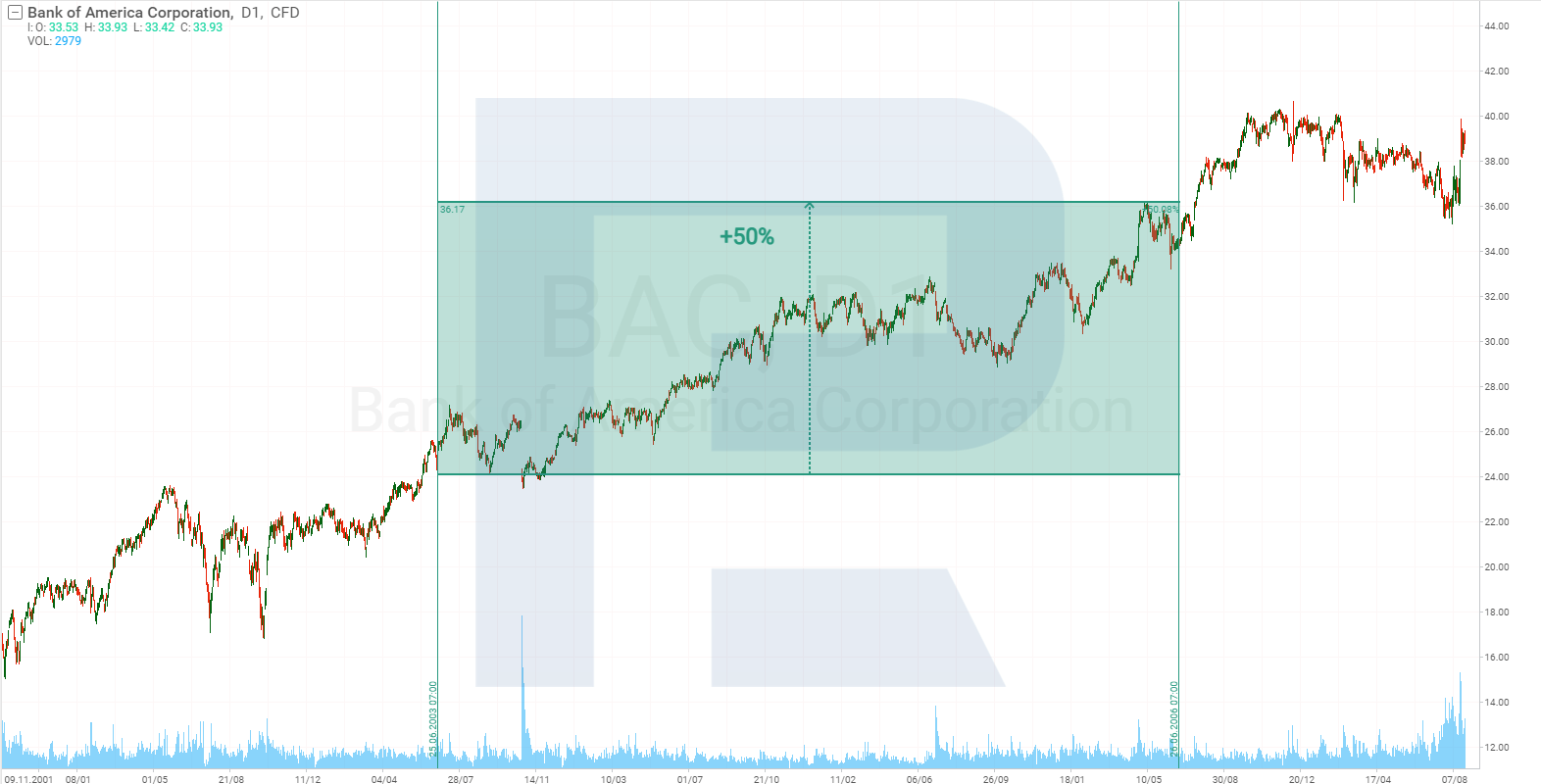

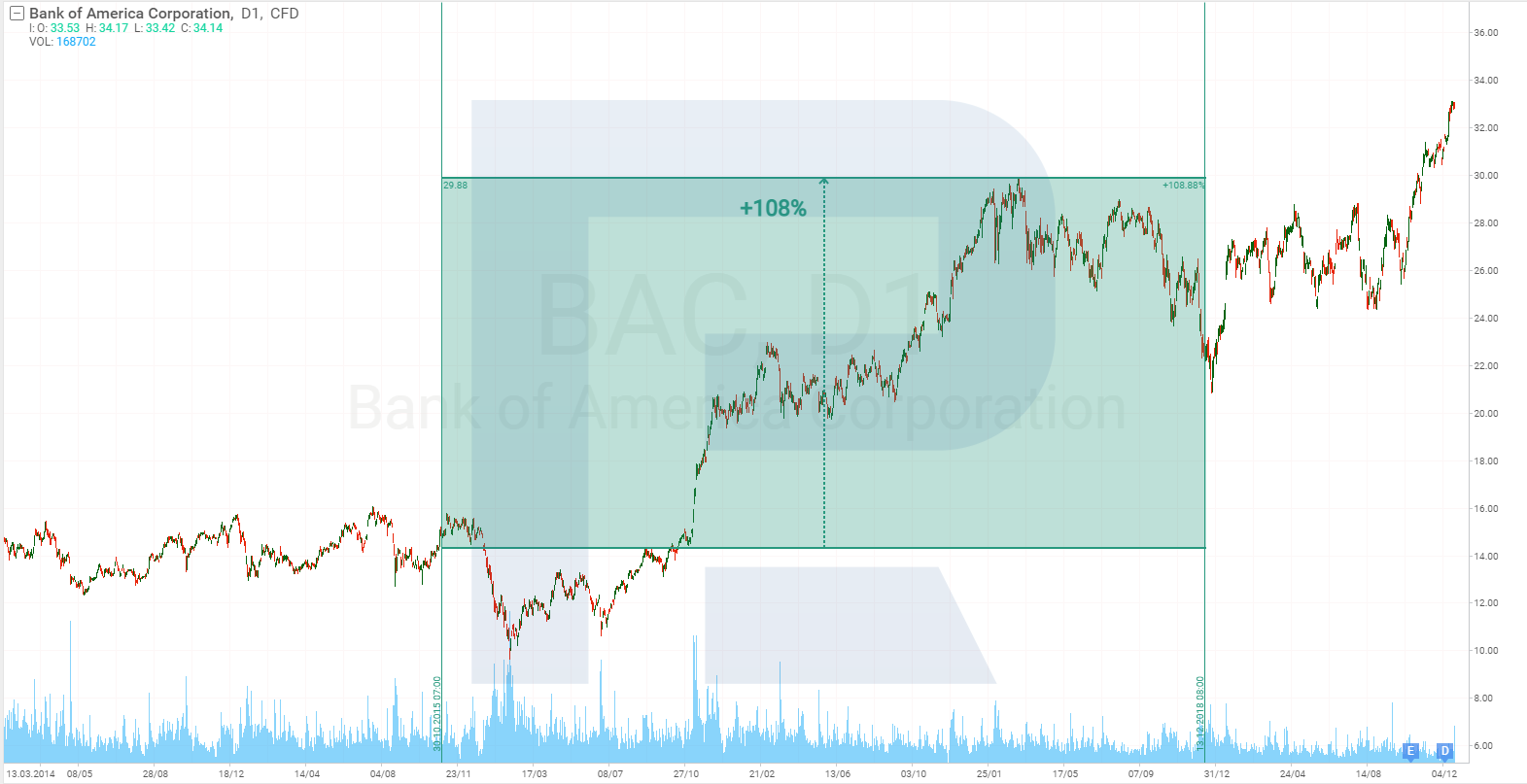

Ahora, echemos un vistazo al movimiento de las acciones de Bank of America Corporation durante los aumentos pasados de las tasas de interés. Entre 2003 y 2006, las acciones subieron su precio un 150%.

Entre 2015 y 2019, las acciones aumentaron su valor un 108%.

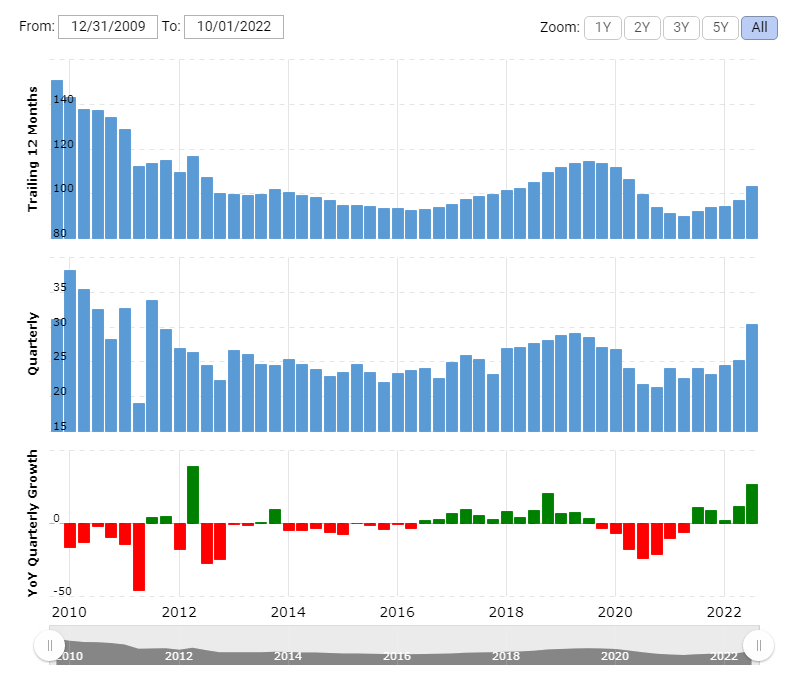

Eche un vistazo a la gráfica de ingresos de Bank of America Corporation entre 2010 y 2022.

Como se puede ver, los ingresos del banco comenzaron a aumentar en 2015, pero no han superado sus niveles récord. Pese a todo, la correlación con los intereses de la Fed es digno de atención.

Cabe destacar otra observación: entre 2009 y 2015, los intereses estuvieron en su nivel más bajo, y los ingresos de Bank of America Corporation cayeron de manera gradual durante este periodo. Esto también confirma la dependencia de los resultados financieros de la empresa de la tasa de interés de la Fed.

Citigroup

El tercer banco más importante de EE.UU. es Citigroup Inc. sus activos alcanzan los 2,26 billones de dólares. Sus resultados trimestrales se publicaron el 14 de octubre, y también agradaron a los inversores.

Los ingresos se fueron a los 18 500 millones de dólares, 150 millones por encima de lo esperado. Los beneficios por acción también superaron las expectativas de los expertos, y alcanzaron los 1,50 dólares. En este informe, el banco destacó que los ingresos se vieron afectados positivamente por la venta del segmento de consumo en Filipinas. De no ser por dicha transacción, los resultados se hubiesen visto como más bien modestos.

Los ingresos por intereses, bajo la influencia de las tasas de interés de la Fed, subieron un 18%; pero sin la venta de dicho segmento, la subida no sería tan alta.

El banco tiene planes de salir de los mercados de Rusia, Baréin, Malasia y Tailandia en el futuro, y los preparativos para salir del negocio de Reino Unido ya han comenzado. En este contexto, las ganancias de Citigroup podrían aumentar a corto plazo, ya que la venta del negocio se convertirá en ingresos. Qué impacto tendrá la venta del activo en el banco a medio plazo es difícil de decir. Asumiendo que es probable que Citigroup Inc. se deshaga de activos que no le son rentables, tales acciones conllevarán un impacto positivo en la compañía.

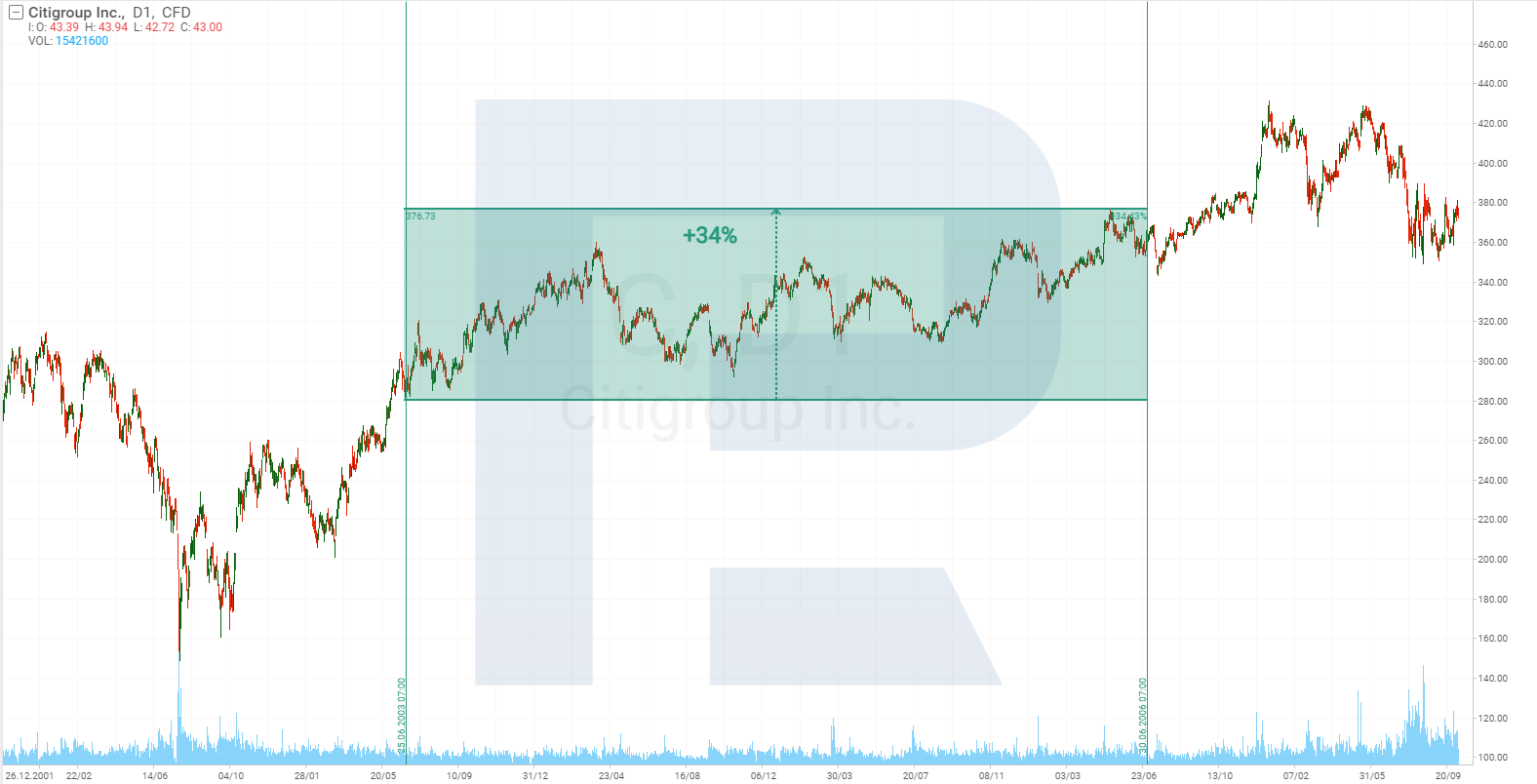

Centremos ahora nuestra atención en la relación de la tasa de interés y el precio de las acciones de la compañía. Entre 2003 y 2006, las acciones de Citigroup subieron un 34%.

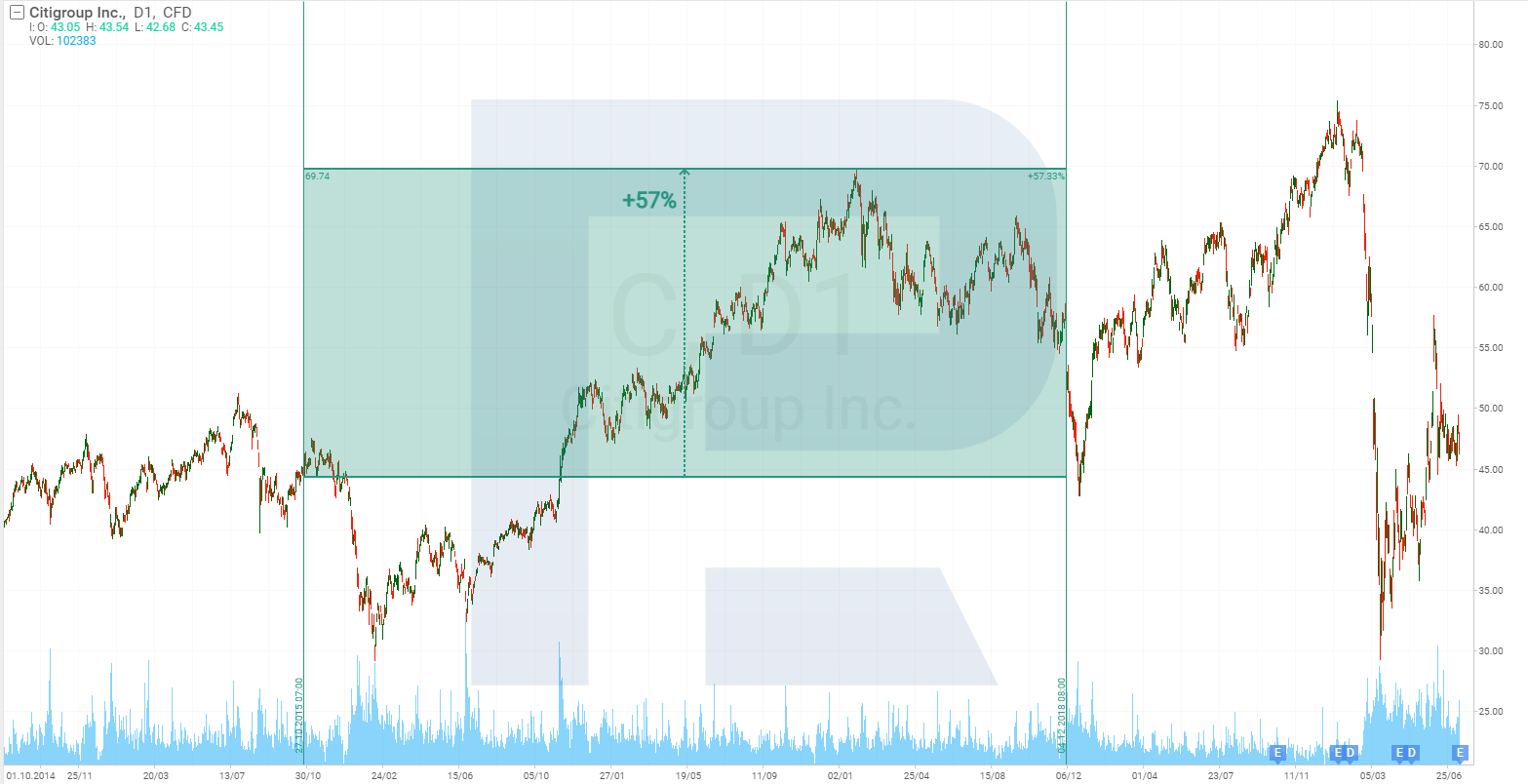

Durante el siguiente ciclo de subida de los intereses, las acciones subieron un 57%.

Echemos un vistazo a los beneficios de Citigroup: desde 2016, estos han aumentado de manera gradual.

Conclusión

La subida de los tasas de interés hace que los préstamos sean más caros, lo cual es algo positivo para los ingresos bancarios, pero que podría reducir su base de clientes. Al mismo tiempo, aumenta el atractivo de los depósitos bancarios.

En tal contexto, las instituciones financieras pueden canalizar el dinero público en préstamos empresariales o a la compra de bonos, que aporta todavía más beneficios. El retorno de un bono es mayor que el interés que se paga al depositario.