¿Cómo operar el Patrón Murciélago?

5 lectura de actas

En esta ocasión nos familiarizaremos con el popular patrón armónico "murciélago". Aprenderemos a localizarlo en la gráfica de precios, y qué señales de trading nos brinda. Tendremos en cuenta las normas y ejemplos de cómo se forma.

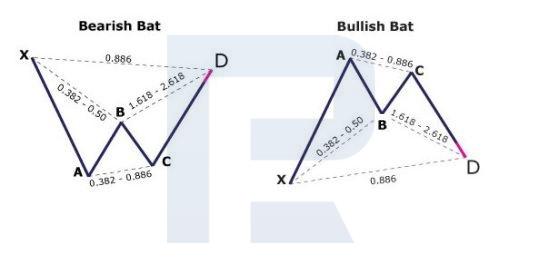

Descripción del patrón "Murciélago"

El patrón armónico murciélago es un patrón gráfico de cinco puntos formado al tener en cuenta ciertos ratios Fibonacci. Lo introdujo Scott Carney en 2001. La figura tiene una estructura similar a la de la mariposa de Gartley, pero se diferencian en los ratios Fibonacci.

Cuenta con cinco puntos (X, A, B, C y D) y cuatro cambios de precio (XA, AB, BC y CD). El último punto en el patrón es D, que es una zona de reversión potencial. Su aparición se interpreta como una señal para abrir posiciones de compra o venta.

Este patrón gráfico se forma en una variedad de cuadros temporales. A menudo, representa un área de corrección, tras el final de la cual es probable que la tendencia continúe. Para conseguir señales más fiables, este patrón se puede utilizar junto a herramientas clásicas del análisis técnico: líneas de tendencia, y niveles de soporte y resistencia.

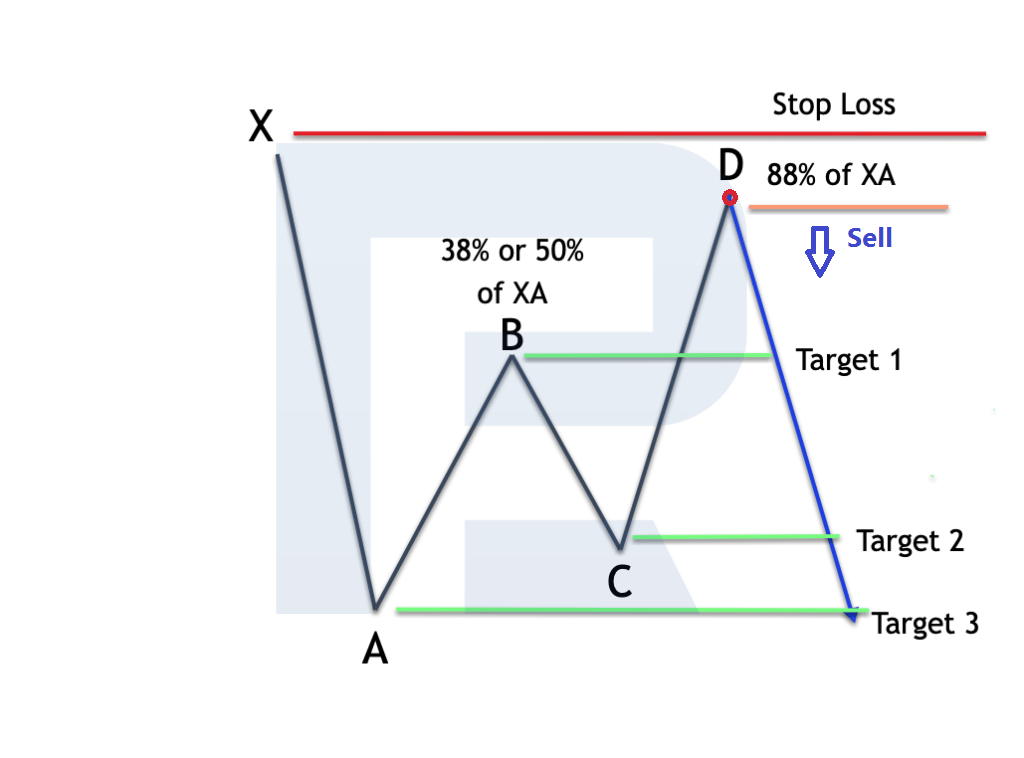

Normas para formar el patrón "murciélago"

Igual que muchos otros patrones armónicos, al murciélago lo definen las ratios Fibonacci. Hay vías automatizadas para encontrar este patrón en la gráfica: los indicadores especiales. Pero también la puede determinar usted mismo, a través del conocimiento de las reglas de la formación:

- XA: es el primer impulso del movimiento del precio en la gráfica.

- AB: corrección del primer movimiento XA, oscilando entre el 38,2% y el 50%.

- BC: puede oscilar entre el 38,2% y el 88,6% de la longitud de onda de AB.

- CD: la onda final, es una extensión del 161,8% al 261,8% de la sección BC, y finaliza sobre el 88,6% del nivel de corrección de la onda XA.

- La emergencia del punto D es la última etapa de la formación.

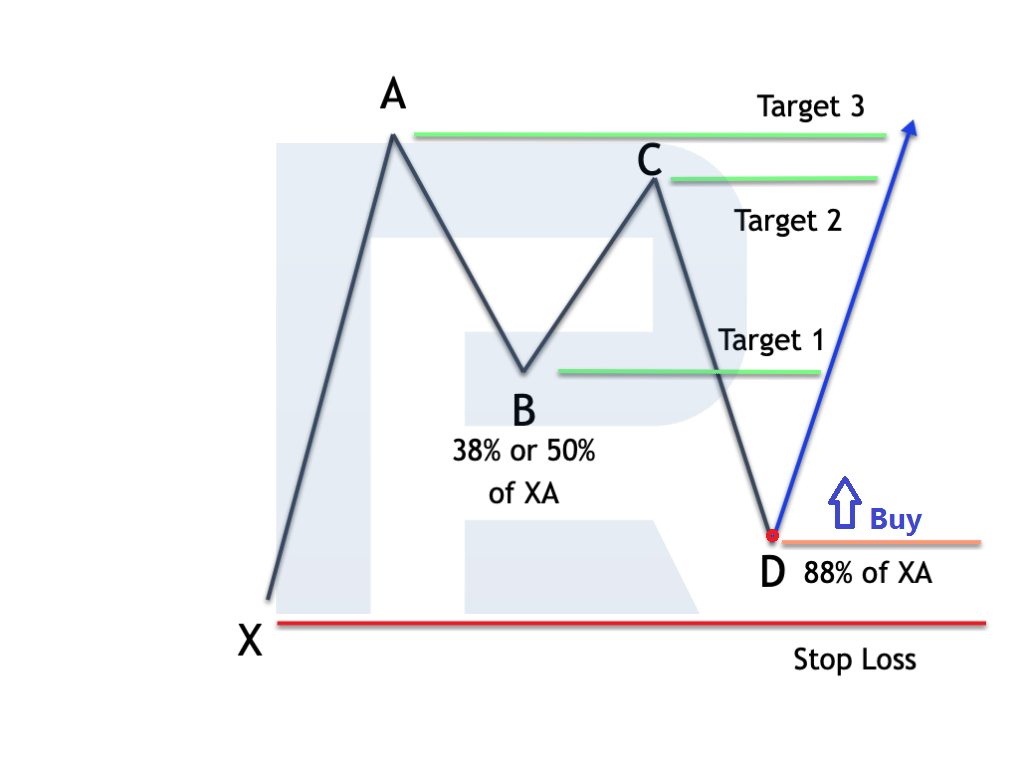

¿Cómo se forma un patrón murciélago alcista?

- La onda XA se forma como un resultado del impulso del precio alcista.

- Luego, el precio se revierte en AB y se corrige del 38,2% al 50% del segmento XA.

- En la sección BC, el precio se revierte de nuevo y alcanza el 38,2-88,6% de la onda AB.

- En la fase final CD, el precio se revierte a la baja, y alcanza, aproximadamente, el 88.6% del primer impulso XA.

- Tras la formación del patrón, se espera que las cotizaciones suban desde el punto D.

Normas para operar el patrón murciélago alcista

- Se puede abrir una posición de compra siempre que el punto D se haya formado y las cotizaciones hayan comenzado a revertirse al alza.

- El Stop Loss debería colocarse justo por debajo del patrón bajo en el punto X.

- El Take Profit se puede basar en el punto B, en el C, o en el valor máximo del patrón en el punto A.

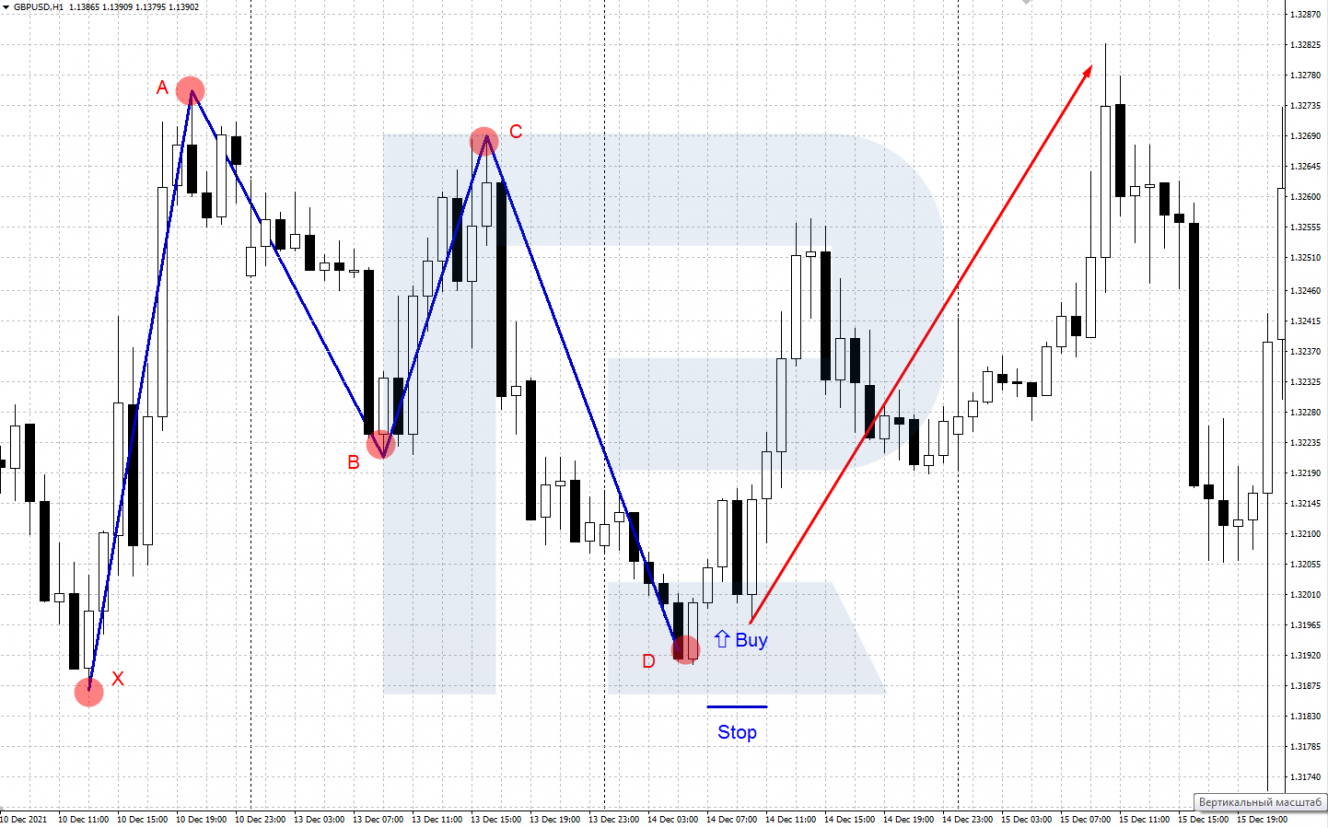

Ejemplo de trading alcista en el patrón murciélago

Se forma un patrón en la gráfica H1 del par de divisas GBP/USD. Tras el inicio del movimiento alcista desde el punto D, se puede abrir una posición de comprar. El Stop Loss se coloca justo por debajo del punto X, los puntos de recogida de beneficios son A, B, C y más altos, si hay un fuerte movimiento alcista.

¿Cómo se forma un patrón murciélago bajista?

- La primera dinámica del movimiento de precio XA es bajista.

- Luego, el precio se revierte al alza en AB y se corrige del 38,2% al 50% de la dinámica XA.

- En la sección BC, el precio se revierte de nuevo y desciende un 38,2-88,6% de la onda AB.

- En el último movimiento CD, el precio se mueve al alza y alcanza, aproximadamente, el 88,6% de la dinámica XA.

- Tras la formación del patrón, se espera que haya una reversión bajista en D, y se esperan mayores caídas en el precio.

Normas para operar el patrón murciélago bajista

- Se pueden abrir una posición de compra una vez se haya formado el punto D, y el precio del instrumento financiero se haya revertido a la baja.

- El Stop Loss se debería colocar justo por encima de la máxima del modelo en el punto X.

- El Take Profit se puede basar en el punto B, en el C, o en el valor mínimo del patrón en el punto A.

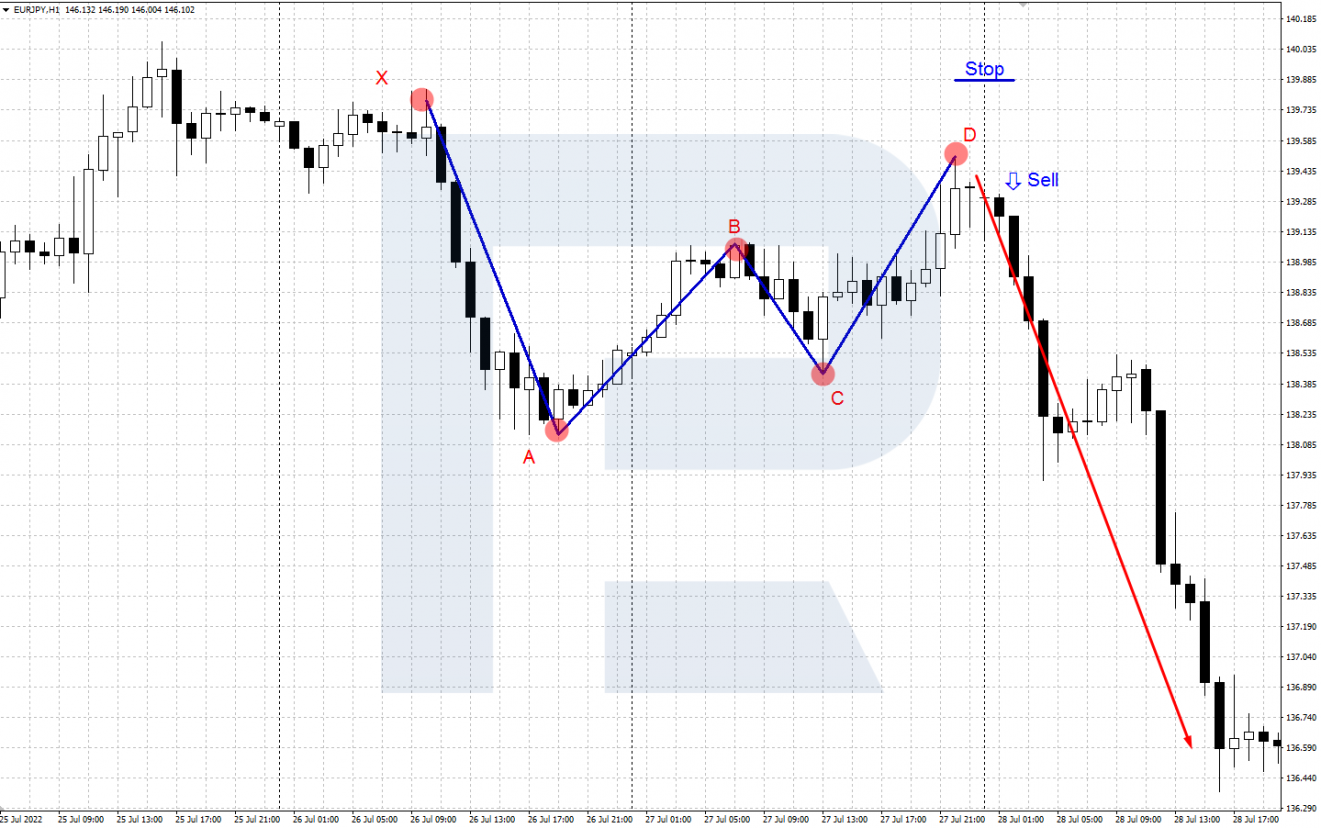

Ejemplo de trading en un patrón murciélago bajista

Se forma un patrón en la gráfica H1 del par de divisas EUR/JPY. Luego de que el precio se haya revertido a la baja desde el punto D, se puede abrir una posición de venta. El Stop Loss se coloca justo por encima del punto X, el Take Profit se coloca en los puntos A, B, C y por debajo si hay una fuerte tendencia bajista.

Conclusión

El patrón murciélago es un popular patrón armónico basado en niveles Fibonacci. Se caracteriza por un buen ratio de Stop Loss y Take Profit: como norma, debe ser 1:2 o mayor. Este patrón se puede combinar con el análisis técnico para conseguir unas señales de trading más fiables .

El trade murciélago es relevante en el Forex, así como en otros mercados financieros. Antes de usarlo en el trading real, usted debería a buscar y trabajar el patrón en una cuenta demo.