¿Cómo afecta la crisis bancaria de los EEUU a la industria minera?

6 lectura de actas

La caída de Silicon Valley Bank provocó la desconfianza de los clientes hacia los bancos regionales, lo que resultó en un flujo sustancial de fondos hacia grandes instituciones financieras como JPMorgan Chase & Co. (NYSE: JPM), Citigroup Inc. (NYSE: C), Wells Fargo & Co. (NYSE: WFC) y Bank of America (NYSE: BAC).

Para tranquilizar al público y evitar que los bancos quiebren, el Sistema de la Reserva Federal (Fed) de EEUU ha comenzado a otorgar préstamos a instituciones financieras. Esto marca prácticamente el final del programa de ajuste cuantitativo (QT), ya que el balance de la Fed aumentó de 8,3 billones de dólares a fines de febrero, a 8,78 billones de dólares el 24 de marzo.

El regulador se encuentra en una situación delicada: nuevas subidas de tipos de interés pueden agravar los problemas de las entidades financieras, pero un crecimiento del balance de la Fed podría provocar una mayor inflación. Ahora mismo, es difícil pronosticar el desarrollo futuro de los acontecimientos: por un lado, los expertos esperan que la crisis bancaria se agrave; por otro, existe preocupación por el aumento de la inflación.

En tales circunstancias, existe una creciente demanda de activos de protección, y las personas recurren a los bonos, el oro y las criptomonedas, que nunca antes se habían visto como activos de refugio seguro. Una forma de invertir en oro es comprar acciones en empresas que extraen o venden oro. Echemos un vistazo a dos actores de la industria: Franco-Nevada Corporation (NYSE: FNV) y Wheaton Precious Metals Corp (NYSE: WPM). A juzgar por el desempeño financiero que se presenta a continuación, se encuentran en una posición más sólida que sus competidores.

Criterios para la selección de las compañías

- Sus acciones cotizan en las bolsas de valores de EEUU

- Su capitalización de mercado es más de 10.000 millones de dólares

- Su Quick Ratio es superior a 20

- Su relación deuda-capital (deuda/capital) no es superior a 0,5

- Su margen de beneficios supera el 30%

Por qué son importantes estos parámetros

Cuando la tasa de descuento es alta, se otorgan nuevos préstamos a un interés más alto. Si el margen de beneficio de una empresa es alto y la empresa tiene activos que puede utilizar para pagar la deuda e invertir en la expansión de la producción, su posición de mercado puede considerarse estable. En caso de que haya una caída en los precios del oro, es probable que estas empresas tengan más posibilidades de sobrevivir a la competencia y aumentar su cuota de mercado.

Quick Ratio

El Quick Ratio es el indicador de la liquidez de la empresa que demuestra la capacidad del emisor para pagar pasivos a corto plazo de sus propios activos, incluidos efectivo, valores y cuentas por cobrar.

Si el indicador es igual a 1,0 o superior, esto generalmente significa que la empresa tiene suficientes activos líquidos para cubrir sus pasivos circulantes. Un Quick Ratio más alto muestra que la empresa tiene una posición de liquidez más sólida y puede cumplir con sus obligaciones a corto plazo.

Deuda/Patrimonio

El de Deuda/Patrimonio es un múltiplo financiero utilizado para evaluar el apalancamiento de una empresa, es la relación entre los fondos propios de la empresa y el capital prestado. Como regla general, la relación de 1,0 o inferior demuestra un equilibrio entre los activos y la deuda de la empresa. Cuanto mayor sea el valor del indicador, mayor será el capital prestado de la empresa en comparación con sus propios fondos; y cuanto menor es el valor, más exceden los activos de la empresa a su deuda.

Margen de beneficios

El margen de beneficio es un indicador financiero de la eficiencia con la que la empresa utiliza sus recursos para generar beneficios. Se expresa en porcentaje y considera todos los gastos, incluidos los costos indirectos. Cuanto mayor sea el margen de beneficios, más positiva será la señal para el inversor.

Franco-Nevada Corporation

Franco-Nevada Corporation es una empresa canadiense fundada en 1983 que invierte en la industria extractiva. Se especializa en la compra de participaciones en la producción de minería de oro, plata, platino y otros metales. Este modelo de negocios crea las condiciones para reducir los riesgos asociados con la producción independiente de metales y aumentar los ingresos al participar en varios proyectos simultáneamente. En la estructura de sus ingresos, los ingresos por venta de oro ascienden al 80%.

La capitalización de Franco-Nevada Corporation en el momento de escribir este artículo había alcanzado los 37.710 millones de dólares, que es la cifra más alta del segmento. Nótese que el Quick Ratio promedio de las empresas del segmento es de 7,78, mientras que el Quick Ratio de Franco-Nevada Corporation asciende a 27,6. En parte, un Quick Ratio tan alto es el resultado de no tener carga de deuda.

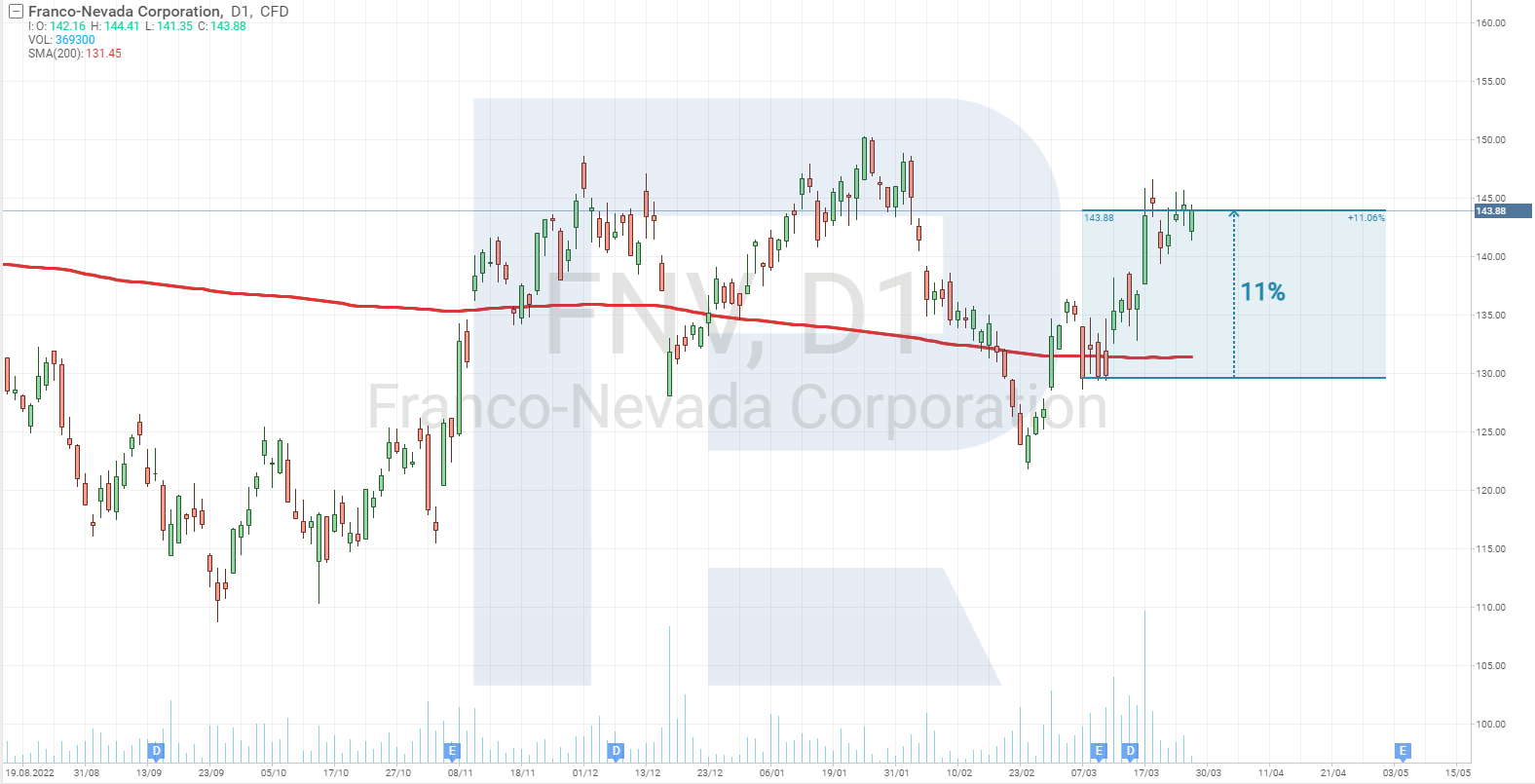

El margen de beneficio de Franco Nevada Corporation es del 53%, el segundo más alto en esta área al momento de escribir este artículo. La rentabilidad del negocio permite a la compañía destinar parte de sus ingresos al pago de dividendos, que en marzo de 2023 ascendieron a USD 0,34 por acción. El precio de la corporación creció un 11,06% a 143,88 USD por unidad del 8 al 27 de marzo inclusive.

Wheaton Precious Metals Corp.

Wheaton Precious Metals Corp. es una empresa canadiense que se especializa en inversiones en la industria de extracción de minerales. Fue fundada en 2004 y su nombre fue el de Silver Wheaton Corp. hasta 2017. Su sede central está en Vancouver, Canadá.

El modelo de negocio de Wheaton Precious Metals Corp. se basa en adquirir el derecho de compra de una parte de los minerales y el oro que producen las empresas mineras a un precio predeterminado. La corporación tiene acuerdos existentes con varias empresas mineras líderes como Barrick Gold Corporation (NYSE: GOLD), Vale S.A. (NYSE: VALE) y Newmont Corporation (NYSE: NEM).

La capitalización de Wheaton Precious Metals Corp es de 21.250 millones de dólares y su Quick Ratio es de 23,1, que es mucho más alto que el promedio de la industria de 7,78. La empresa financia sus actividades íntegramente con sus propios recursos y no utiliza ningún capital prestado. El margen de beneficio ha ascendido al 62%, que era el récord del segmento en el momento de escribir este artículo. Las ventas de oro generan alrededor del 60% de los ingresos de la empresa, y la venta de plata representa casi el 32%. Del 8 al 27 de marzo inclusive, sus acciones crecieron un 21,27% hasta los 46,98 USD por unidad.

Resumen

El Sistema de la Reserva Federal de EEUU celebró una reunión el 22 de marzo de 2023, donde se decidió subir la tasa de interés del 0,25% al 5%. Esto muestra que el regulador quiere controlar la inflación. Además, la secretaria del Tesoro de EEUU, Janet Yellen, dijo que no había planes para introducir seguros para todos los depósitos, independientemente de su tamaño.

Dada esta información, podemos asumir que el riesgo de nuevas turbulencias en el sector bancario sigue siendo alto. Es probable que esto continúe influyendo positivamente en la demanda de activos de protección, incluidas las acciones de oro y relacionadas con el oro.