¿Cómo ha afectado la crisis del sector financiero a los ingresos de los bancos de EE.UU?

7 lectura de actas

El mes de marzo de 2023 trajo el colapso de Silicon Valley Bank (SVB). El motivo fue una caída en el valor de sus bonos del tesoro, que fueron comprados en 2021. Preocupados por la seguridad de su dinero, los clientes de otros bancos comenzaron a retirar fondos de sus cuentas en grandes cantidades y los transfirieron a las instituciones financieras más grandes de los EE.UU. Esto ha socavado la estabilidad del mercado financiero y ha aumentado el riesgo para otros bancos con una alta exposición a los bonos del Tesoro.

Sin embargo, Jerome Powell, presidente de la Reserva Federal, dijo que el fracaso de SVB fue causado por la incapacidad de la administración del banco para gestionar los riesgos, no por las debilidades del sistema bancario del país. Según él, la Reserva Federal y otras autoridades han tomado todas las medidas necesarias para garantizar la estabilidad del sistema financiero y la protección de los intereses de los depositantes.

Pese a las palabras de Powell, el mercado de valores albergaba ciertos nervios acerca de la estabilidad de los bancos, lo que se manifestó en una fuerte caída en los precios de sus acciones. Además, comenzó a circular información de que la crisis bancaria podría empeorar.

El primer trimestre de 2023 ha terminado y algunos bancos ya han publicado sus informes, así que ahora podemos analizar los datos proporcionados y comprender cómo están realmente las cosas en las instituciones financieras, así como si el presidente de la Reserva Federal tenía razón o no.

Informes de los principales bancos de EE.UU

Este análisis de los informes financieros cubrirá los tres principales bancos estadounidenses, los más grandes por capitalización de mercado. Estos son JPMorgan Chase & Co. (NYSE: JPM), Bank of America Corporation (NYSE: BAC) y Wells Fargo & Company (NYSE: WFC). Al momento de escribir este artículo, su capitalización era de 412.000 millones de dólares, 239.000 millones de dólares y 156.000 millones de dólares, respectivamente.

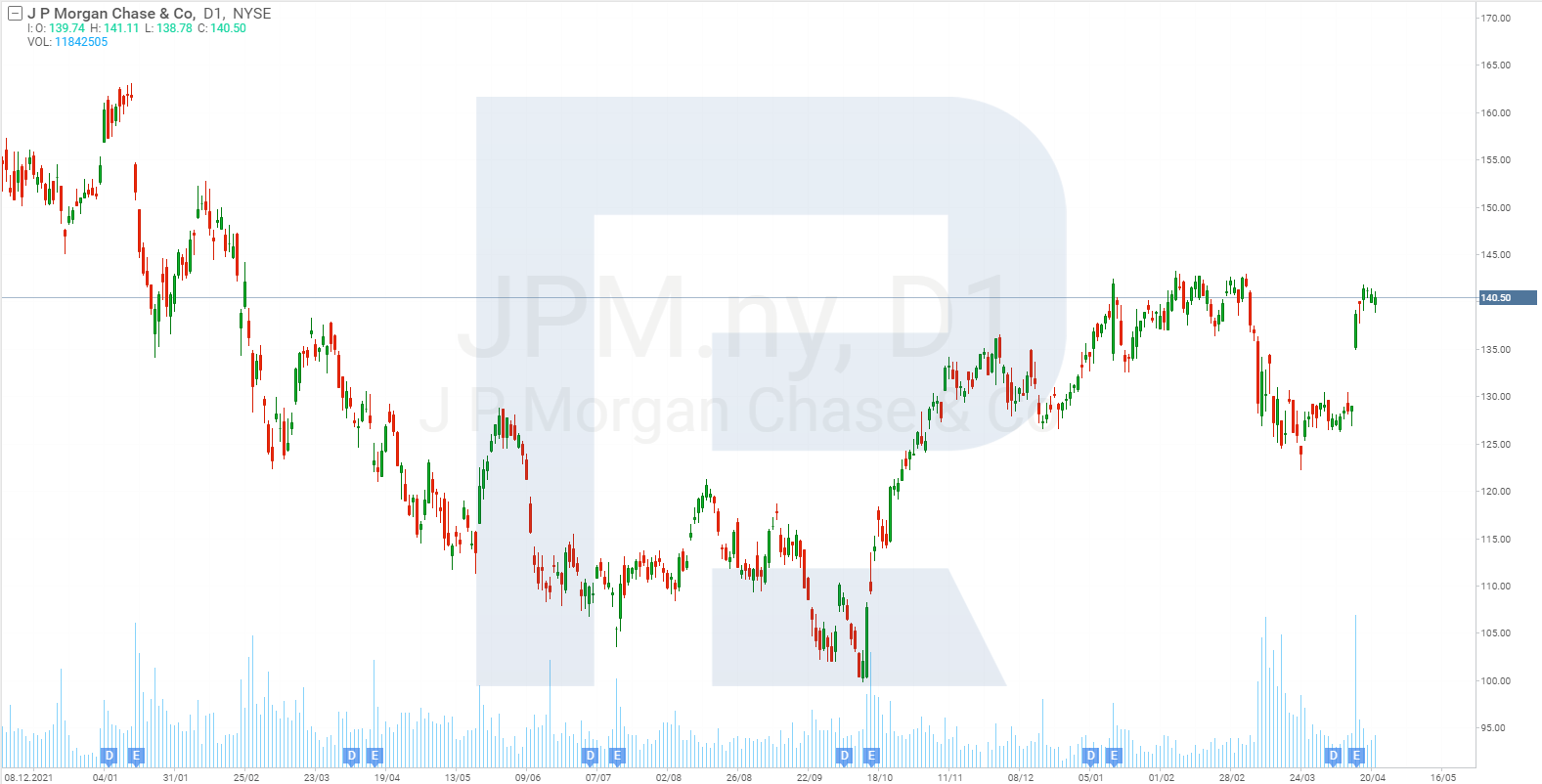

JPMorgan Chase

En el primer trimestre de 2023, los ingresos de JPMorgan Chase & Co. aumentaron un 25%, hasta los 38.350 millones de dólares, en comparación con las estadísticas del mismo período de 2022; mientras que la ganancia neta aumentó un 52%, hasta los 12.620 millones de dólares o 4,1 dólares por acción. Los ingresos por intereses, que dependen de la tasa de la Fed, subieron un 24% a 20.800 millones de dólares.

El volumen de depósitos se comparará con los resultados del cuarto trimestre de 2022, realizando así un seguimiento del rendimiento de los flujos de efectivo en medio de la situación con SVB. El indicador de JPMorgan Chase & Co. aumentó en 33.000 millones de dólares hasta los 1,9 billones de dólares.

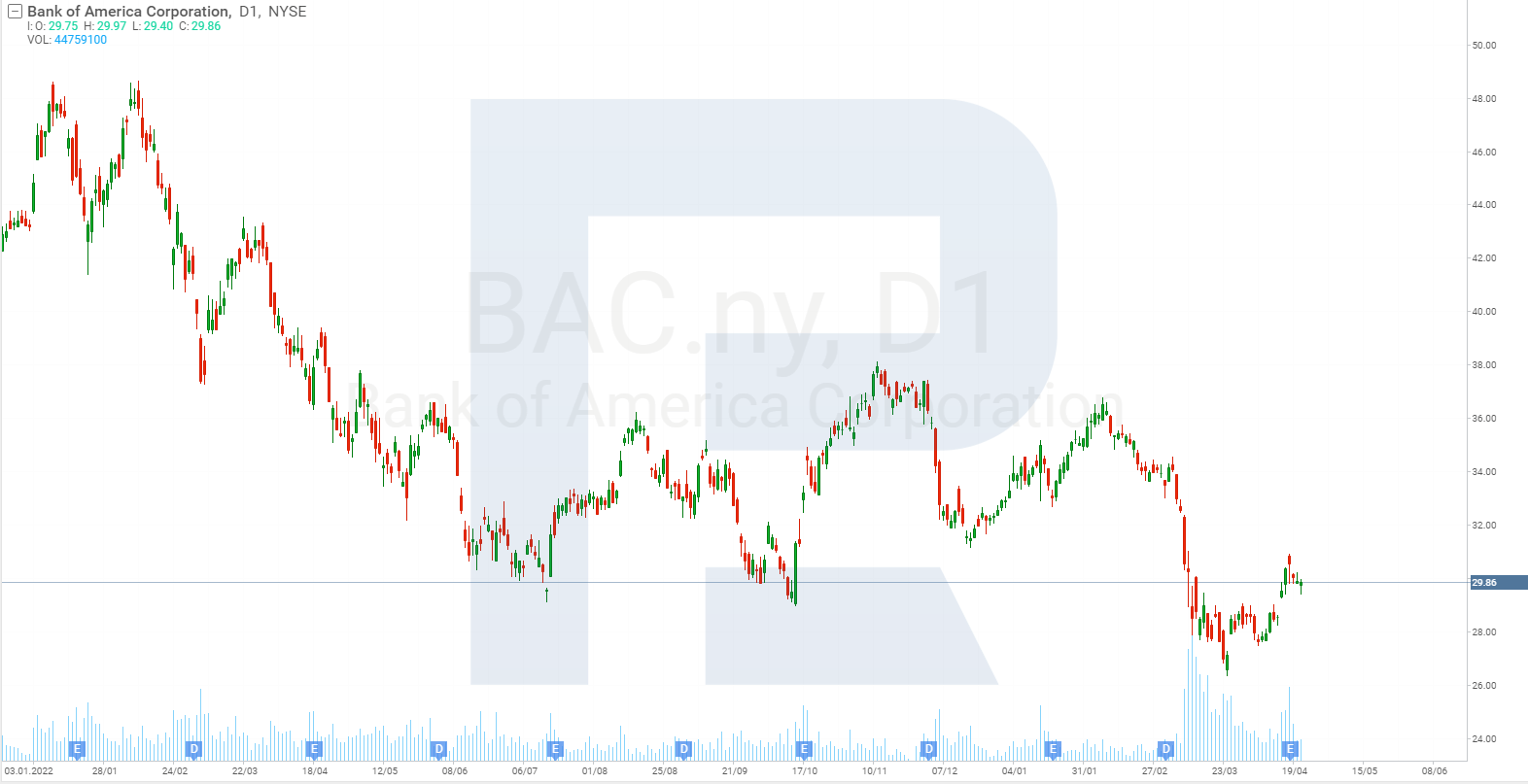

Bank of America

Los ingresos de Bank of America Corporation de enero a marzo de este 2023 aumentaron un 13% hasta los 26.390 millones de dólares, y la ganancia neta aumentó un 15% hasta los 8.200 millones de dólares o 0,94 dólares por acción. A su vez, los ingresos por intereses aumentaron un 25% hasta los 14.400 millones de dólares. El volumen de depósitos cayó en 20.000 millones de dólares, hasta los 1,9 billones.

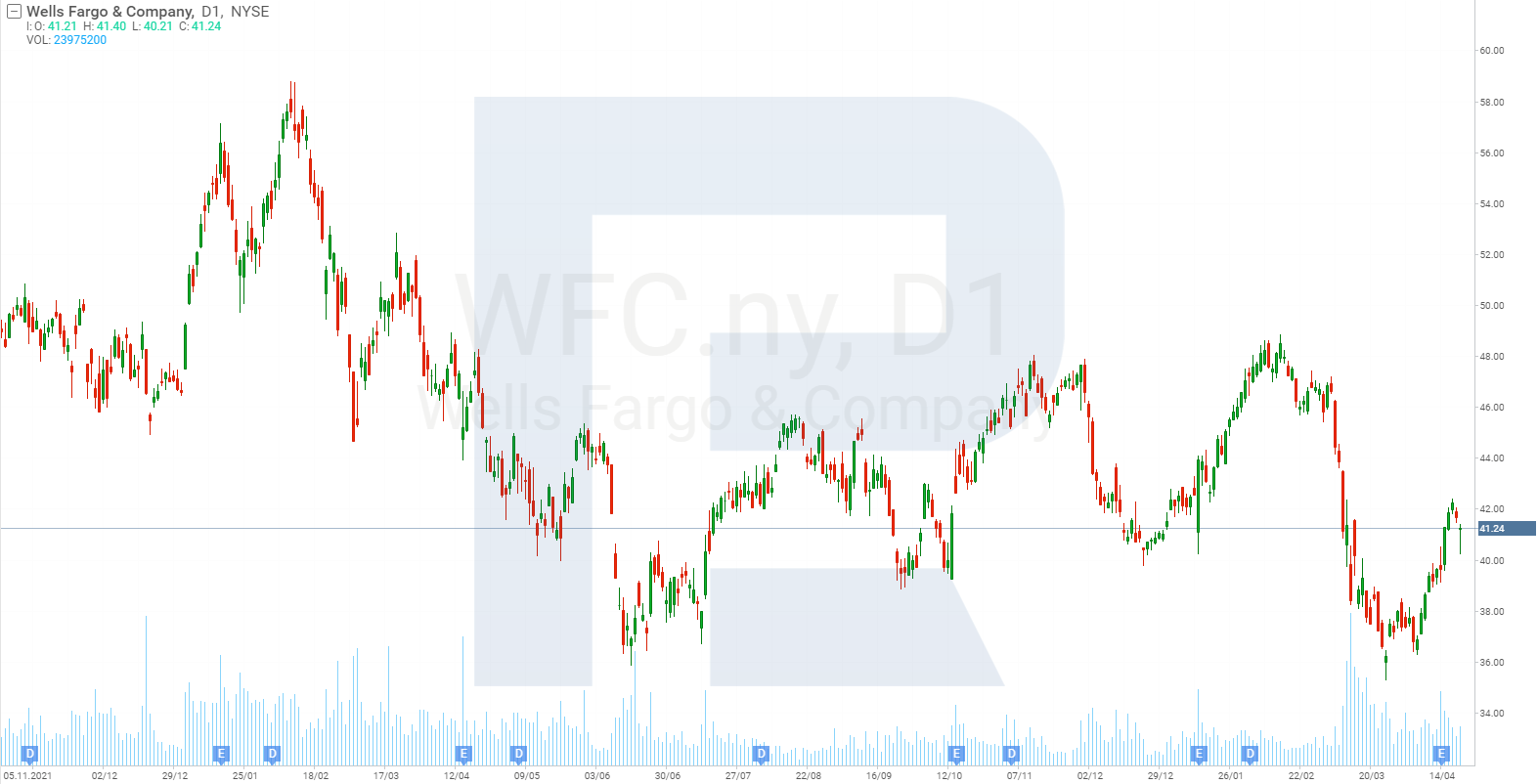

Wells Fargo

Después de los primeros tres meses de 2023, los ingresos de Wells Fargo & Company aumentaron un 17% hasta los 20.730 millones de dólares; mientras que el beneficio neto se disparó un 58% hasta los 4990 millones de dólares o 1,23 dólares por acción. A su vez, los ingresos por intereses aumentaron un 45% hasta los 13.300 millones de dólares. El volumen de depósitos experimentó una disminución de 28.000 millones de dólares hasta los 1,4 billones de dólares.

Informes de bancos regionales de los EE.UU

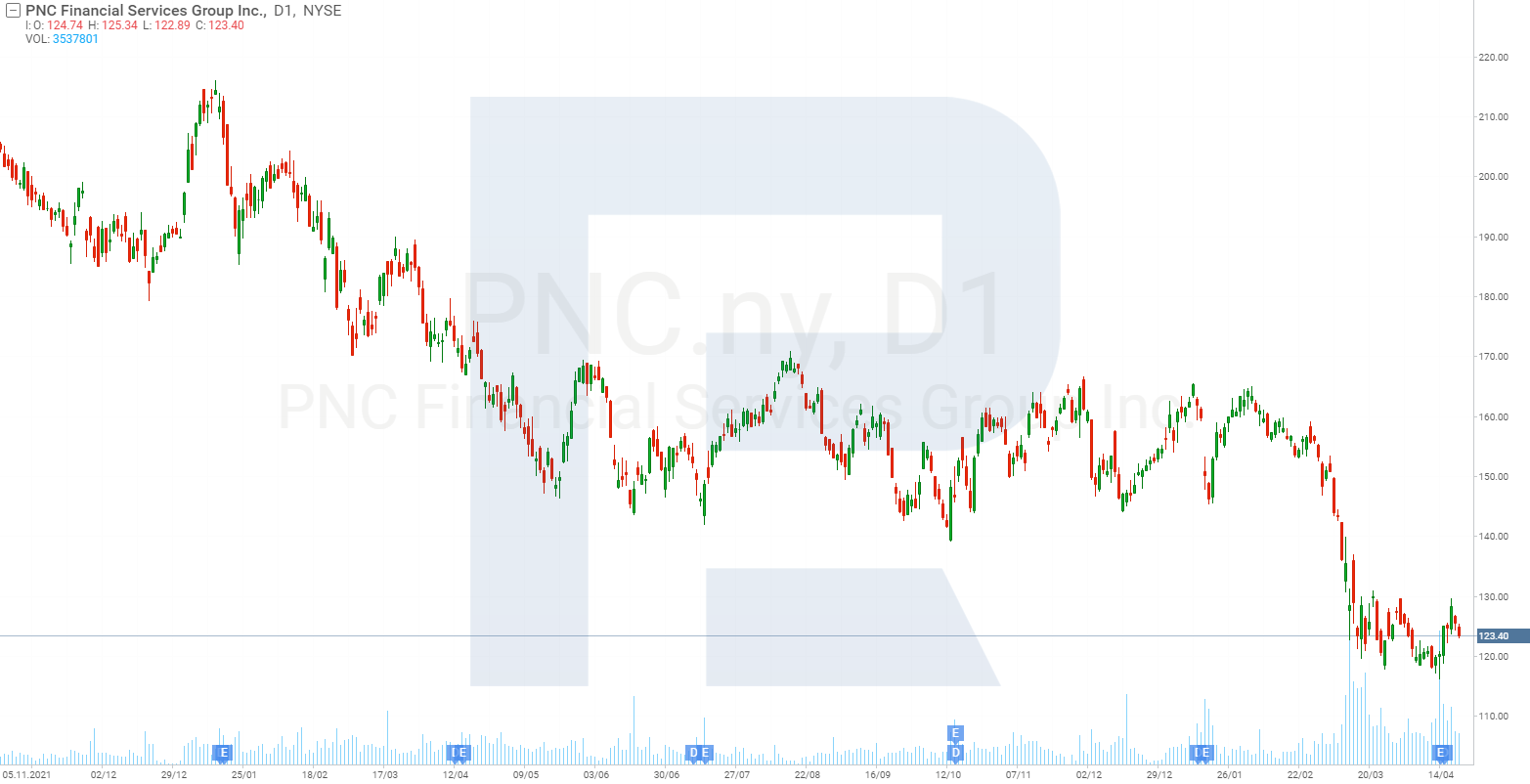

Hemos escogido los tres bancos regionales de EE.UU más grandes por capitalización de mercado, que operan en más de 20 estados y cuyas acciones se negocian en las bolsas de valores estadounidenses. Estos son U.S. Bancorp (NYSE: USB), PNC Financial Services Group Inc. (NYSE: PNC) y Truist Financial Corporation (NYSE: TFC). Al momento de escribir este artículo, su capitalización ascendía a 51.350 millones de dólares, 49.680 millones de dólares y 41.900 millones de dólares, respectivamente.

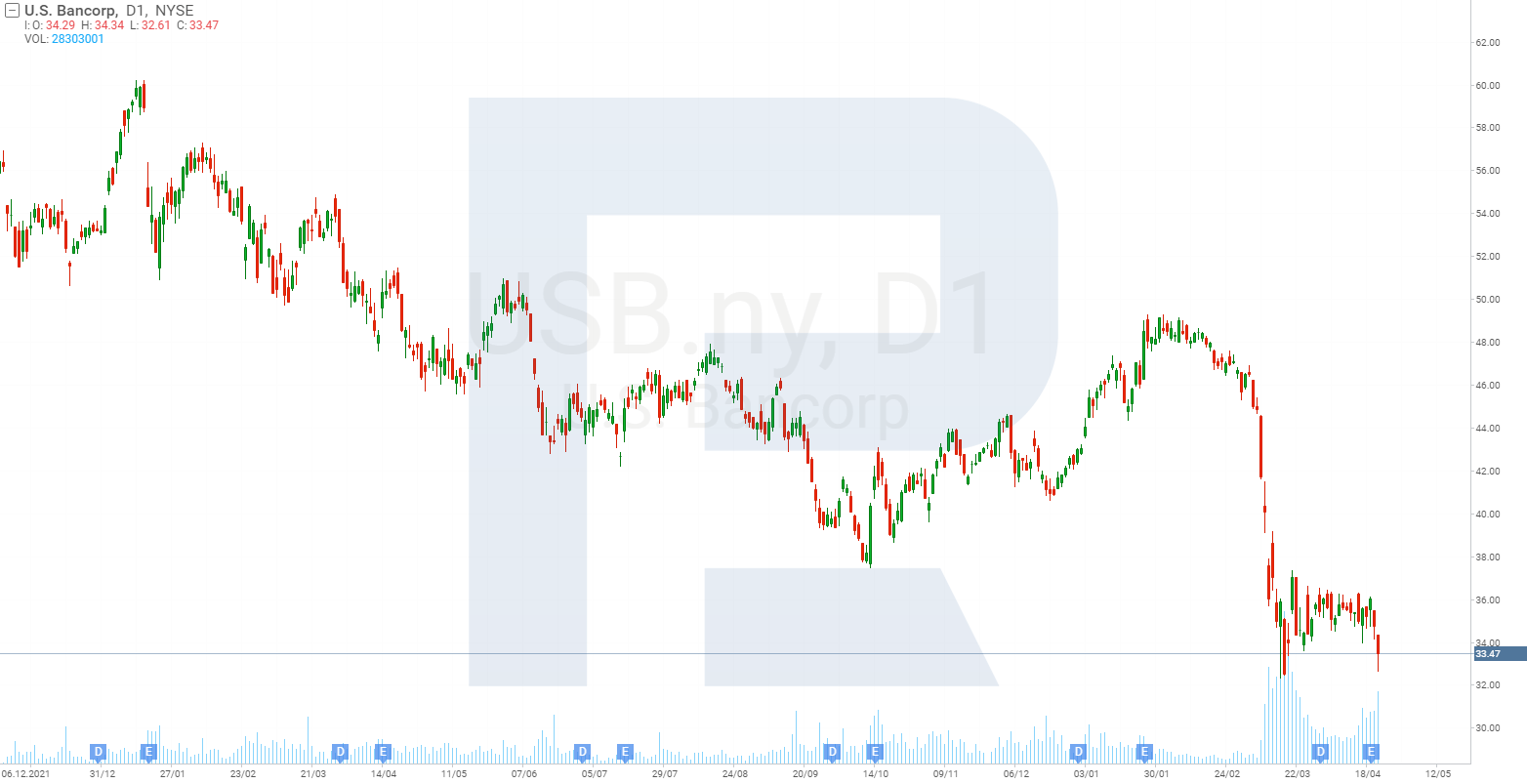

U.S. Bancorp

En el primer trimestre de 2023, los ingresos de U.S. Bancorp experimentaron un aumento del 28% hasta los 7180 millones de dólares en comparación con las estadísticas del mismo período de 2022; el beneficio neto subió un 9% hasta los 1.700 millones de dólares; el EPS aumentó un 17% a 1,16 USD; y los ingresos por intereses aumentaron un 22% hasta los 3920 millones de dólares. El volumen de depósitos para el primer trimestre de 2023 aumentó en 49.000 millones de dólares hasta los 426.500 millones en comparación con los resultados del cuarto trimestre de 2022.

PNC Financial Services Group

Los ingresos de PNC Financial Services Group Inc. aumentaron un 19% hasta los 5600 millones de dólares de enero a marzo, y la ganancia neta aumentó un 18% hasta los 1690 millones de dólares; mientras, el EPS vio una ganancia del 23% a 3,98 USD y los ingresos por intereses aumentaron un 15% a 4.200 millones de dólares. El volumen de depósitos se incrementó en 1300 millones de dólares hasta los 436.200 millones.

Truist Financial

Después de los primeros tres meses de 2023, los ingresos de Truist Financial Corporation aumentaron un 13% hasta los 6150 millones de dólares; el beneficio neto aumentó un 6% hasta los 1410 millones de dólares o 1,05 dólares por acción; y los ingresos por intereses experimentaron un aumento del 22% hasta los 3920 millones. El volumen de depósitos cayó en 5700 millones de dólares hasta los 408.000 millones.

Resumen

Para tener una mejor comprensión de la situación del mercado financiero estadounidense, hemos revisado los informes trimestrales de los tres bancos estadounidenses de mayor capitalización que operan fuera del país y los tres grandes bancos regionales. Los primeros tres son JPMorgan Chase & Co., Bank of America Corporation y Wells Fargo & Company; mientras que el segundo grupo está formado por U.S. Bancorp, PNC Financial Services Group Inc. y Truist Financial Corporation. Cabe señalar que todas las empresas mencionadas han visto un aumento en los ingresos, la utilidad neta, las UPA y los ingresos por intereses de enero a marzo de este año.

En cuanto al volumen de depósitos, el comportamiento de este indicador varía. Los medios de comunicación informaron de manera repetida acerca de una fuga activa de fondos de los bancos regionales hacia los principales representantes de este sector, provocada por el colapso de Silicon Valley Bank. Sin embargo, esta afirmación no se confirma una vez se echa un vistazo las estadísticas de enero a marzo. De los primeros tres bancos, solo JPMorgan Chase & Co. puede reportar un aumento en el volumen de depósitos. De los otros tres bancos, Truist Financial Corporation fue el único que vio una disminución en este indicador.

En abril de 2023, la tasa de interés alcanzó el 5% en los EE.UU; el indicador fue el mismo en 2006, y fue seguido por una subida en las acciones de las instituciones financieras. Si nos remitimos a datos históricos, podemos suponer que Jerome Powell tiene razón: los problemas de SVB fueron causados por la incapacidad de la dirección de la empresa para gestionar los riesgos.