IPO de Hanryu Holdings: Mercado online para fans.

4 lectura de actas

Este artículo se centra en la empresa de tecnología surcoreana Hanryu Holdings Inc., que planea salir a bolsa y comenzar a cotizar en el NASDAQ el 5 de mayo. La compañía ha desarrollado FANTOO, una plataforma global de medios para subculturas y fans de varios fenómenos culturales y celebridades.

Hoy hablaremos sobre el modelo de negocio del emisor, su situación financiera y las perspectivas de su mercado direccionable. También enumeraremos sus fortalezas y debilidades, nombraremos a sus principales competidores y veremos los detalles de su IPO.

Hanryu Holdings en breve

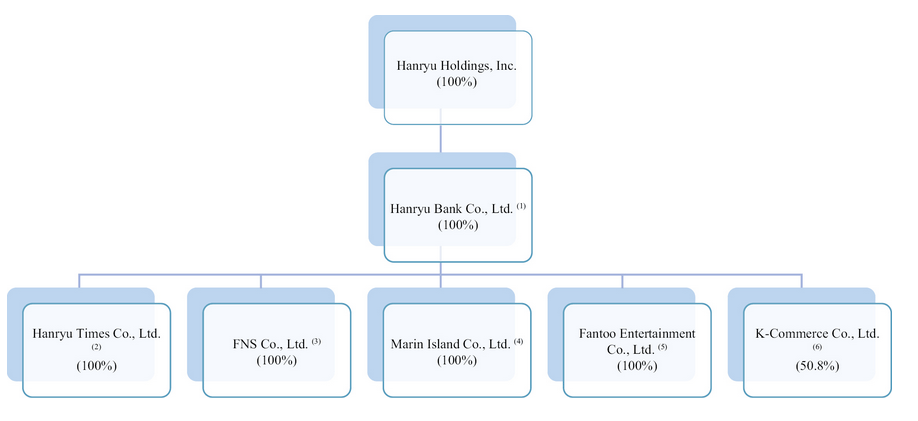

Hanryu Holdings Inc. se creó en 2018 y tiene su sede en Seúl, Corea del Sur. A partir de 2021, el director ejecutivo es Chang-Hyuk Kang, que anteriormente ocupó el cargo de auditor en Setopia Co., Ltd.

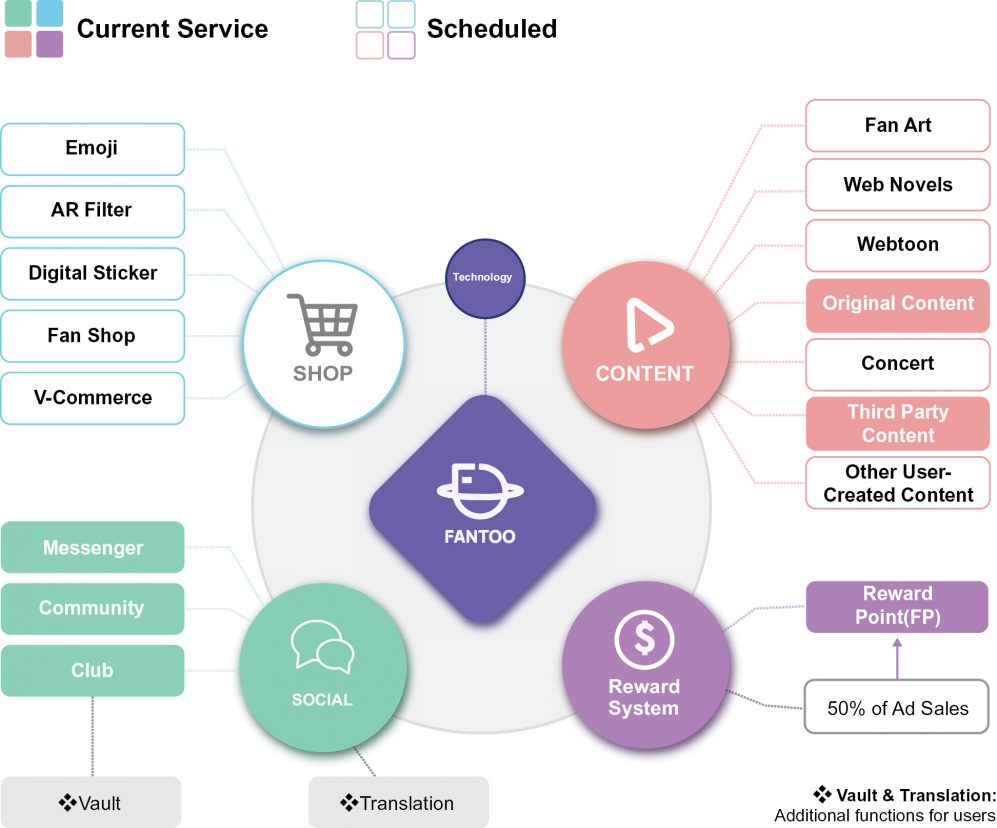

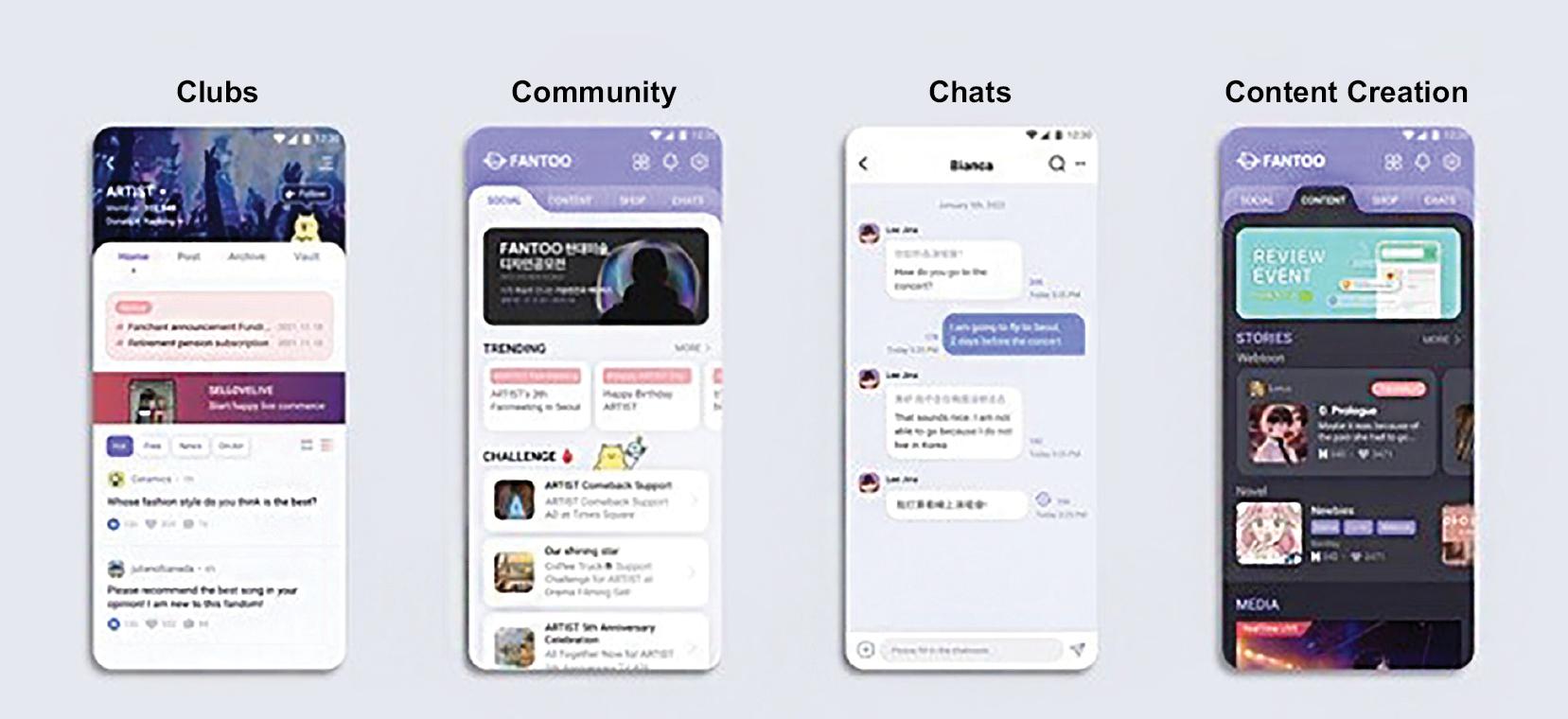

El principal producto de la compañía es la plataforma de medios FANTOO Los fans de las celebridades se unen en fan club dentro de la plataforma, donde crean e intercambian contenido temático, monetizan sus creaciones, venden y compran productos de las tiendas de fans, lanzan campañas publicitarias y se comunican a través de Messenger.

La app cuenta con su propia moneda digital: FP. Se reparte entre sus participantes dependiendo de su nivel de actividad. El FP puede verse como un activo digital dentro de la infraestructura de FANTOO Previamente, Hanryu Holdings Inc. ya había emitido su propia criptomoneda, Kingdom Coin (KDC), que se podía comprar con FP. Sin embargo, debido a restricciones regulatorias, el emisor dejó de respaldar el Kingdom Coin. La empresa obtiene ingresos a través de la venta de anuncios, ventas directas y comisiones de pagos.

La audiencia principal de FANTOO son, actualmente, fans de las diferentes corrientes de la cultura de Corea del Sur (K-culture). A este fenómeno también se le conoce como la ola coreana. De cara al futuro, la compañía planea ingresar primero a los mercados de otros países de Asia-Pacífico para luego ganar popularidad en otras regiones.

A 30 de septiembre de 2022, Hanryu Holdings Inc. había recaudado inversiones por valor de 26,3 millones de dólares. Su principal inversor es Paxnet Co., Ltd.

Previsiones para el mercado direccionable de Hanryu Holdings Inc.

Según el Korean Institute, desde 2015 hasta 2021, la cantidad de fans de la cultura coreana aumentó de 35 millones a 156,6 millones. La investigación realizada por Financial Express mostró que el mercado global que representan las actividades de estos fans se estimaba en 10.000 millones de dólares en 2021.

Principales competidores:

- Meta Platforms Inc.

- Twitter Inc.

- Reddit Inc.

- SM Entertainment Co., Ltd.

- Hybe Co., Ltd.

- Naver Corporation

Rendimiento financiero de Hanryu Holdings

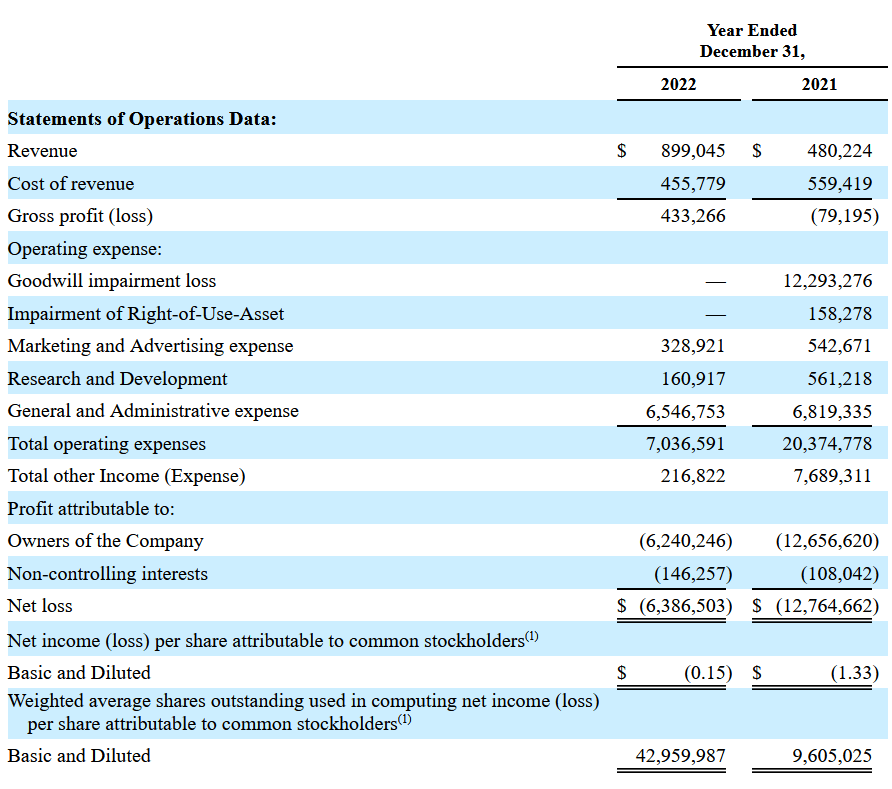

Los ingresos de Holdings Inc. en 2022 aumentaron un 87,21% a 0,89 millones de dólares con respecto a la cifra de 2021. La pérdida neta para el mismo período cayó un 49,97% a 6,39 millones de dólares.

Al 31 de diciembre de 2022, el flujo de efectivo neto de Hanryu Holdings fue negativo y ascendió a 4,1 millones de dólares. Durante el mismo período, la empresa tenía 118.950 USD en sus cuentas, con pasivos totales que alcanzan los 7,4 millones de USD.

Fortalezas y debilidades de Hanryu Holdings

Fortalezas:

- Un mercado direccionable prometedor.

- Audiencia joven y activa.

- Popular entre los jóvenes.

- Ingresos al alza.

- Pérdidas en caída.

Debilidades:

- Fuerte competencia.

- Sin planes de pagar dividendos.

- Pérdidas permanentes.

- Falta de beneficios.

¿Qué sabemos de la IPO de Hanryu Holdings?

El suscriptor de la IPO es Aegis Capital Corp. Las acciones se operarán con el ticket HRYU. El emisor planea vender 3,6 millones de acciones ordinarias a un precio promedio de 10 USD por unidad. Los ingresos brutos por la venta de los valores ascenderán a 36 millones de dólares, excluyendo la venta de opciones por parte del suscriptor. La capitalización de mercado de la firma podría alcanzar los 507,42 millones de dólares.

El multiplicador P/S (capitalización/ingresos) del emisor podría llegar a 564. Este valor se considera excesivo para un representante de este sector. Sin embargo, el crecimiento es posible durante el período de bloqueo si las condiciones del mercado son favorables.