Las tres salidas a bolsa más importantes programadas para Mayo.

6 lectura de actas

Hoy hablaremos sobre los modelos de negocios de los emisores, sus situaciones financieras y las perspectivas de sus mercados direccionables. También enumeraremos sus fortalezas y debilidades, y veremos los detalles de sus IPOs.

1. IPO de Aritza Inc.: 65 millones de USD

Año de inscripción: 2014

Inscrita en: los EE.UU.

Sede central: Branford, Connecticut

Sector: Salud

Fecha de la IPO: 18 de mayo de 2023

Plataforma: NYSE

Ticket: AZTR

Azitra Inc. desarrolla medicamentos contra enfermedades dermatológicas.

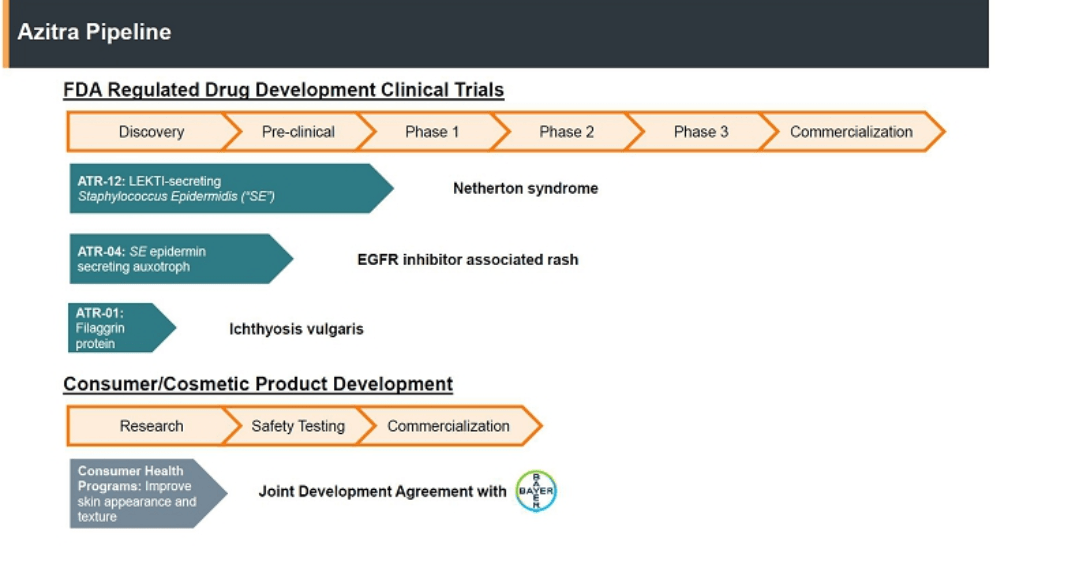

Sus principales medicamentos son:

- ATR-12 (síndrome de Netherton) se encuentra en la etapa uno de las pruebas clínicas.

- ATR-04 (erupción asociada a la terapia del cáncer) se está sometiendo a pruebas preclínicas.

- ATR-01 (ictiosis) se encuentra en pruebas preclínicas.

El tamaño de la inversión recaudada (a 31 de diciembre de 2022) es de 33,7 millones de dólares.

Los principales inversores son BIOS Equity Partners LP, Bayer Healthcare LLC y Connecticut Innovations Inc.

Evaluación de las perspectivas del mercado direccionable para Azitra

Según el informe de Investigación y Mercados, en 2019 el mercado mundial para el tratamiento del síndrome de Netherton se evaluó en 19,6 millones de dólares y para 2027 podría alcanzar los 74,3 millones de dólares. La velocidad media anual del crecimiento previsto para el periodo 2019-2027 es del 20,3%.

Según Vision Research Reports, en 2021 el mercado global de medicamentos dermatológicos se evaluó en 17.000 millones de dólares. La velocidad media anual de crecimiento esperado para el periodo 2021-2030 asciende al 8,8%.

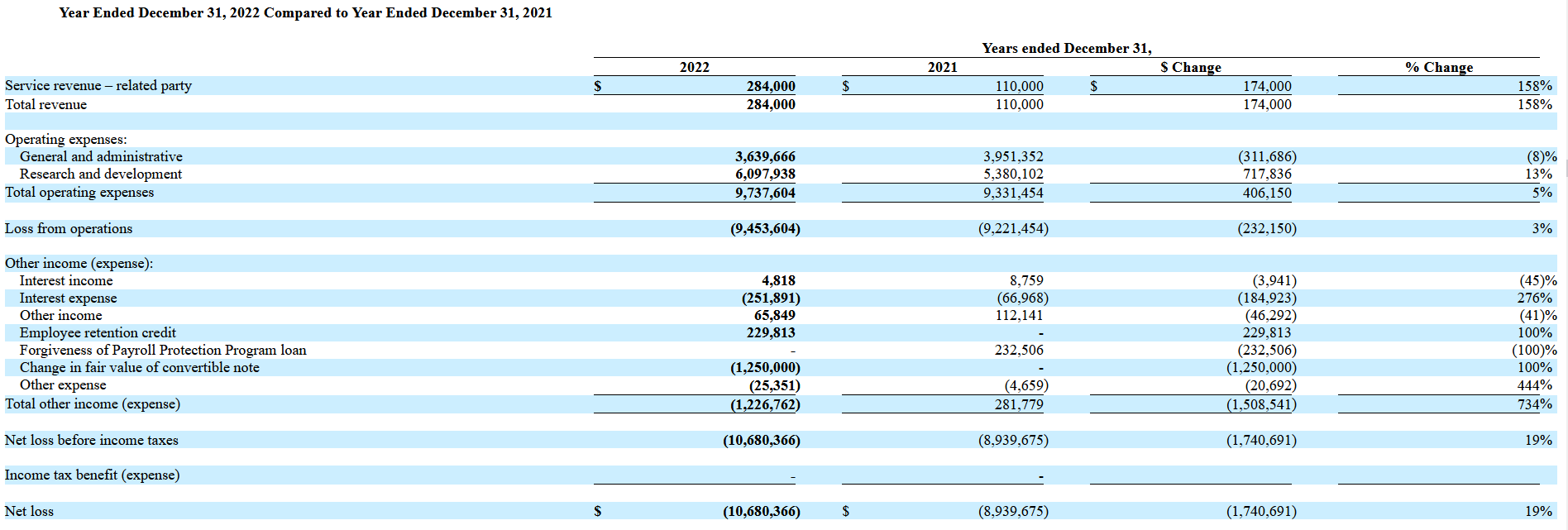

Rendimiento financiero de Azitra

Los ingresos en 2022 ascendieron a 284.000 USD, +158%.

La pérdida neta en 2022 fue de 10,7 millones de dólares, +19%.

Flujo de caja neto (a 31 de diciembre de 2022): -8,4 millones de USD.

Dinero en cuentas y sus equivalentes (al 31 de diciembre de 2022): 3,5 millones de USD.

Pasivos (al 31 de diciembre de 2022): 9,7 millones de USD.

Fortalezas y debilidades de Azitra

Fortalezas:

- Una alta velocidad de su extensión de mercado direccionable.

- Crecimiento de ingresos.

- Un mecanismo bien establecido de interacción con los reguladores de EE.UU.

Debilidades:

- Fuerte competencia.

- Crecimiento de las pérdidas netas.

- No hay planes para pagar dividendos incluso si la empresa comienza a generar una utilidad neta.

¿Qué sabemos de la IPO de Azitra?

Suscriptor: ThinkEquity LLC.

Volumen de acciones ofrecido: 2,4 millones de acciones ordinarias.

Precio promedio: 5 USD.

Ingresos brutos: 12 millones de dólares, excluyendo la venta de opciones por parte del suscriptor.

Tamaño de capitalización esperado después de la salida a bolsa: 64,8 millones de dólares.

P/S potencial (capitalización/ingresos): 228,02.

P/S promedio entre las productoras de pruebas de diagnóstico: 9,64.

2. IPO de MDNA Life Sciences Inc.: 52 millón USD

Año de inscripción: 2014.

Inscrita en: los EE.UU.

Sede central: West Palm Beach, Florida.

Sector: Salud.

Fecha de la IPO: 16 de mayo de 2023.

Plataforma: NASDAQ

Ticket: MLDS

MDNA Life Sciences Inc. desarrolla y produce pruebas médicas para diagnosticar diversas enfermedades, incluso en etapas tempranas.

El tamaño de la inversión recaudada (a 30 de junio de 2022) es de 28,7 millones de dólares.

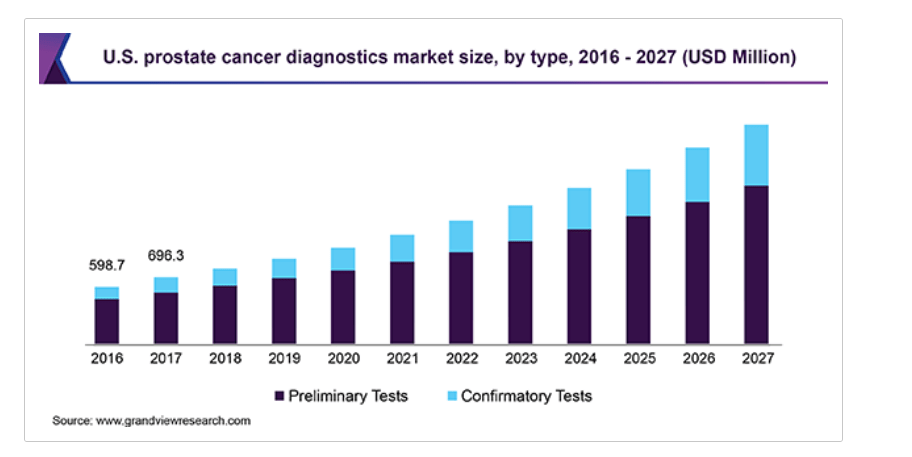

Evaluación de las perspectivas del mercado direccionable para MDNA Life Sciences

Según Grand View Research, en 2019 el mercado global de pruebas médicas de diagnóstico se evaluó en 2800 millones de dólares, y para 2027 podría alcanzar los 7600 millones de dólares. La velocidad media anual del crecimiento previsto para el periodo 2020-2027 es del 13,2%.

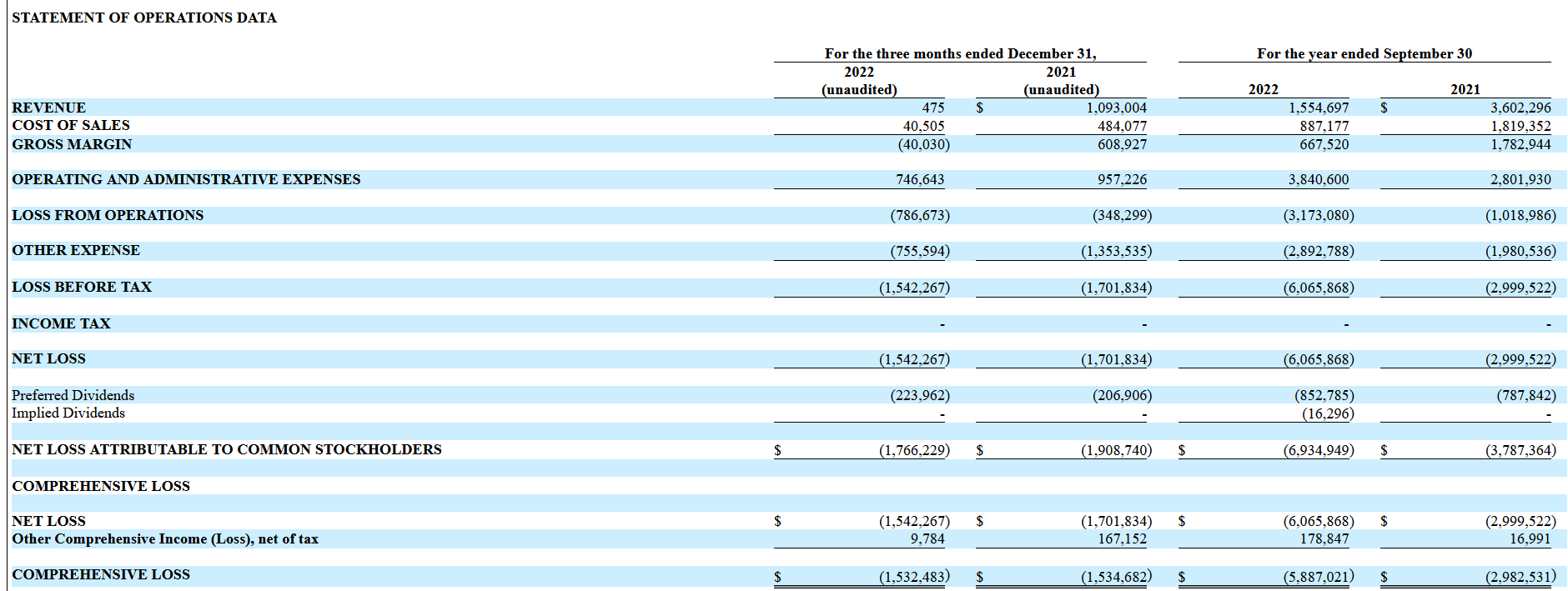

Rendimiento financiero de MDNA Life Sciences

Los ingresos en el año fiscal que finalizó el 30 de septiembre de 2022 ascendieron a 1,6 millones de dólares, -56,9%.

La pérdida neta durante el mismo período fue de 6,1 millones de dólares, +102,2%.

Flujo de caja neto (a 30 de septiembre de 2022): -1,9 millones de USD.

Dinero en cuentas y sus equivalentes (al 30 de septiembre de 2022): 38.000 USD.

Pasivos (al 30 de septiembre de 2022): 25,4 millones de USD.

Fortalezas y debilidades de MDNA Life Sciences

Fortalezas:

- Un mercado direccionable prometedor.

- Tecnologías únicas de diagnóstico del cáncer en etapas tempranas.

- El carácter universal de las pruebas desarrolladas para diversas enfermedades.

- Un mecanismo bien establecido de interacción con los reguladores de EE.UU.

- Un sistema flexible de descuentos pensado para incrementar las ventas.

Debilidades:

- Fuerte competencia.

- Crecimiento de las pérdidas netas.

- Ingresos decrecientes.

Qué sabemos de la IPO de MDNA Life Sciences

Suscriptor: EF Hutton, una división de Benchmark Investments LLC.

Volumen de acciones ofrecido: 2,5 millones de acciones ordinarias.

Precio promedio: 5,5 USD.

Ingresos brutos: 13.7 millones de dólares, excluyendo la venta de opciones por parte del suscriptor.

Tamaño de capitalización esperado después de la salida a bolsa: 51,95 millones de dólares.

P/S potencial (capitalización/ingresos): 33,52.

P/S promedio de las empresas de biotecnología: 3,04

3. IPO de Strong Global Entertainment Inc.: 38 millones de USD

Año de inscripción: 2021.

Inscrita en: los EE.UU.

Sede central: Charlotte, Carolina del Norte.

Sector: tecnologías.

Fecha de la IPO: 16 de mayo de 2023.

Plataforma: NYSE.

Ticket: SGE

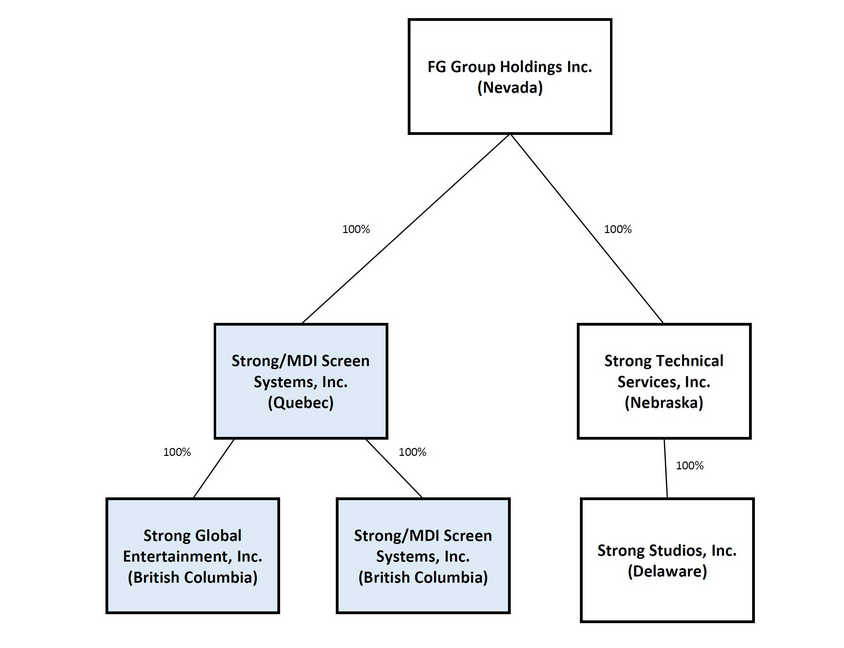

Strong Global Entertainment Inc. produce pantallas de proyección de cine y es líder en este mercado. La compañía tiene sociedades con AMC Entertainment Holdings Inc., IMAX Corporation y Cinemark Holdings Inc.

El tamaño de la inversión recaudada (a 30 de junio de 2022) es de 13,8 millones de dólares.

El principal inversor es Strong/MDI Screen Systems Inc.

Evaluación de perspectivas para el mercado direccionable de Strong Global Entertainment

Según un informe de Insight Partners, en 2020 el mercado mundial de pantallas anchas para salas de cine se evaluó en 7300 millones de dólares y para 2027 podría alcanzar los 13.500 millones de dólares. La velocidad media anual del crecimiento previsto para el periodo 2021-2027 es del 9,6%.

Rendimiento financiero de Strong Global Entertainment

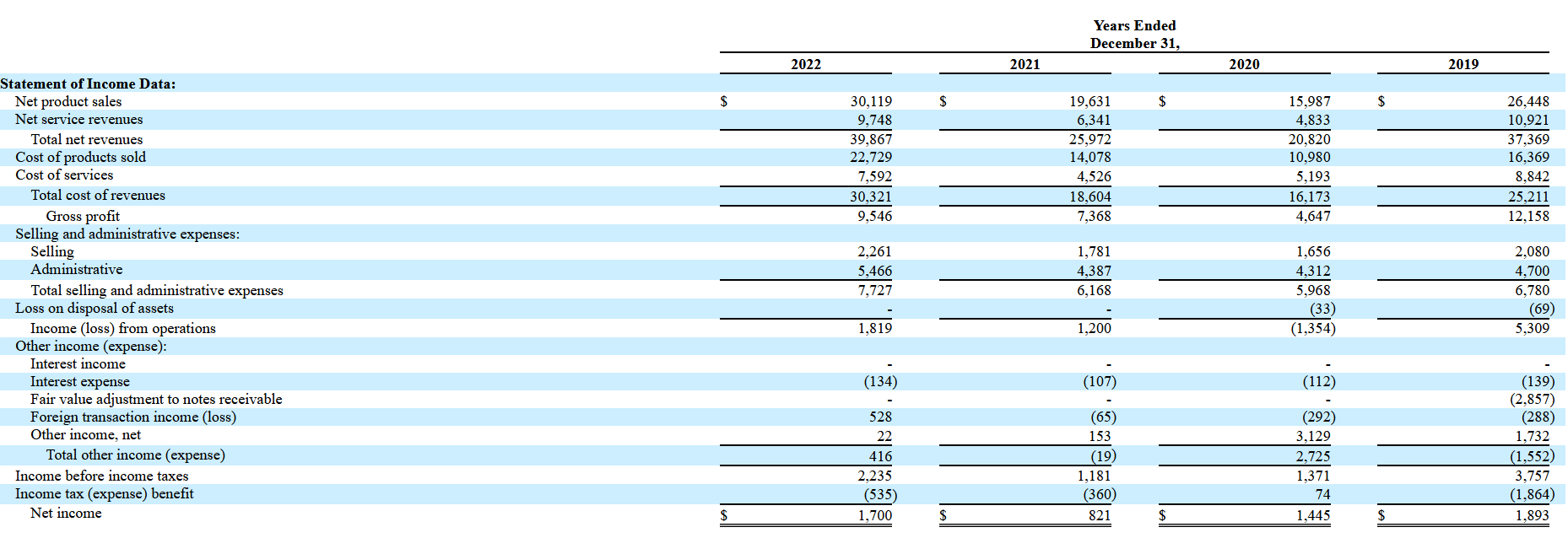

Los ingresos en 2022 alcanzaron los 39,9 millones de USD, +53,5%.

El beneficio neto en 2022 alcanzó los 1,7 millones de dólares, +107,1%.

Flujo de caja neto (al 30 de junio de 2022): 0,82 millones de USD.

Dinero en cuentas y sus equivalentes (a 30 de junio de 2022): 3 millones de USD.

Pasivos (a 30 de junio de 2022): 14,4 millones de USD.

Fortalezas y debilidades de Strong Global Entertainment

Fortalezas:

- Un mercado direccionable prometedor.

- Alianzas con grandes cadenas de cines.

- Liderazgo en el segmento.

- Crecimiento de los beneficios netos.

- Ingresos al alza.

Debilidades:

- Fuerte competencia.

- Poca diversificación del negocio.

- Fuerte dependencia de clientes muy grandes.

¿Qué sabemos de la IPO de Strong Global Entertainment?

Suscriptor: ThinkEquity LLC.

Volumen de acciones ofrecido: 1,6 millones de acciones ordinarias.

Precio promedio: 5 USD.

Ingresos brutos: 8 millones de dólares, excluyendo la venta de opciones por parte del suscriptor.

Tamaño de capitalización esperado después de la salida a bolsa: 38 millones de dólares.

P/S potencial (capitalización/ingresos): 0,95.

P/S promedio de los fabricantes de pantallas anchas: 2.47.

Upside potencial (previsiones de crecimiento de las acciones): 160%.

Resumen

Azitra Inc., MDNA Life Sciences Inc. y Strong Global Entertainment Inc. planean salir a bolsa en mayo. Sus IPOs podrían convertirse en las salidas más grandes este mes en términos de capitalización de mercado esperada. Las dos primeras empresas representan al sector sanitario, mientras que la tercera es representante del sector tecnológico.