Las tres IPOs más grandes programadas para junio 2023

5 lectura de actas

Maison Solutions Inc., Lafayette Energy Corp. y BranchOut Food Inc. se encuentran en la lista de las tres principales empresas con las mayores IPOs por capitalización de mercado programadas para junio de 2023.

Hoy exploraremos los modelos comerciales de los emisores, las perspectivas de sus mercados objetivos y los detalles de sus ofertas públicas iniciales ya programadas. También echaremos un vistazo a la posición financiera de estas empresas, así como a sus fortalezas y debilidades.

1. Maison Solutions Inc. IPO: 79 millones de USD

- Año de registro: 2019

- Registrada en: EEUU

- Sede central: Monterey Park, California

- Sector: productos de primera necesidad

- Fecha de la IPO: 15/6/2023

- Mercado: NASDAQ

- Ticker: MSS

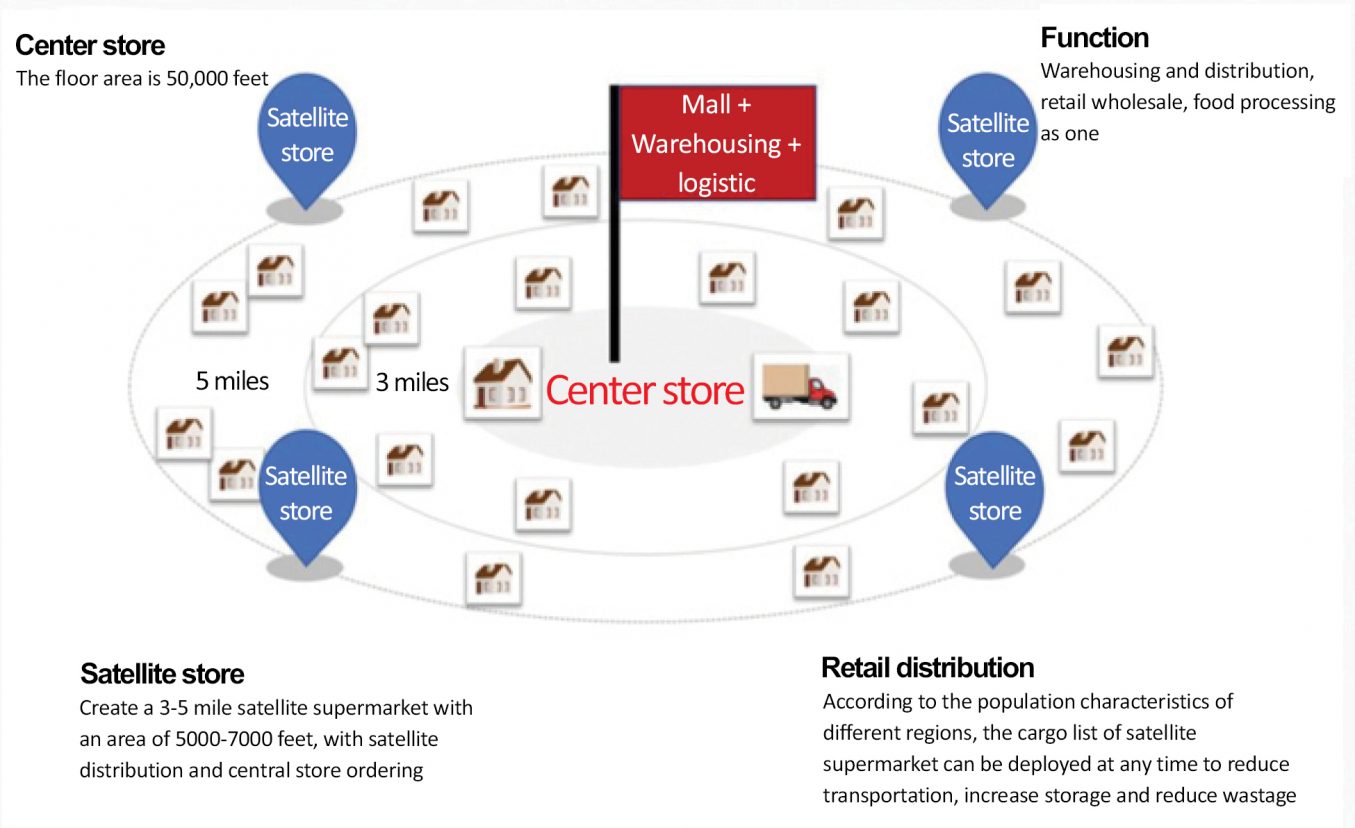

Maison Solutions Inc. es un minorista de productos alimenticios asiáticos para consumidores estadounidenses. El emisor suministra verduras, frutas, mariscos, carnes y otros productos que rara vez se encuentran en los supermercados estadounidenses.

Las inversiones captadas (a 31/3/2023) ascienden a 0,19 millones de USD.

Los principales inversores son Golden Tree USA Inc., Stratton Arms Holding LLC y Amsterdam NYC Fund LP.

Previsión para el mercado objetivo de Maison Solutions

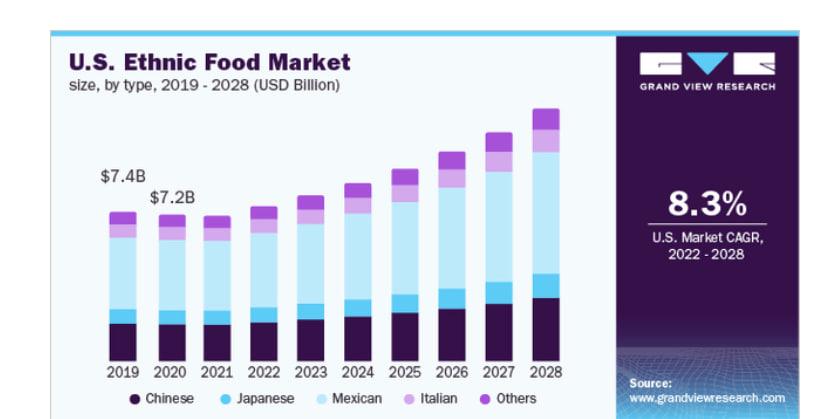

Según un informe de Grand View Research, el mercado mundial de alimentos étnicos estaba valorado en 39.500 millones de USD en 2022, y podría alcanzar los 70.800 millones de USD en 2028. La tasa de crecimiento anual compuesta proyectada de 2022 a 2028 es del 8,3%.

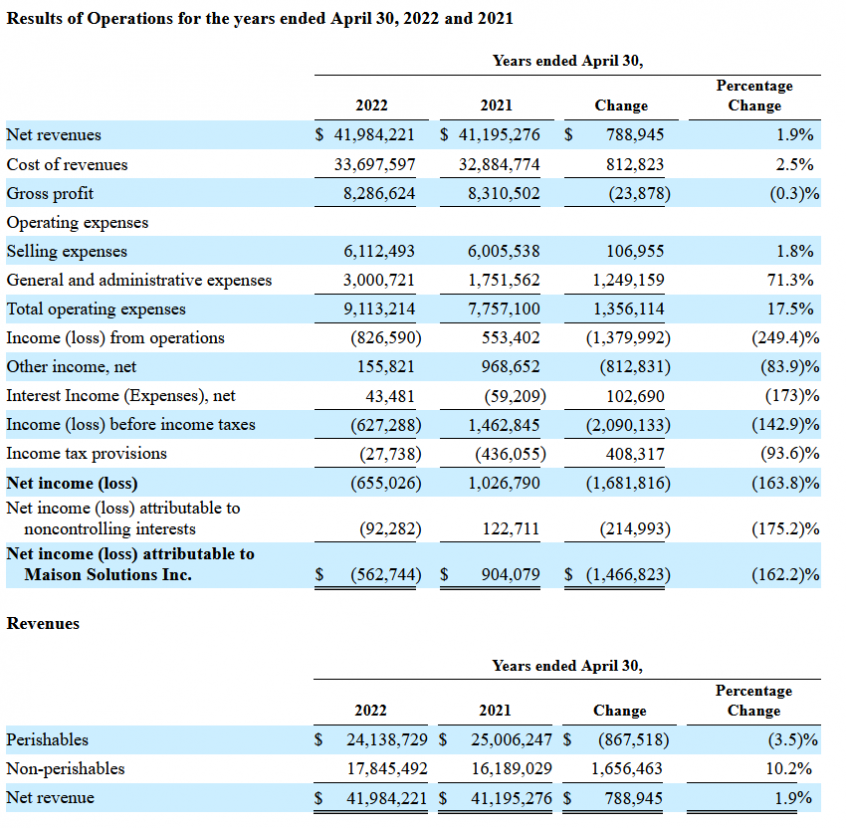

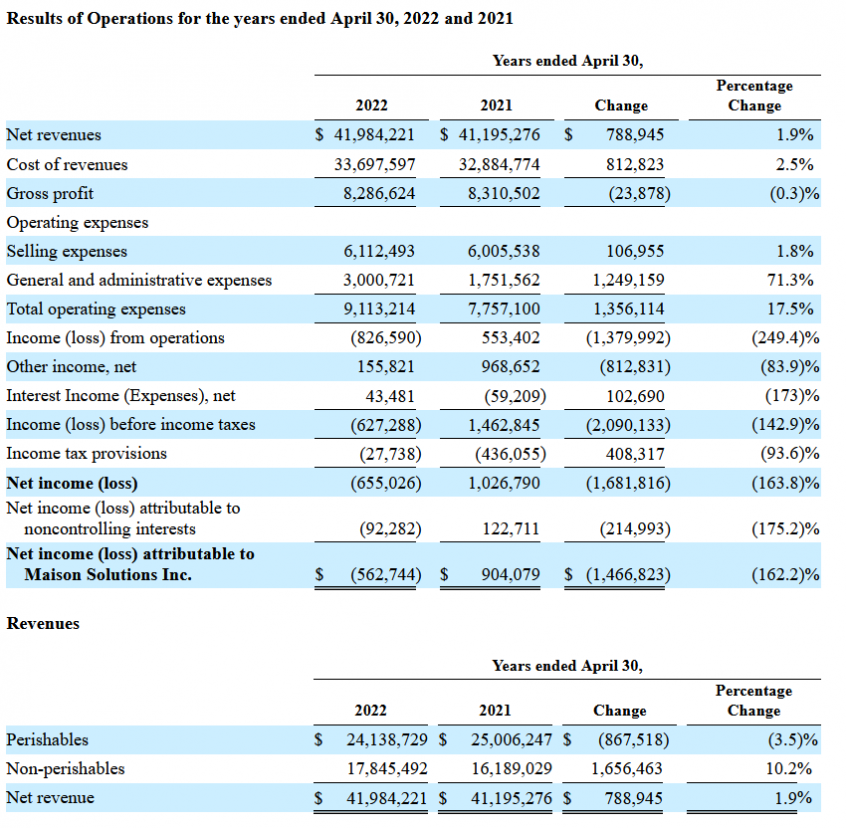

Rendimiento financiero de Maison Solutions

Los ingresos del año fiscal finalizado el 30 de abril de 2022 ascendieron a 41,98 millones de USD, +1,9%.

Pérdida neta para el mismo período: 0,66 millones de USD

Flujo de caja neto (a 31/1/2023): 1,2 millones de USD

Efectivo y equivalentes de efectivo (a 31/1/2023): 2,6 millones de USD

Pasivos (a 31/1/2023): 30 millones de USD

Fortalezas y debilidades de Maison Solutions

Fortalezas:

- Un mercado objetivo prometedor

- Productos exclusivos para un segmento específico de consumidores

- Ingresos al alza

Debilidades:

- Competencia intensa

- Pérdidas netas

- Aún no hay pago de dividendos

Detalles de la IPO de Maison Solutions

Suscriptor: Joseph Stone Capital, LLC.

Volumen de la oferta de IPO: 3,8 de acciones ordinarias

Precio promedio: 4 USD

Ingresos brutos: 15,2 millones de USD, excluida la venta de opciones por parte del suscriptor

Monto esperado de capitalización al momento de la IPO: 79 millones de USD

P/S potencial: 5,19

Valor P/S promedio en la industria: 1,12

2. IPO de Lafayette Energy Corp.: 72 millones de USD

- Año de registro: 2022

- Registrada en: EEUU

- Sede central: Denver, Colorado

- Sector: energético

- Fecha de la IPO: 16/6/2023

- Mercado: NASDAQ

- Ticker: LEC

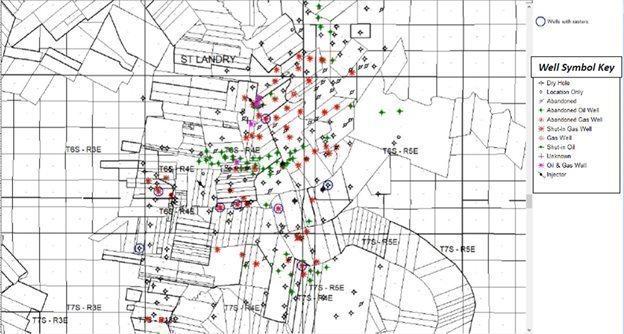

Lafayette Energy Corp. se dedica a la exploración y producción de petróleo y gas en Imperial Parish Fields, en el sur de Luisiana.

Las inversiones captadas (a 31/12/2022) ascienden a 1,2 millones de USD.

Los principales inversores son Naia Ventures LLC, Michael Schilling, Adrian Beeston y Henry Chamberlain.

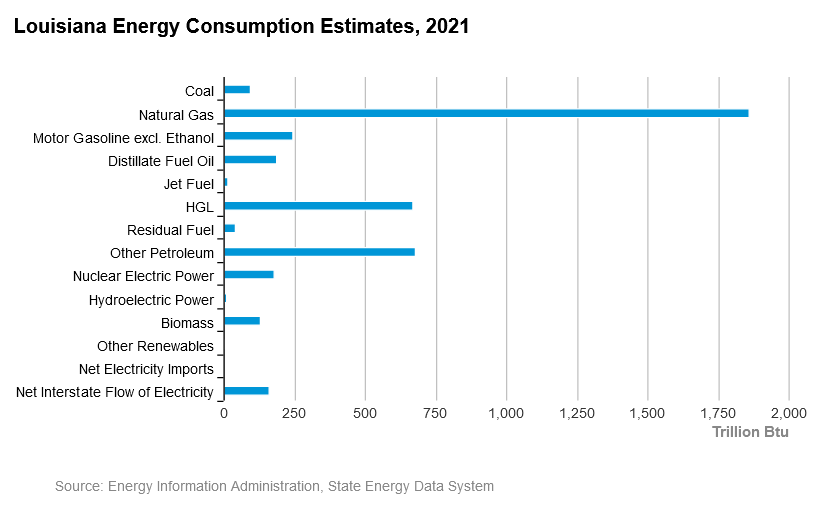

Previsión para el mercado objetivo de Lafayette Energy

Según la Administración de Información Energética de EEUU (EIA, por sus siglas en inglés), la participación de Luisiana en la producción de gas natural en 2021 representó el 9% de la producción total de gas del país.

Rendimiento financiero de Lafayette Energy

Ingresos del primer trimestre de 2023: cero

Pérdidas netas del primer trimestre de 2023: 0,24 millones de dólares

Cash flow (a 31/12/2022): cero

Efectivo y equivalentes de efectivo (a 31/12/2022): 64.160 USD

Pasivos (a 31/12/2022): 22.850 USD

Fortalezas y debilidades de Lafayette Energy

Fortalezas:

- Un mercado objetivo prometedor

- Derecho a arrendar un depósito

- Condiciones de mercado favorables

- Modelo de negocio conservador y probado

Debilidades:

- Competencia intensa

- Carga de deuda al alza

- No tiene ingresos

Detalles de la IPO de Lafayette Energy

Suscriptor: Aegis Capital Corp.

Volumen de la IPO: 1,2 millones de acciones ordinarias

Precio promedio: 6 USD

Ingresos brutos: 7,2 millones de dólares, excluyendo la venta de opciones por parte del suscriptor

Monto esperado de capitalización en el momento de la IPO: 71,7 millones de USD

3. IPO de BranchOut Food Inc.: 27 millones de USD

- Año de registro: 2017

- Registrada en: EEUU

- Sede central: Bend, Oregon

- Sector: productos de primera necesidad

- Fecha de la IPO: 15/6/2023

- Mercado: NASDAQ

- Ticker: BOF

BranchOut Food Inc. produce productos alimenticios naturales a base de plantas, utilizando su propia tecnología protegida por patente. La empresa es titular de 17 patentes en 14 países de todo el mundo.

Las inversiones captadas (a 31/12/2022) ascienden a 10,9 millones de USD.

Los principales inversores son Fluffco LLC, David Israel y Eric Healy.

La previsión para el mercado objetivo de BranchOut Food

Según un informe de Persistence Market Research, el valor del mercado de alimentos a base de plantas naturales podría alcanzar en Norteamérica los 23.100 millones de dólares para 2028. La tasa de crecimiento anual compuesta proyectada de 2022 a 2028 es del 7%.

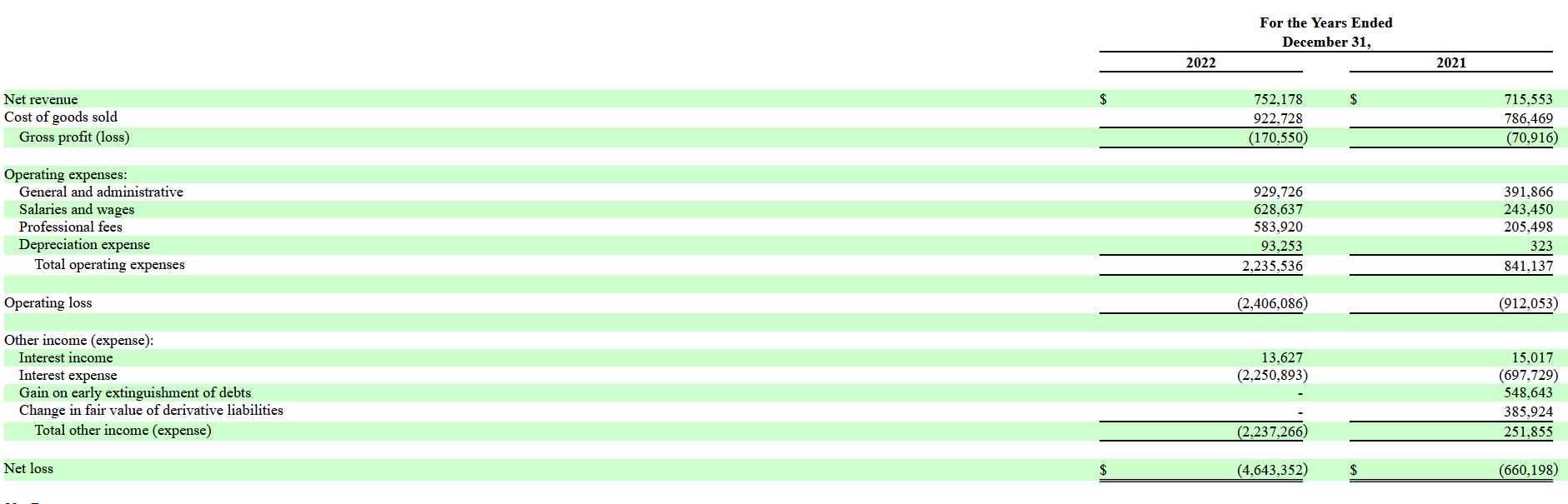

Rendimiento financiero de BranchOut Food

Los ingresos en 2022 fueron de 0,75 millones de USD, un +5,1%.

La pérdida neta en 2022 alcanzó los 4,6 millones de dólares, +603,3%.

Flujo de caja neto (a 31/12/2022): −2,5 millones de USD

Efectivo y equivalentes de efectivo (a 31/12/2022): 0,31 millones de USD

Pasivos (a 31/12/2022): 8,4 millones de USD

Fortalezas y debilidades de BranchOut Food

Fortalezas:

- Mercado objetivo prometedor

- Titular de 17 patentes en 14 países

- Condiciones de mercado favorables

- Ingresos al alza

Debilidades:

- Competencia intensa

- Carga de deuda al alza

- Pérdidas netas al alza

Detalles de la IPO de BranchOut Food

Suscriptor: Alexander Capital L.P.

Volumen de la IPO: 1,1 millones de acciones ordinarias

Precio promedio: 7 USD

Ingresos brutos: 7,7 millones de dólares, excluyendo la venta de opciones por parte del suscriptor

Monto esperado de capitalización en el momento de la IPO: 27,11 millones de USD

P/S potencial: 36,15

Valor P/S promedio en la industria: 0,78

Resumen

Maison Solutions Inc., Lafayette Energy Corp. y BranchOut Food Inc. tienen la intención de salir a la bolsa en junio. Sus IPOs podrían ser las salidas más grandes de este mes en términos de capitalización de mercado esperada. La primera y la tercera de estas compañías pertenecen al sector de los productos básicos, mientras que la segunda forma parte del espacio energético.