Las tres principales empresas que planean salir a la bolsa en julio de 2023

5 lectura de actas

Surf Air Mobility Inc., XJet Ltd. y Med-X Inc. forma el Top-3 de empresas con mayores salidas en la bolsa por capitalización de mercado previstas para julio de 2023.

Hoy exploraremos los modelos de negocio de estos emisores, los detalles de sus ofertas públicas iniciales y las perspectivas para sus mercados objetivo. También echaremos un vistazo a la posición financiera de estas empresas, así como a sus fortalezas y debilidades.

1. IPO de Surf Air Mobility Inc: 597 millones de USD

Año de registro: 2011

Registrada en: EEUU

Sede central: Hawthorne, California

Sector: industrial

Fecha de la IPO: 7/7/2023

Mercado: NYSE

Ticker: SRFM

Surf Air Mobility Inc. es una aerolínea regional con presencia en 18 estados de los EEUU. La flota de aeronaves del emisor se basa en aviones ligeros turbohélice. Surf Air Mobility Inc. planea cambiar su flota a motores híbridos en un futuro cercano y, posteriormente, a motores eléctricos. La compañía podría convertirse en una de las primeras aerolíneas completamente sostenibles del país.

Las inversiones captadas (a 31/3/2023) ascienden a 337,2 millones de USD.

Los principales inversores son individuales, como Liam Fayed y Sudhin Shahani.

Previsión para el mercado objetivo de Surf Air Mobility

Según un informe de McKinsey & Company, el mercado de viajes aéreos regionales de EEUU está valorado en 15.000 millones de USD en 2023, y podría alcanzar los 22.000 millones de USD en 2035. La tasa compuesta de crecimiento anual proyectada para el periodo de 2022 a 2035 es del 3,2%.

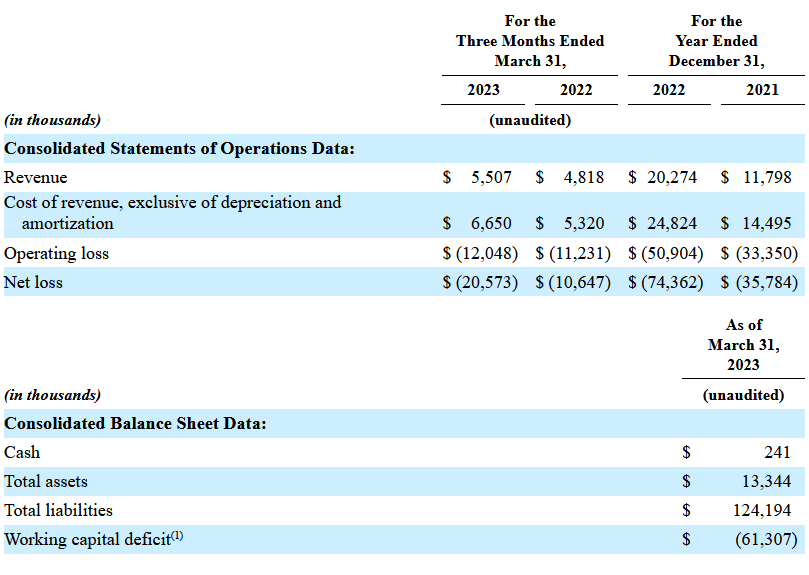

Rendimiento financiero de Surf Air Mobility

Ingresos en 2022: 20,3 millones de USD, +71,8%

Pérdida neta para le mismo periodo: 74,4 millones de USD, +107,8%

Cash flow neto (a 31/3/2023): -31,6 millones de USD

Efectivo y equivalentes de efectivo (a 31/3/2023): 0,2 millones de USD

Pasivos (a 31/3/2023): 124,2 millones de USD

Fortalezas y debilidades de Surf Air Mobility

Fortalezas:

- Mercado objetivo prometedor

- Un modelo de desarrollo innovador

- Ingresos al alza

Debilidades:

- Competencia intensa

- Pérdidas netas al alza

- Aún no hay pago de dividendos

Detalles de la IPO de Surf Air Mobility

Consultor en cotización directa: Morgan Stanley & Co. LLC

Volumen de la IPO: 18,8 millones de acciones ordinarias

Precio promedio: 11,86 USD

Ingresos brutos: 222,97 millones de dólares

Monto esperado de capitalización al momento de la IPO: 597 millones de USD

P/S potencial: 28,42

Valor P/S promedio en la industria: 0,59

2. IPO de XJet Ltd.: 98,5 millones de USD

Year of registration: 2005

Registrada en: Israel

Sede central: Rehovot, Israel

Sector: industrial

Fecha de la IPO: 28/7/2023

Mercado: NASDAQ

Ticker: XJET

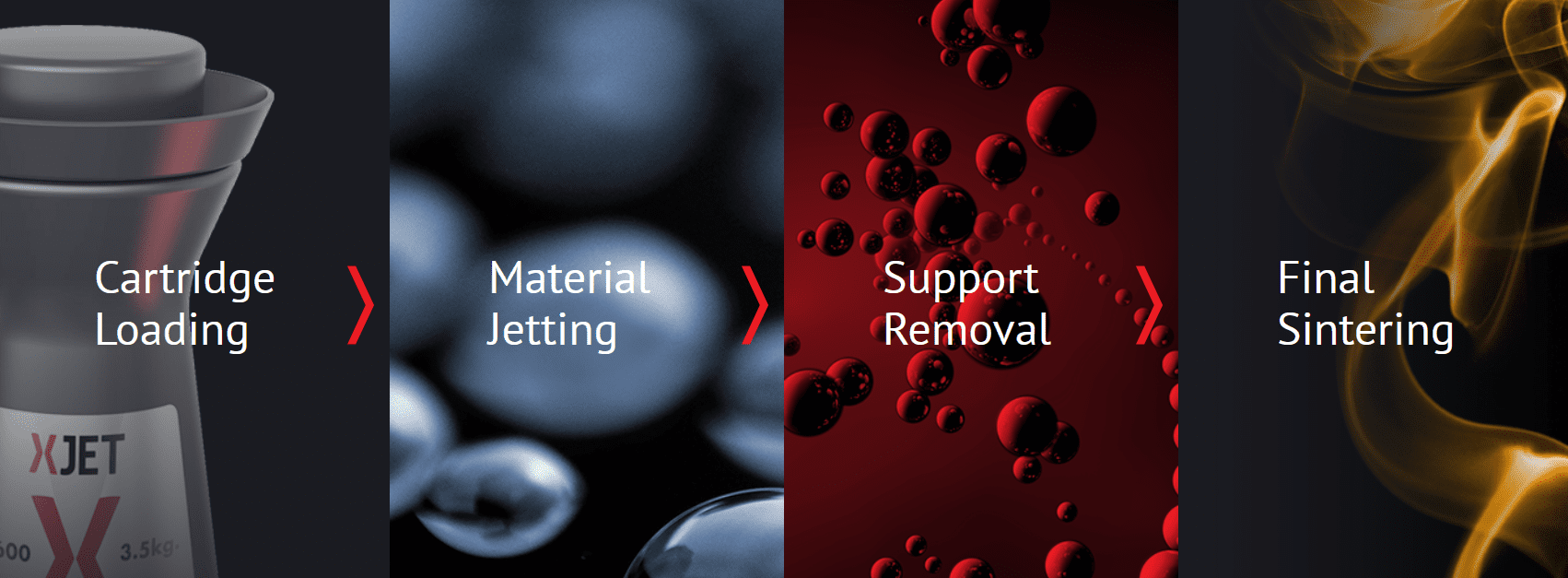

XJet Ltd. fabrica piezas de metal utilizando una impresora 3D. Gracias a su tecnología propia, que implica el uso de nanopartículas, la empresa fabrica piezas detalladas con formas geométricas complejas.

Las inversiones captadas (a 31/12/2022) ascienden a 206 millones de USD.

Sus principales inversores son Lucion Venture Capital Co. Ltd, ARCHina Capital Partners y Abraxilev Ltd.

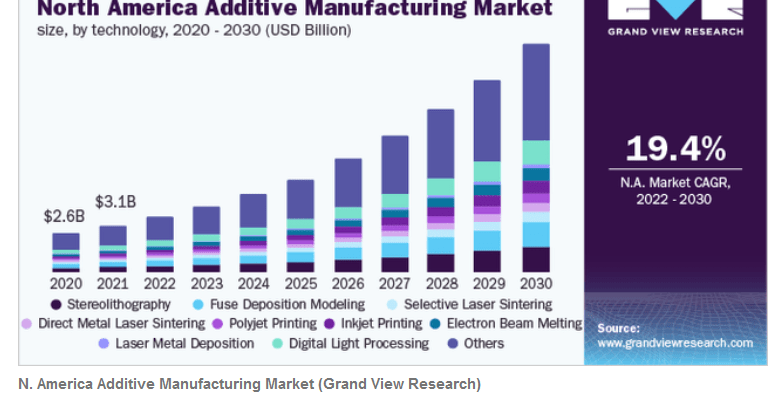

La previsión para el mercado objetivo de XJet

Según un informe de Grand View Research, el mercado mundial de fabricación de impresión 3D estaba valorado en 13.800 millones de USD en 2022, y podría alcanzar los 75.800 millones de USD en 2030. La tasa de crecimiento anual compuesta proyectada de 2022 a 2030 inclusive es del 20,8%.

Ver también ¿Cómo ha afectado la crisis del sector financiero a los ingresos de los bancos de EE.UU?

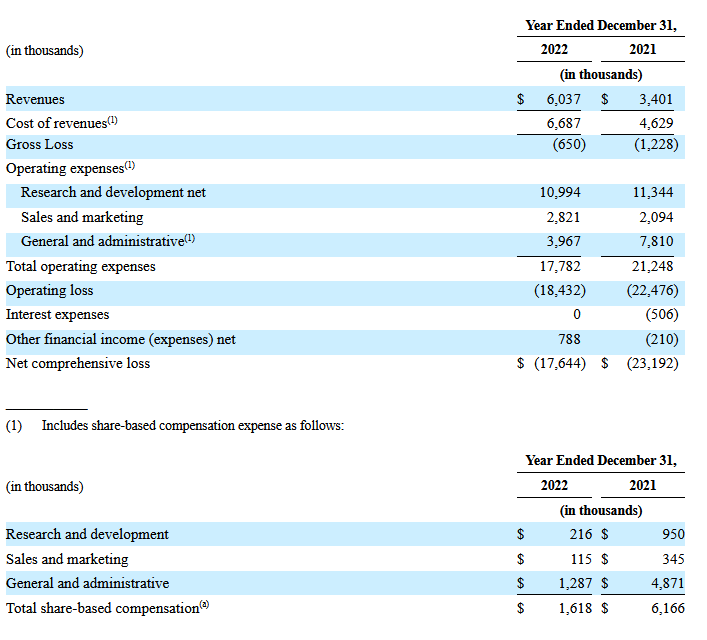

Rendimiento financiero de XJet

Ingresos en 2022: 6,1 millones de USD, +77,5%

Pérdidas netas en 2022: 17,6 millones de USD, −23,9%

Cash flow neto (a 31/12/2022): −17,7 millones de USD

Efectivo y equivalentes de efectivo (a 31/12/2022): 10,2 millones de USD

Pasivos (a 31/12/2022): 14,3 millones de USD

Fortalezas y debilidades de XJet

Fortalezas:

- Mercado objetivo prometedor

- Tecnología de producción patentada propia

- Condiciones de mercado favorables

- Ingresos al alza

- Pérdidas netas en caída

Debilidades:

- Competencia intensa

- Pérdidas netas

- El emisor se encuentra en una etapa temprana de su desarrollo

Detalles de la IPO de XJet

Suscriptor: Aegis Capital Corp.

Volumen de la IPO: dos millones de acciones ordinarias

Precio promedio: 5 USD

Ingresos brutos: 10 millones de dólares, excluyendo la venta de opciones por parte del suscriptor

Monto esperado de capitalización al momento de la IPO: 98.5 millones de USD

P/S potencial: 16,33

P/S promedio en la industria: 2,07

3. IPO de Med-X Inc.: 22,8 millones de USD

Año de registro: 2014

Registrada en: EEUU

Sede central: Canoga Park, California

Sector: salud

Fecha de la IPO: 13/7/2023

Mercado: NASDAQ

Ticker: MXRX

Med-X Inc. produce aceites esenciales a través de materiales primas naturales . Los principales productos se comercializan bajo la marca Nature-Cide.

Las inversiones recaudadas (a 30/6/2022) ascienden a 23 millones de USD.

Previsión para el mercado objetivo de Med-X

Según Allied Market Research, el tamaño del mercado mundial de medicina natural estaba valorado en 99.200 millones de USD en 2016, y podría alcanzar los 279.000 millones de USD en 2023. La tasa de crecimiento anual compuesta proyectada de 2017 a 2023 es del 14%.

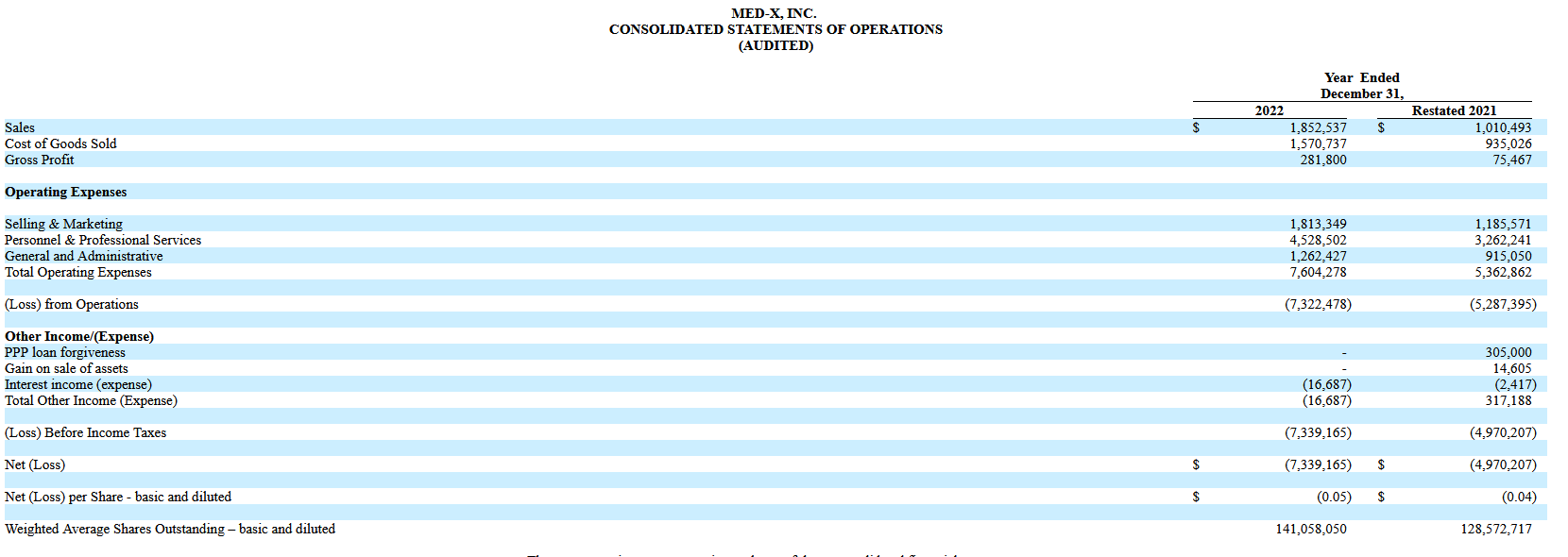

Rendimiento financiero de Med-X

Ingresos en 2022: 1,9 millones de USD, +83,3%

Pérdidas netas en 2022: 7,3 millones de USD, +38,5%

Flujo de caja neto (a 31/12/2022): −2,5 millones de USD

Efectivo y equivalentes de efectivo (a 31/3/2023): −4,9 millones de USD

Pasivos (a 31/3/2023): 1,9 millones de USD

Fortalezas y debilidades de Med-X

Fortalezas:

- Mercado objetivo prometedor

- Un negocio diversificado

- Condiciones de mercado favorables

- Ingresos al alza

Debilidades:

- Competencia intensa

- Carga de deuda al alza

- Pérdidas netas al alza

Detalles de la IPO de Med-X

Suscriptor: R.F. Lafferty & Co. Inc.

Volumen de la oferta IPO: 2,13 millones de acciones ordinarias

Precio promedio: 4 USD

Ingresos brutos: 8.5 millones de dólares, excluyendo la venta de opciones por parte del suscriptor

Monto esperado de capitalización al momento de la IPO: 22.8 millones de USD

P/S potencial: 12,32

Valor P/S promedio en la industria: 5,08

Resumen

Surf Air Mobility Inc., XJet Ltd. y Med-X Inc. tienen la intención de salir a bolsa en julio. Sus salidas podrían ser las más grandes de este mes en términos de capitalización de mercado. Las dos primeras corporaciones forman parte de la industria de las aerolíneas y la ingeniería industrial con propósito especial, respectivamente, mientras que la tercera está involucrada en el sector de la salud.