Tres principales IPOs de noviembre de 2023

5 lectura de actas

Trident Digital Tech Holdings Ltd., Planet Image International Ltd. y EV Mobility Inc. se encuentran en la lista de las tres principales empresas con las mayores IPO, por capitalización de mercado, previstas para noviembre del 2023. En este artículo, exploraremos los modelos de negocio de estos emisores, examinaremos las perspectivas de su mercado objetivo y los detalles de sus ofertas públicas iniciales. También analizaremos la situación financiera de estas empresas, así como sus fortalezas y debilidades.

1. IPO de Trident Digital Tech Holdings Ltd: 468,64 millones de USD

Año de registro: 2011

Registrada en: Singapur

Sede central: Singapur

Sector: tecnológico

Fecha de la IPO: 9/11/2023

Mercado: NASDAQ

Ticker: TDTH

Trident Digital Tech Holdings Ltd. trabaja con pequeñas y medianas empresas de comercio electrónico. Diseña soluciones para digitalizar y optimizar las interacciones con los clientes.

Las inversiones recaudadas (a 30/6/2023) ascendían a 36.340 USD

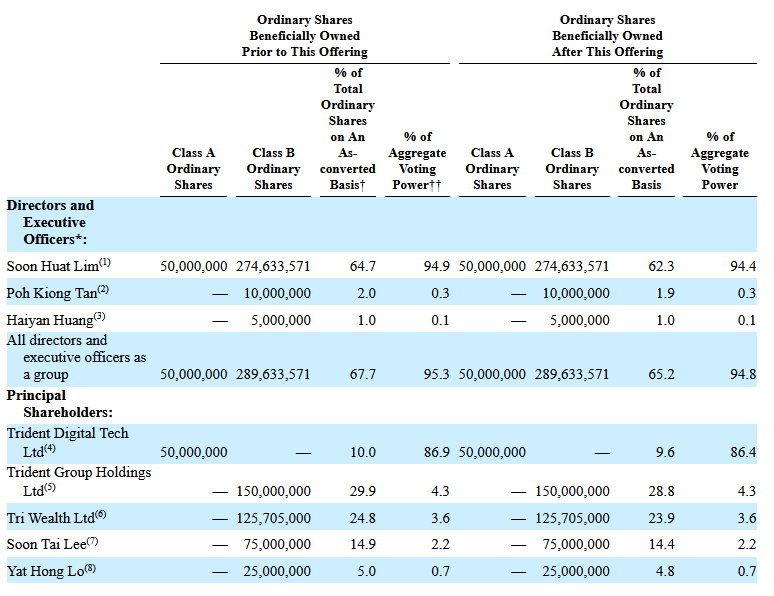

Los principales inversores son Trident Digital Tech Ltd., Trident Group Holdings, Tri Wealth, Soon Tai Lee y Yat Hong Lo.

Evaluación del mercado de Trident Digital Tech Holdings

Según un informe de Frost & Sullivan, especificado por el emisor en su folleto, el mercado mundial del comercio electrónico podría llegar a estar valorado en 189.230 millones de dólares en 2023 y, posiblemente, alcanzar los 1,59 billones de dólares en 2027. La tasa de crecimiento anual compuesta proyectada desde 2023 hasta 2027 inclusive es del 70,2%.

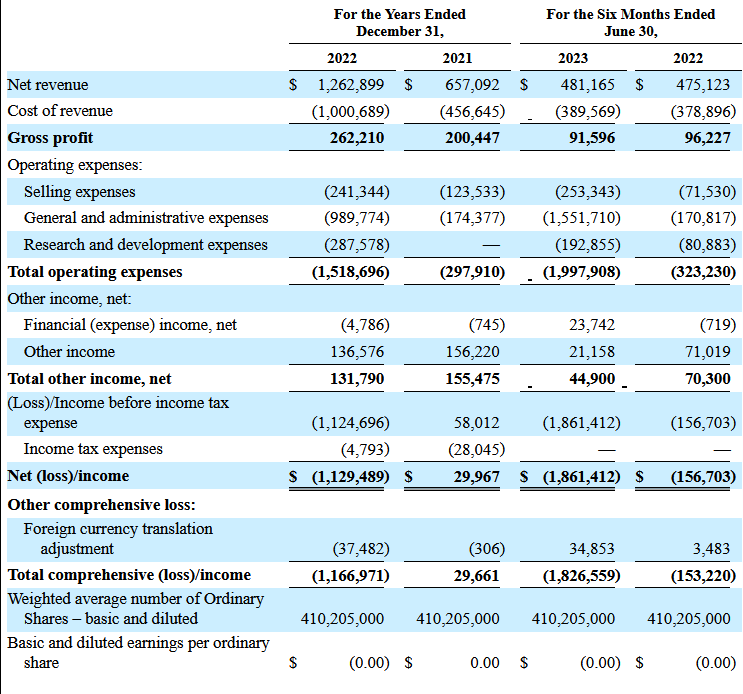

Rendimiento financiero de Trident Digital Tech Holdings

Ingresos en 2022: 1,26 millones de USD, +92,2%

Pérdidas netas en 2022: 1,13 millones de USD

Flujo de caja neto (a 30/6/2023): 3,1 millones de USD

Efectivo y equivalentes de efectivo (a 30/6/2023): 4 millones de USD

Pasivos (a 30/6/2023): 11 millones de USD

Fortalezas y debilidades de Trident Digital Tech Holdings

Fortalezas:

- Un mercado objetivo de crecimiento rápido

- Desarrollos propios de la compañía

- Ingresos al alza

- Una estrategia de mercado efectiva

Debilidades:

- Competencia intensa

- Pérdidas netas al alza

- Ausencia de planes para el pago de dividendos

Detalles de la IPO de Trident Digital Tech Holdings

Suscriptor: US Tiger Securities Inc.

Volumen de la oferta: 1,9 millones de acciones ordinarias

Precio promedio: 9 USD

Ingresos brutos: 17,1 millones de USD

Monto de capitalización esperado en el momento de la IPO: 468,64 millones de dólares

P/S potencial: 369,01

Valor P/S promedio en la industria: 4,51

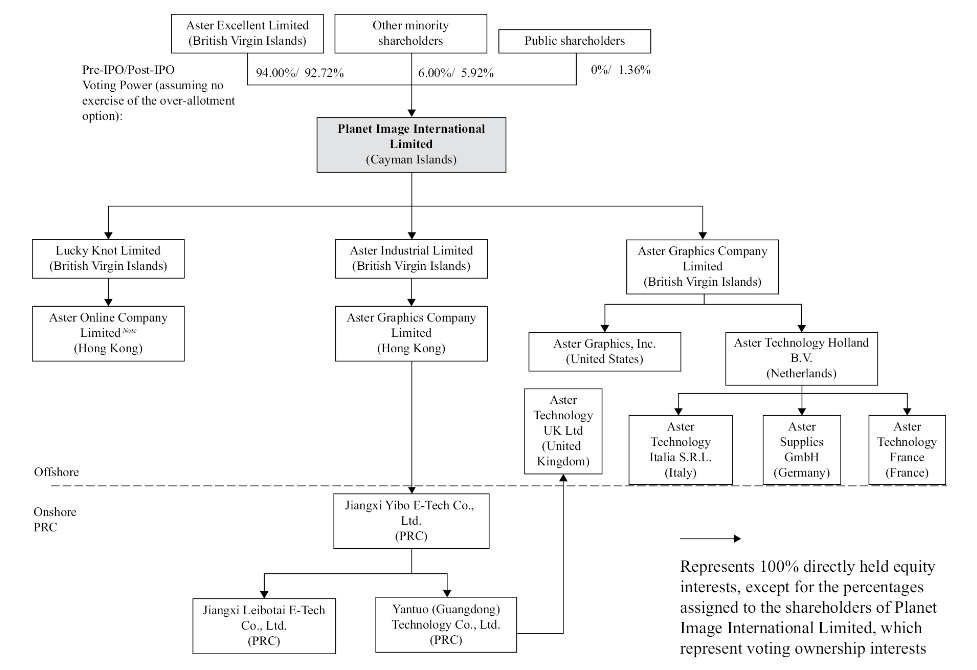

2. IPO de Planet Image International Ltd.: 254,4 millonesde USD

Año de registro: 2011

Registrada en: Islas Caimán

Sede central: Georgetown

Sector: Servicios al consumidor

Fecha de la IPO: 16/11/2023

Mercado: NASDAQ

Ticker: YIBO

Planet Image International Ltd. produce y vende cartuchos para impresoras. Sus principales mercados son Norteamérica, Europa y China. La empresa es propietaria de marcas como TrueImage, CoolToner y AZtech.

Inversiones recaudadas (a 30/6/2021): 15 millones de USD

Los principales inversores son Aster Excellent Limited, Juneng Investment (Hong Kong) y Eagle Heart Limited.

Evaluación del mercado de Planet Image International

Según una investigación de Maximize Market, el mercado mundial de cartuchos estaba valorado en 14.100 millones de dólares en 2022 y se prevé que alcance los 21.500 millones de dólares en 2029. La tasa de crecimiento anual compuesta proyectada desde 2022 hasta 2029 es del 6,2%.

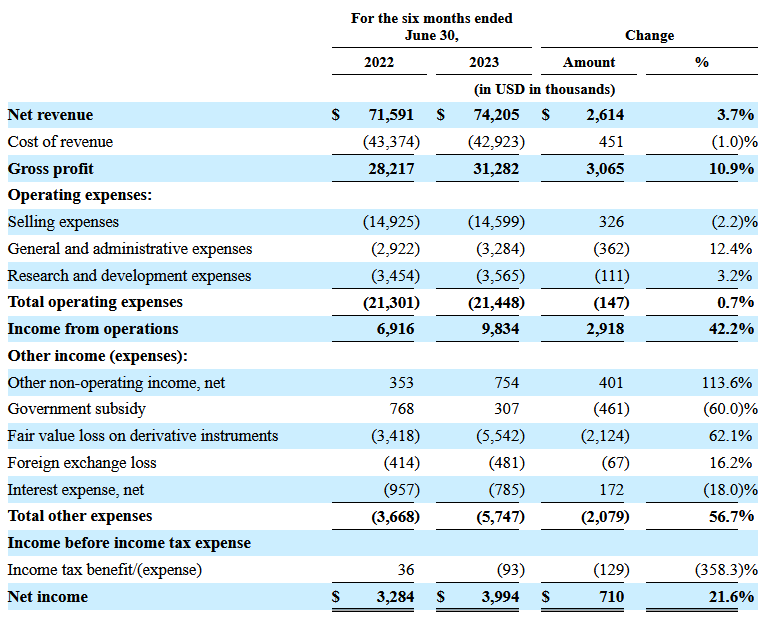

Rendimiento financiero de Planet Image International

Ingresos en el primer semestre de 2023: 74,21 millones de USD, +3,66%

Beneficios netos para el primer semestre de 2023: 3,99 millones de USD, +21,65%

Flujo de caja neto (a 30/6/2021): 5,3 millones de USD

Efectivo y equivalentes de efectivo (a 30/6/2023): 34,8 millones de USD

Pasivos (a 30/6/2023): 70,67 millones de USD

Fortalezas y debilidades de Planet Image International

Fortalezas:

- Ingresos al alza

- Beneficios netos al alza

- Una eficiente estrategia de márketing

Debilidades:

- Baja tasa de crecimiento del mercado direccionable

- Baja tasa de crecimiento de ingresos

- Ausencia de planes para el pago de dividendos

Detalles de la IPO de Planet Image International

Suscriptor: US Tiger Securities Inc.

Volumen de la oferta: 4 millones de acciones ordinarias

Precio promedio: 4,5 USD

Ingresos brutos: 18 millones de dólares

Monto de capitalización esperado en el momento de la IPO: 254,4 millones de dólares

P/S potencial: 1,76

Valor P/S promedio en la industria: 3,41

3. IPO de EV Mobility Inc.: 52,8 millones de USD

Año de registro: 2021

Registrada en: EEUU

Sede central: Beverly Hills, California

Sector: Tecnológico

Fecha de la IPO: 12/11/2023

Mercado: NASDAQ

Ticker: EVMO

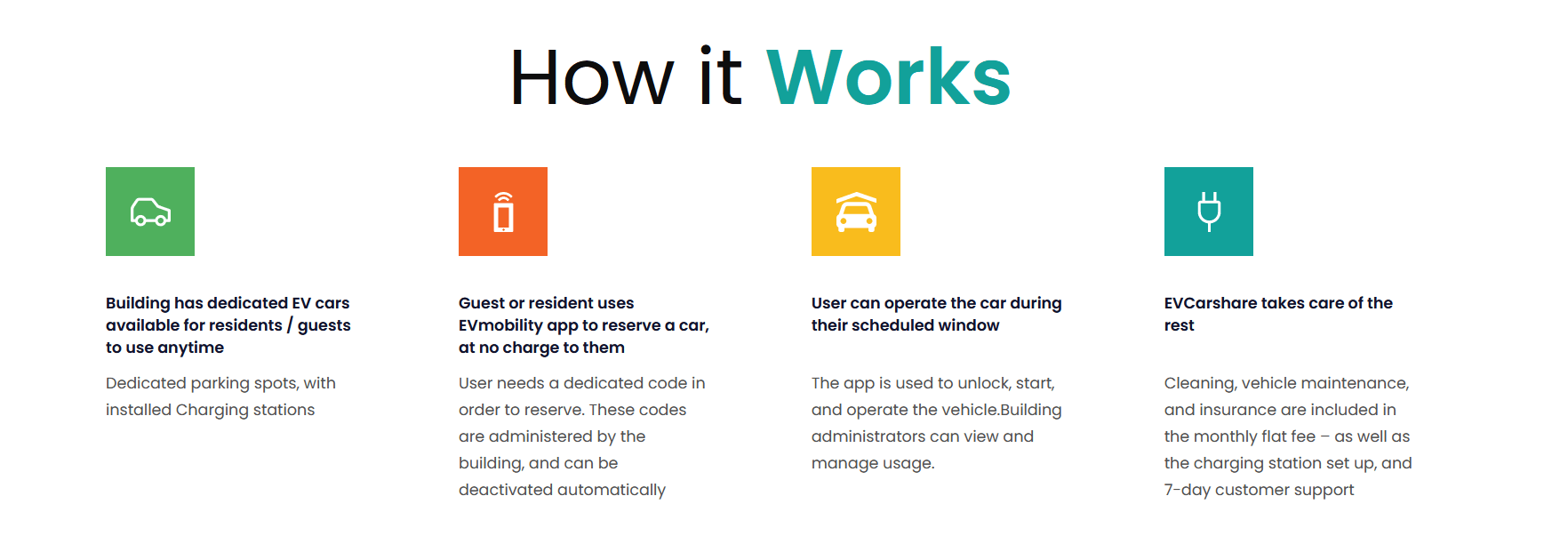

EV Mobility Inc. posee un servicio de uso compartido de automóviles eléctricos para hoteles y condominios de primera clase. Un cliente puede pedir un coche eléctrico en cualquier momento del día con una aplicación móvil diseñada por la empresa.

Inversiones recaudadas (a 30/9/2023): 71.460 USD

El principal inversor de la compañía es su propio CEO, Ramy El-Batrawi.

Evaluación del mercado de EV Mobility Inc.

Según un informe de Mordor Intelligence, el mercado mundial de alquiler de coches eléctricos en 2021 estaba valorado en 9130 millones de dólares, y cuenta con potencial para alcanzar los 20.420 millones de dólares en 2027. La tasa de crecimiento anual compuesta proyectada de 2022 a 2027 es del 14,36%.

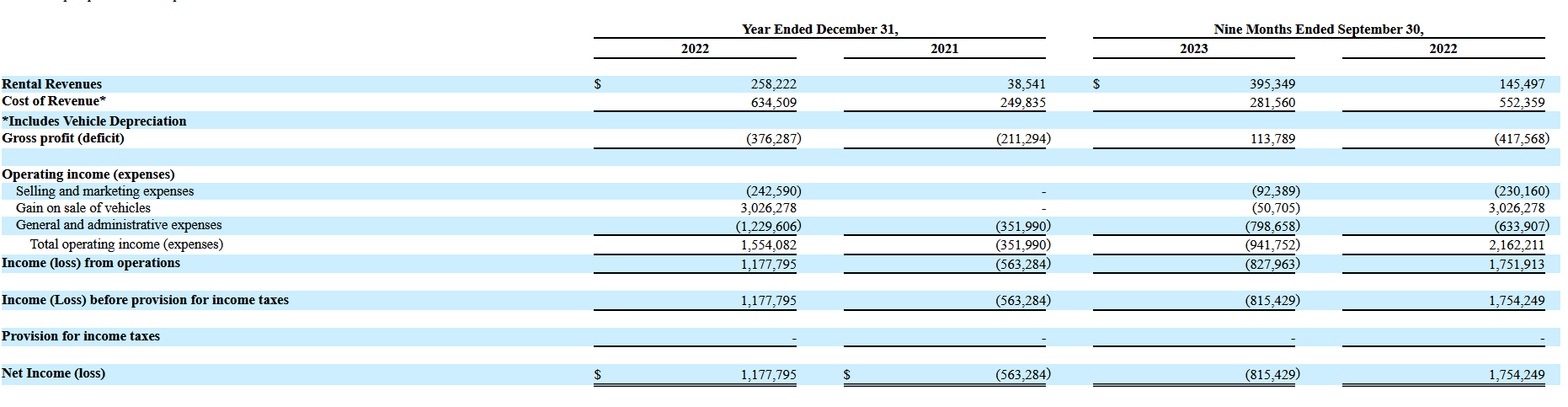

Rendimiento financiero de EV Mobility

Ingresos en 2022: 258.220 USD, +569,99%

Beneficios netos en 2022: 1,18 millones de USD

Flujo de caja neto (a 30/9/2023): 1,3 millones de USD

Efectivo y equivalentes de efectivo (a 30/9/2023): 66.550 USD

Pasivos (a 30/9/2023): 313.160 USD

Fortalezas y debilidades de EV Mobility

Fortalezas:

- Un mercado objetivo prometedor

- Ingresos disparados

- Una estrategia de mercado eficiente

Debilidades:

- Ausencia de beneficio neto en las actividades operativas

- Parte del parque de vehículos se ha vendido para pagar los gastos

- Ausencia de planes para el pago de dividendos

Detalles de la IPO de EV Mobility

Suscriptor: WestPark Capital Inc.

Volumen de la oferta: 1,8 millones de acciones ordinarias

Precio promedio: 5 USD

Ingresos brutos: 9 millones de dólares

Cantidad esperada de capitalización en el momento de la IPO: 52,8 millones de USD

P/S potencial: 203,07

Valor P/S promedio en la industria: 4,51

Resumen

Trident Digital Tech Holdings Ltd., Planet Image International Ltd. y EV Mobility Inc. están en la lista de empresas con las mayores OPI por capitalización de mercado este mes. La primera y la tercera de estas empresas representan al sector tecnológico, mientras que la segunda es parte del sector de servicios al consumidor.