¿Cómo se comportará el S&P 500 en 2024?

12 lectura de actas

El índice S&P 500 (SPX, US500) subió un 23,3%, según los resultados de 2023. Cabe señalar que cerró 2022 con una caída del 19,7%. A 15 de enero de 2024, analizamos el desempeño del índice durante los últimos cuatro años, con el objetivo de identificar los principales impulsores del crecimiento y las razones tras sus caídas, así como proyectar cómo podría desempeñarse el índice este año.

Los retornos del S&P 500 desde 2020

Desde el 1 de enero de 2020 hasta el 31 de diciembre de 2023, el índice S&P 500 subió un 45,7%. Durante este período, la economía estadounidense hizo frente a los desafíos de la crisis del COVID-19, presenciando una fuerte reducción de los tipos de interés del 1,75% a principios de 2020 al 0,25% a finales de año. Como consecuencia, los han subido hasta el 5,25% a finales de diciembre de 2023.

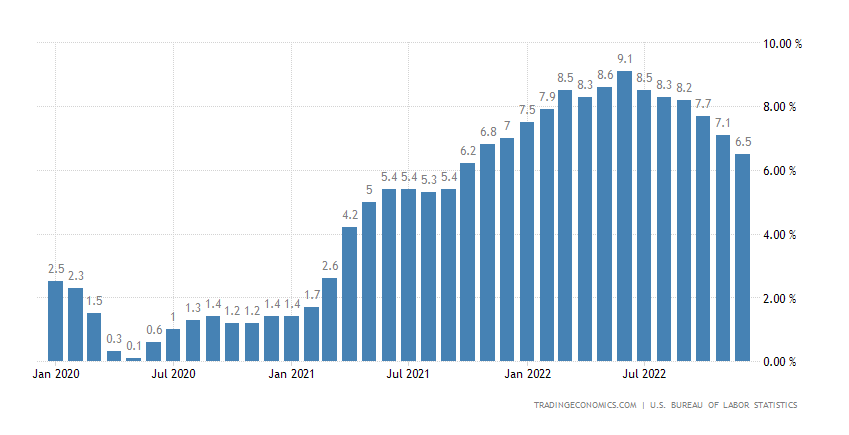

Los recortes de tipos se llevaron a cabo junto con un programa de flexibilización cuantitativa (QE) sin precedentes, seguido de un programa de ajuste cuantitativo (QT). En julio de 2022, la inflación alcanzó un máximo histórico de 50 años del 9,1%. Es probable que todos estos eventos afecten sustancialmente al rendimiento de SPX.

2020: razones tras la caída y crecimiento del S&P 500

En el primer trimestre de 2020, la economía estadounidense se enfrentó a la pandemia del coronavirus, lo que llevó a Donald Trump a declarar una emergencia sanitaria e imponer restricciones de cuarentena. Las instituciones educativas cerraron, se prohibieron los eventos públicos y se recomendó a los ciudadanos que se quedaran en casa. En consecuencia, estas restricciones provocaron una fuerte caída de la actividad empresarial y una caída del 34,9% en el S&P 500, pasando de 3391 puntos el 20 de febrero de 2020 a 2208 puntos el 23 de marzo de 2020.

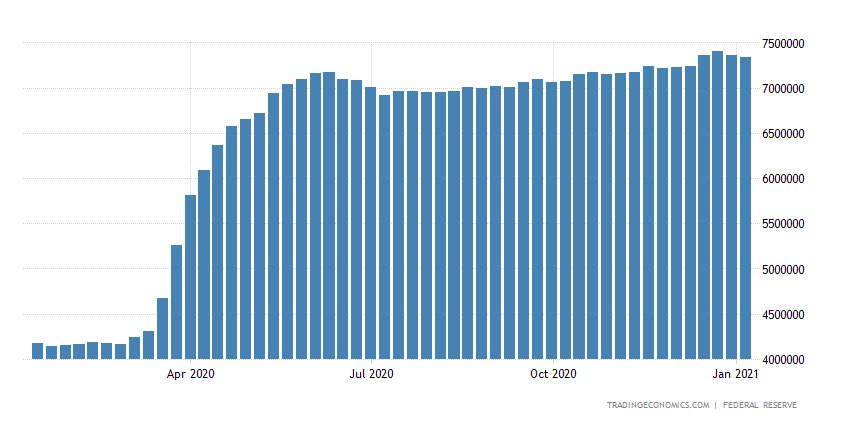

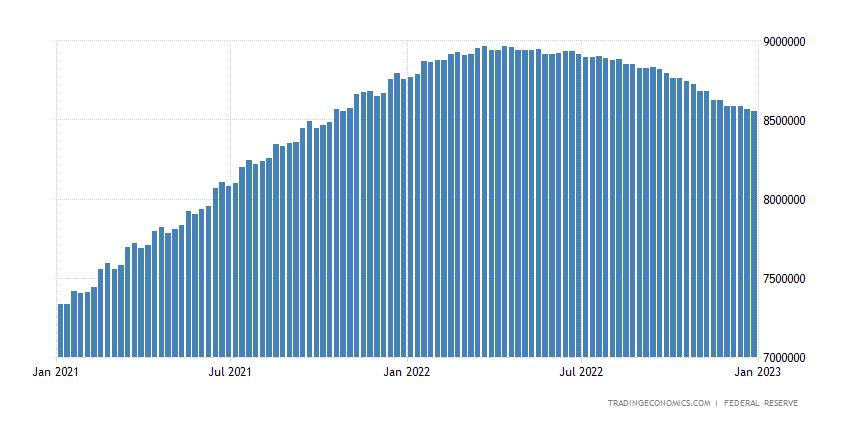

Para reactivar la economía, el Senado de Estados Unidos aprobó un proyecto de ley de ayuda por valor de 2 billones de dólares, y la Reserva Federal redujo la tasa de interés del 1,75% al 0,25% en dos reuniones celebradas en marzo de ese año. El regulador se embarcó en un programa de flexibilización cuantitativa, que amplió su balance de 4,1 billones de dólares en enero a 7,1 billones de dólares en junio de 2020.

Estas medidas de la Reserva Federal probablemente inspiraron confianza en los inversores y, a pesar de la caída del índice en febrero y marzo, a finales de año se registraron rentabilidades positivas del 16,0%.

2021: los conductores del crecimiento del S&P 500

El entorno empresarial vivió unas condiciones casi perfectas a la entrada de 2021. Una tasa de interés cercana a cero permitió préstamos de bajo costo y, con el programa de flexibilización cuantitativa en curso, la Reserva Federal se convirtió en el principal comprador de bonos comerciales. Además, se levantaron las restricciones relacionadas con la pandemia de COVID-19, lo que provocó un repunte del gasto de los consumidores.

El índice ganó un 27,2% en 2021, alcanzando un récord de 4800 puntos.

2022: razones tras la caída del S&P 500

Un aumento en el gasto de los consumidores y los préstamos disponibles a una tasa de interés mínima impulsaron la inflación: según los resultados de diciembre de 2020, el indicador se situó en el 1,4%, mientras que en diciembre de 2021 alcanzó el 7,0%, superando significativamente el objetivo del 2% de la Reserva Federal.

La economía estadounidense inició el 2022 con una inflación del 7,0%, que siguió aumentando hasta alcanzar el 9,1% en julio, un récord de 50 años.

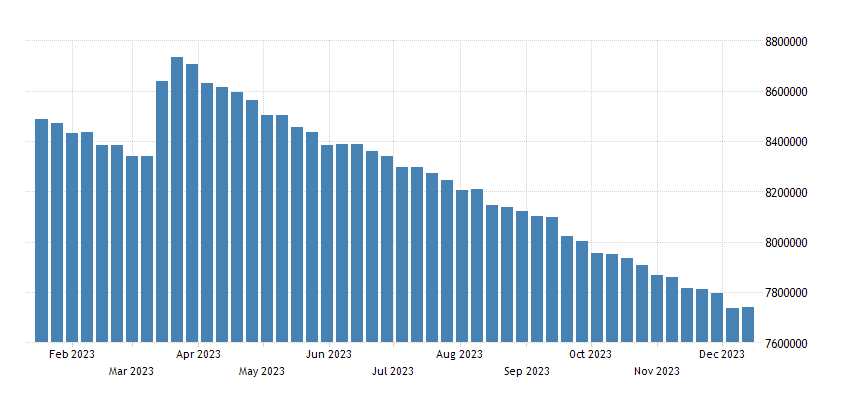

La Reserva Federal se vio obligada a tomar medidas para combatir la inflación; en conferencias de prensa surgieron debates sobre el endurecimiento de la política monetaria, así como acerca del inicio de un programa de ajuste cuantitativo. Dicho esto, el regulador actuó elevando el tipo de interés del 0,25% al 0,75% en marzo de 2022. A finales de 2022, el tipo de interés alcanzó el 4,5%. Además, el programa de ajuste cuantitativo comenzó en junio, confirmado por la reducción del balance de la Reserva Federal de 8,9 billones de dólares en abril de 2022 a 8,5 billones de dólares a principios de enero de 2023.

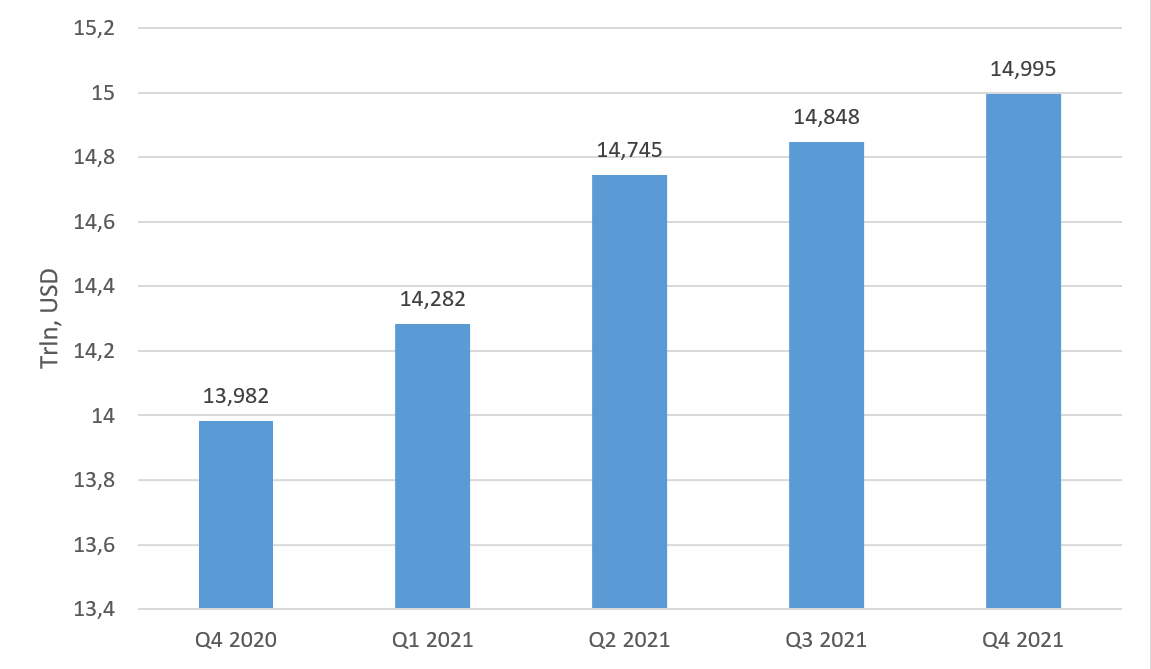

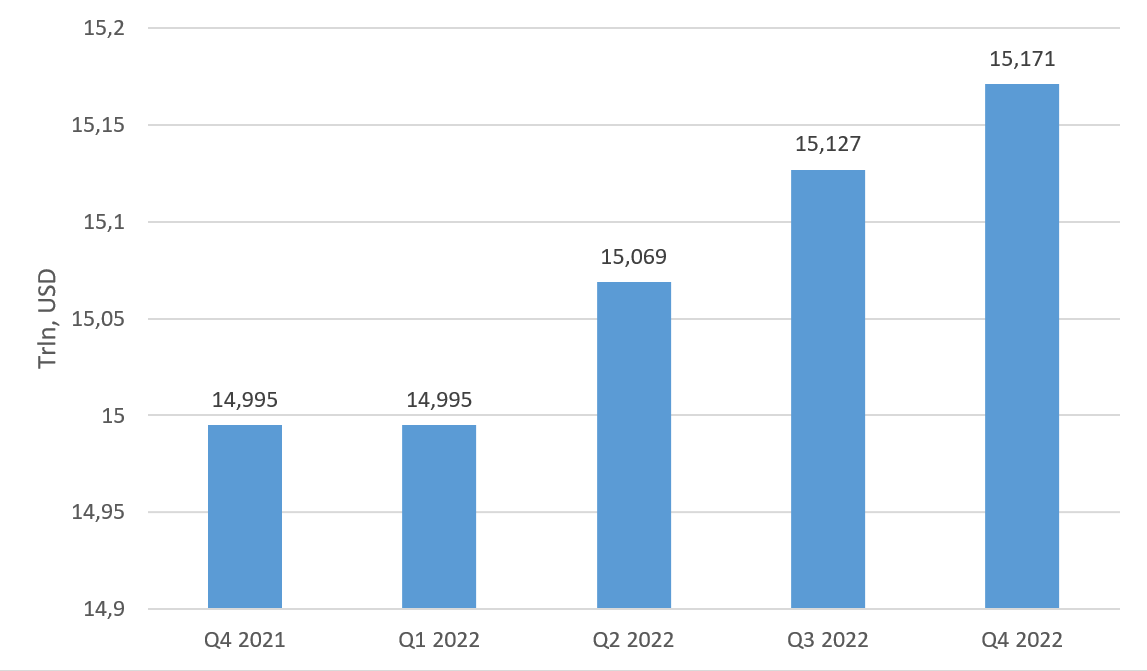

El crecimiento del gasto de los consumidores también se desaceleró drásticamente en 2022. La cifra fue de 14,99 billones de dólares en el primer trimestre y de 15,17 billones de dólares en el cuarto trimestre, lo que representa un aumento de apenas el 1,1%.

Es probable que los inversores estuvieran preparados para las subidas de tipos y el inicio del programa de ajuste cuantitativo, lo que les llevó a empezar a guardar los beneficios generados en 2021. Vale la pena señalar que las empresas se enfrentan a una mayor carga financiera en un entorno de altas tasas de interés. Esta situación afectó negativamente a las cotizaciones del S&P 500, provocando una caída del 19,7% hasta los 3844 puntos a finales de 2022.

2023: conductores del crecimiento del S&P 500

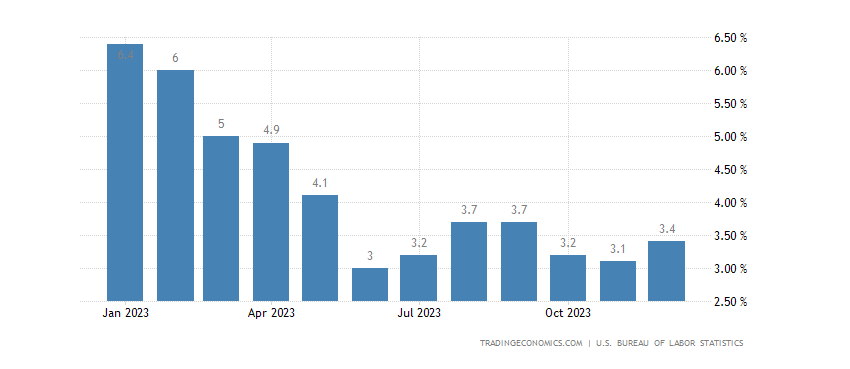

Las subidas de tipos continuaron en 2023, manteniéndose en vigor el programa de QT. Sin embargo, la inflación cayó del 9,1% en junio de 2022 al 6,4% en enero de 2023, y continuó su trayectoria descendente. Dado que las acciones de la Reserva Federal apuntaban a reducir la inflación, los participantes del mercado comenzaron a anticipar el final del ciclo de ajuste monetario cuando la cifra disminuyera.

En general, 2023 fue un año poco convencional en términos de reacciones de los participantes del mercado a las noticias económicas. Por ejemplo, el aumento del desempleo y las quiebras se percibieron positivamente, ya que deberían haber llevado a la Reserva Federal a flexibilizar la política monetaria.

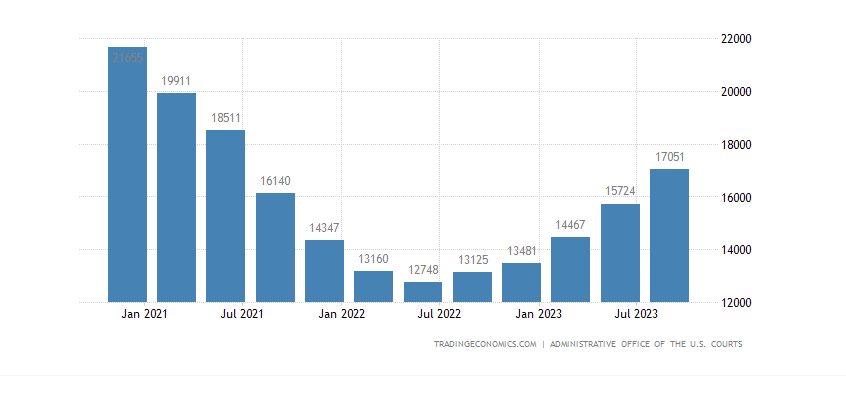

Las altas tasas de interés dieron como resultado altos costos de endeudamiento y servicio de la deuda, lo que provocó un aumento de empresas en quiebra. Así, 13.125 empresas quebraron en el cuarto trimestre de 2022, mientras que su número alcanzó las 17.051 en el cuarto trimestre de 2023, lo que supone un crecimiento del 29,9%.

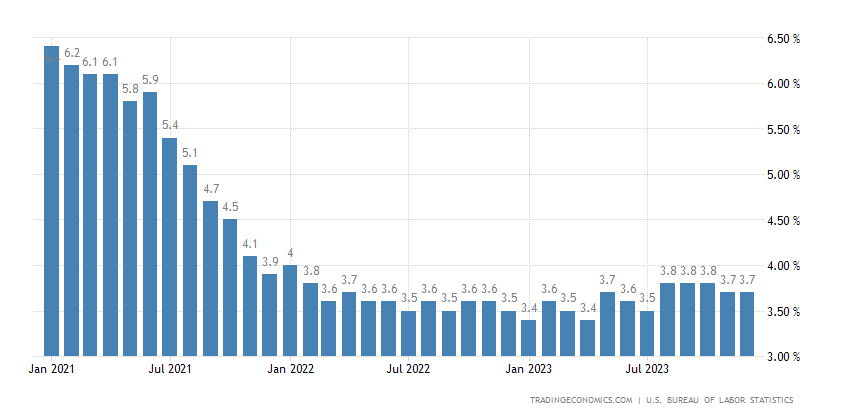

Un aumento de las quiebras conllevó un aumento de la tasa de desempleo. En enero de 2023, cayó al 3,4% y comenzó a subir lentamente, alcanzando el 3,7% en diciembre de 2023.

La inflación cayó del 6,4% en enero al 3,4% en diciembre de 2023.

Las noticias sobre los problemas económicos que se avecinan en el país hicieron subir el S&P 500 un 23,2% en 2023.

Los mayores ganadores del S&P 500 en 2023

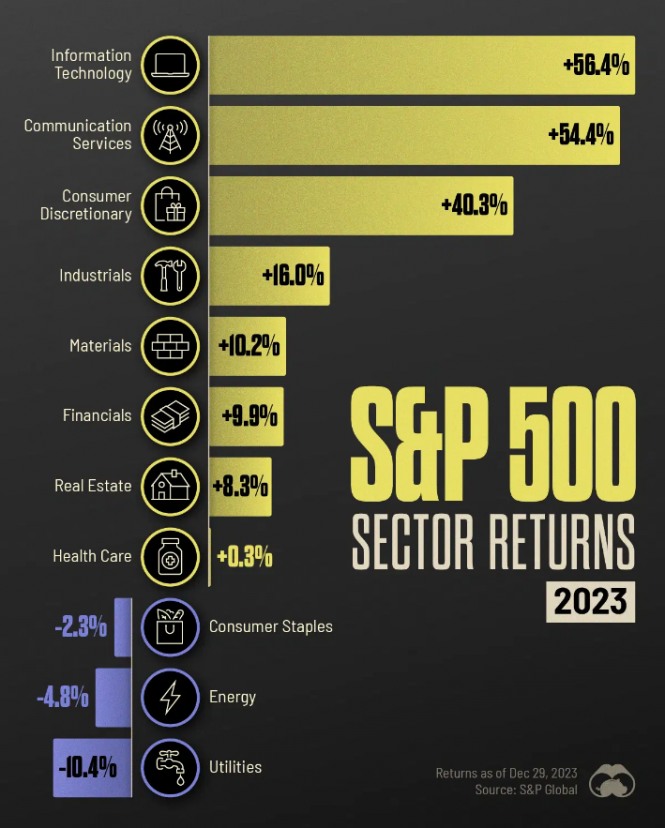

La canasta del S&P 500 incluye acciones de representantes de diversos sectores económicos. Según Visual Capitalist, el rendimiento por sectores en 2023 fue el siguiente:

- Tecnología de la información 56,4%

- Servicios de comunicación +54,4%

- Consumo discrecional +40,3%

- Industrial +16%

- Materiales +10,2%

- Financiero +9,9%

- Inmobiliario +8,3%

- Salud +0,3%

- Productos básicos -2,3%

- Energético -4,8%

- Servicios -10,4%

NVIDIA Corporation (NASDAQ: NVDA) y Advanced Micro Devices Inc. (NASDAQ: AMD) destacaron en el sector tecnológico de la información, mostrando un aumento en la rentabilidad del 232,9% y 123,2%, respectivamente.

En el sector de servicios de comunicación, Meta Platforms Inc. (NASDAQ: META), Netflix Inc. (NASDAQ: NFLX) y Alphabet Inc. (NASDAQ: GOOG) disfrutaron de los rendimientos más altos: del 188%, 63% y el 57%, respectivamente.

Los ganadores en el sector de consumo discrecional en términos de aumento de la rentabilidad anual fueron Tesla Inc. (NASDAQ: TSLA) y Amazon.com Inc. (NASDAQ: AMZN), con un 109,4% y un 78,2%, respectivamente.

Factores que podrían disparar el valor del S&P 500 en 2024

1. Crecimiento moderado del desempleo. Jerome Powell, presidente de la Reserva Federal, se fijó el objetivo de reducir la inflación al 2%, pero haciéndolo de manera que evitara llevar a la economía del país a una recesión.

Los principales indicadores que utiliza el regulador son el mercado laboral y la tasa de inflación. Un aumento de la tasa de desempleo puede indicar una disminución de la demanda de los consumidores, acompañada de una posible caída de la inflación.

Tal y como se mencionó anteriormente, el desempleo en EEUU alcanzó un mínimo del 3,4%, y aumentó al 3,7% en diciembre de 2023. En este momento, el indicador parece haber dejado de caer.

2. Una caída de la inflación al 2%. El aumento de la inflación a finales de 2023 tras una reunión de junio presenta una situación mixta. O se trata de otra ola que podría hacer que la Reserva Federal vuelva a endurecer la política monetaria, o es un aumento temporal relacionado con las vacaciones de invierno y el aumento del gasto de los consumidores. Si la inflación continúa avanzando hacia el 2%, puede indicar una postura de política monetaria más suave por parte de la Reserva Federal.

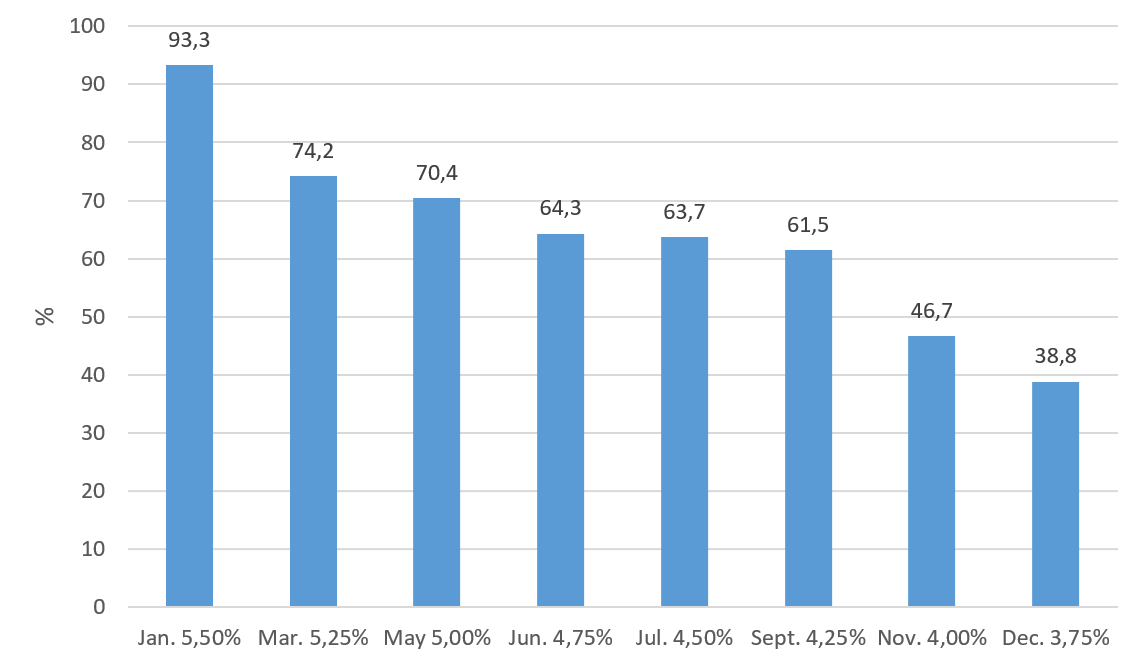

3. Reducción de tipos de interés. La Reserva Federal completó una serie de subidas de tipos de interés en julio de 2023, manteniéndolas en el 5,5% en dos reuniones. Los comentarios de los funcionarios de la Reserva Federal sobre acciones futuras en relación con la tasa de interés pueden considerarse como bastante ambiguos. En 2024, los participantes del mercado probablemente tendrán que desarrollar y ajustar su estrategia de inversión basándose en meras suposiciones.

A continuación se muestran los datos del CME FedWatch Tool acerca de posibles cambios en las tasas de interés en 2024. Las previsiones se basan en los precios de los contratos de futuros sobre bonos del gobierno federal.

Factores que podrían impedir el crecimiento del S&P 500 en 2024

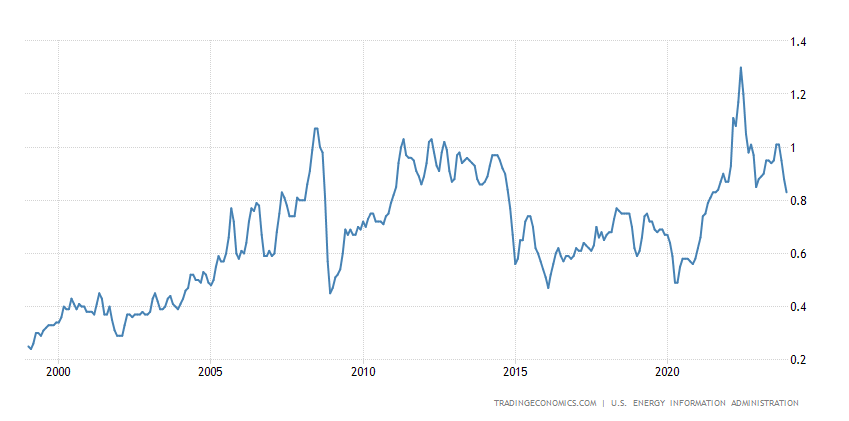

1. Aumento de los precios del petróleo. La inflación estadounidense puede verse influenciada no solo por el gasto de los consumidores sino también por un aumento en los precios de la energía, lo que impacta en los costes de los productos y su entrega. En junio de 2022, cuando la inflación alcanzó un máximo del 9,1%, el precio del petróleo WTI alcanzó los 123,85 dólares por barril, superando el precio promedio de 2019 en un 115%. Los precios de la gasolina en el país se dispararon a un récord de 25 años de 1,3 dólares por litro.

El gráfico muestra que los precios de la gasolina comenzaron a bajar posteriormente, acompañados de un recorte de la tasa de inflación.

2. Un cisne negro. Se puede suponer que la Reserva Federal se abstendrá de reducir el tipo de interés hasta que aparezcan signos de problemas inminentes en la economía estadounidense. Al pronosticar el entorno del mercado en 2024, es prudente tener en cuenta los riesgos de un posible cisne negro. En particular, la quiebra del Silicon Valley Bank, que ocupó numerosos titulares informativos, se convirtió en un acontecimiento de este tipo en 2023, obligando al regulador a suspender el programa QT. Esto es algo que se puede ver en el aumento del balance de la Reserva Federal en marzo y abril de 2023.

Análisis técnico del índice S&P 500

Tras una corrección del 50% hasta los 4100 puntos, el S&P 500 subió hacia su máximo histórico de 4800. En el momento de escribir este artículo, el índice está poniendo a prueba este nivel de resistencia.

En las condiciones actuales, las cotizaciones probablemente podrían caer al nivel de soporte más cercano, en 4600 puntos. Posteriormente, es probable que el precio se recupere de este nivel y reanude el crecimiento.

Si las cotizaciones del S&P 500 superan el máximo histórico de 4800 puntos, esto podría desencadenar un mayor crecimiento hasta el siguiente nivel de Fibonacci en 1,618, correspondiente a la marca de 5230 puntos.

Conclusión

Teniendo en cuenta la información acerca del desempeño del S&P 500 durante los últimos cuatro años, se puede suponer que el índice tiende a subir en medio de una política monetaria suave y programas de flexibilización cuantitativa. La Reserva Federal logró reducir el nivel de inflación en 2023, y el programa de ajuste monetario podría dar paso al programa de flexibilización, lo que podría tener un impacto positivo en las cotizaciones del S&P 500.

No debe descartarse la probabilidad de que se produzca un cisne negro en 2024, que podría afectar negativamente a las cotizaciones del índice a corto plazo, pero que posteriormente conduciría a acciones más activas de la Reserva Federal para apoyar la economía estadounidense. En un escenario así, una caída del S&P 500 podría tener poco alcance.

El escenario más pesimista para la economía estadounidense y el índice podría ser la reanudación del crecimiento de los precios del petróleo y de la tasa de inflación. En este caso, es probable que el regulador se vea obligado a tomar medidas sin precedentes para endurecer la política monetaria. Presumiblemente, esto puede conducir a un aumento de los gastos de deuda en el presupuesto estadounidense, lo que, a su vez, puede aumentar los impuestos para las empresas. En este escenario, el S&P 500 tendrá pocas posibilidades de terminar el año con rentabilidades positivas.

* – Los gráficos de este artículo provienen de la plataforma TradingView, reconocida por sus diversas herramientas para el análisis de los mercados financieros. Este es un servicio de gráficos de datos de mercado en línea práctico y avanzado que permite a los usuarios realizar análisis técnicos, investigar datos financieros y comunicarse con otros operadores e inversores. Además, proporciona una valiosa orientación sobre cómo utilizar eficazmente un cribador de valores, junto con información sobre la herramienta Dow Futures.