El arte de la gestión monetaria: Reglas, consejos y métodos principales

19 lectura de actas

Si tienes un sistema de administración de dinero, estás condenado al éxito

Dicho del mercado

¡Buenos días, querido lector del blog de RoboForex! En este post, le proponemos tratar uno de los aspectos prácticos más importantes del comercio y la inversión: la gestión monetaria. Además, intentaré explicarte qué es el capital y cómo gestionarlo para alcanzar este o aquel resultado.

La definición clásica de gestión monetaria es el proceso de administrar su dinero (su capital), lo que incluye utilizar instrumentos y métodos de ahorro e incrementar su patrimonio. También le añadiremos que incluye un conjunto de reglas y técnicas destinadas simultáneamente a minimizar sus riesgos y maximizar sus beneficios.

Los traders principiantes suelen considerar la gestión monetaria como un papeleo aburrido; burlar y conquistar el mercado para obtener beneficios a corto plazo parece mucho más emocionante. Los efectos a corto plazo te dan la sensación de una victoria, pero son muy pocos. Un planteamiento de este tipo suele acabar en fracaso, ya que, en esencia, se trata de jugar con el mercado, pero no de un planteamiento sistemático serio. Y después de que el trader se da cuenta de que el comercio requiere una estrategia y un plan, empieza a considerar el estudio de algunos modelos de gestión monetaria.

Cuál es la capital

La capital puede describirse desde diversos puntos de vista. En general, el capital es el valor agregado de los recursos y el esfuerzo gastados. Asimismo, por capital podemos entender cualquier activo de mercado acumulado al margen de los recursos normalmente utilizados y que reporta beneficios a la persona que lo posee. En otras palabras, su capital se expresa en el valor material, financiero o intelectual que le permite llevar a cabo su actividad. El capital es la principal fuente de la riqueza de su propietario. La dinámica del capital es la principal medida e indicador de la eficacia de una empresa, así como su cotización en el mercado.

La historia y cronología de la gestión del dinero académico.

Los principios fundamentales de la gestión monetaria se inventaron inicialmente para los juegos.

El momento en el que apareció la idea de la gestión monetaria fue con la publicación del artículo de Daniel Bernoulli en 1738 que impulsó la teoría de la utilidad esperada. En el artículo, el autor sugería que la función logarítmica de la utilidad era característica de las personas. Señaló que cuando el beneficio no se retira sino que se reinvierte, para evaluar el riesgo de la operación en su conjunto, hay que evaluar el valor geométrico medio de la probabilidad de cada posible resultado de la operación (el nivel de riesgo de cada proyecto) por separado.

En 1936, en su artículo "Speculation and Arbitrage", D. J. Williams, describiendo el comercio del algodón, afirmaba que el inversor tiene que apostar por el precio representativo en el futuro. Afirma que si los beneficios y las pérdidas de los traders se reinvierten en el mercado, dicho precio se calcula como la media geométrica de todas las valoraciones posibles en las condiciones actuales. Por ejemplo, la distribución de probabilidad de cada valor de precio en el futuro puede tener el siguiente aspecto: 20% posibilidad de que el precio sea X, 30% - de que sea Y y 50% - de que sea Z al cabo de cierto tiempo.

En 1944, el matemático John von Neumann y el economista Oscar Morgenstern publicaron su "Theory of Games and Economic Behaviour", en la que se basa la teoría moderna de juegos. En él se describía la función de utilidad que lleva su nombre, que es la expectativa matemática de utilidad de un conjunto de bienes con una asignación dada de probabilidades. Esto significa que la utilidad es lineal de acuerdo con la distribución de probabilidad.

En 1956, un científico de los Laboratorios Bell, Larry John Kelly Jr., publicó su trabajo "A New Interpretation Of Information Rate". En este trabajo, Kelly demostró que para alcanzar el crecimiento máximo de los ingresos el jugador debe maximizar el tamaño esperado del logaritmo de su capital, si hablamos de apuestas. Se supone que el capital se divide infinitamente y que el beneficio se reinvierte. El sistema es complicado porque su correcto funcionamiento requiere la evaluación de las probabilidades del resultado. En otras palabras, la fórmula de Kelly responde a la pregunta esencial para cualquier operador: ¿cómo realizamos una operación con una expectativa de ganancia positiva?

f= b * pq / b

Dónde:

- b son las probabilidades netas recibidas en la apuesta, es decir, podrías ganar

- p es la probabilidad de ganar

- q es la probabilidad de perder

En 1962, en una Edward O Thorp, un profesor estadounidense de matemáticas, un autor y un jugador de blackjack, escribió un trabajo llamado "Beat the Dealer", que se ha convertido en una especie de clásico, siendo el primer libro que demuestra matemáticamente que puedes ganar en el blackjack calculando cartas.

En 1976, en una Harry Max Markowitz declaró que la formalización de la secuencia de una situación de juego y el criterio de maximización del logaritmo esperado de la rentabilidad de la cartera (adoptado por Merton y samuelson (1974) y Goldman (1974)), que definen la optimización asintótica de la gestión, son inaceptables porque van en contra de la idea de que una forma estándar de un juego requiere la comparación de estrategias.

El criterio de Markowitz para la formación de la cartera es la relación rentabilidad / riesgo (la eficacia de la gestión de la cartera); difiere del criterio de Kelly que define la tasa de aumento de capital con la provisión para reinversión de los ingresos. Debido al efecto de la reinversión, la administración de fondos por parte de Kelly puede implicar pérdidas graves en ciertas condiciones.

En 1990, en una rafael vince escribió "Fórmulas de gestión de cartera", popularizando y ampliando las fórmulas de Kelly, que presentó como el método para definir el tamaño de las posiciones bajo el nombre de "F óptimo".

En 1992, Vince publicó "The Mathematics of Money Management", en el que unió su F óptima, tratando con el tamaño de la posición, con la gestión óptima de la cartera.

En 1995, Vince escribió su tercer libro sobre administración de dinero, en el que elaboró sobre su F óptima y describió un nuevo modelo para formar una cartera.

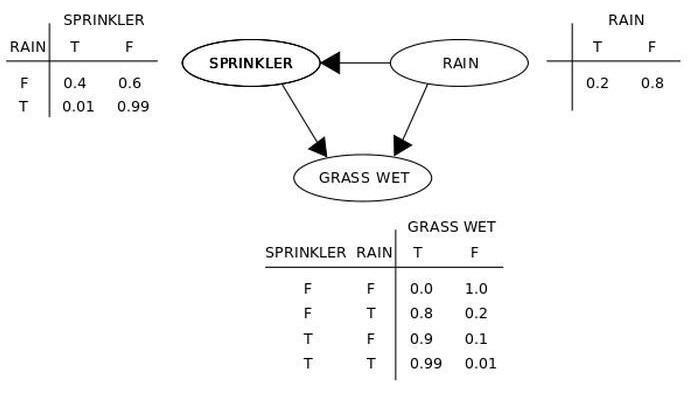

En 1996, en una Browne y Blanco analizó la teoría bayesiana del juego y la inversión, en la cual el proceso aleatorio básico tiene los valores de variables aleatorias no observables; Además, generalizaron el criterio de Kelly. Supongamos que hay dos razones por las cuales el césped está mojado: la máquina de riego se ha lanzado o ha llovido. Además, suponga que la lluvia influye en el funcionamiento de la máquina de riego (no se puede lanzar si llueve). Entonces, la situación puede ser modelada por una red bayesiana ilustrada. Las tres variables pueden ser T (verdadero) o F (falso).

En 2002, en una Evstigneev y Schenk Hoppe demostró que cualquier estrategia de inversión que incluya la refinanciación de una parte constante del capital da una curva exponencial estrictamente positiva de la tasa de crecimiento de la fortuna del inversor en el mercado. Además, los precios se describen como un proceso aleatorio fijo y las relaciones de precios no son degeneradas (siempre que el inversor esté negociando al menos dos activos).

En 2004, en una Anderson y Faff Intenté operar con reglas simples y disponibles para todos en cinco mercados de futuros y reinvirtió las ganancias mediante el método F óptimo, descrito por Vince. Llegaron a la conclusión de que en el comercio especulativo de futuros, la rentabilidad de los activos es más vital para la gestión del dinero; mostraron serias diferencias en el éxito de los comerciantes en función de su agresividad.

Las reglas de la administración del dinero.

Mientras el operador utilice su capital (depósito) como instrumento de trabajo, la administración del dinero juega un papel tan importante en el comercio. La administración de dinero decente es tan crucial como el uso adecuado de una u otra estrategia. Todas las reglas y principios de administración del dinero se pueden dividir en tres grupos:

- gestionando el depósito

- calcular el volumen comercial

- reglas de comercio

Administrar el depósito

Las normas de gestión del depósito definen qué suma puede retirarse de la cuenta y qué parte del beneficio debe dejarse para futuras operaciones. Gestionar su depósito le permite fijar objetivos concretos. El tamaño del depósito sirve como indicador que ayuda al trader a entender cuándo aplicar estos o aquellos enfoques; aquí, el trader define ciertos niveles de ingresos que planea utilizar como puntos clave de su desarrollo.

Por ejemplo, el trader comenzó su trabajo con un depósito de 1.000 USD. Según su estrategia de gestión de depósitos, al alcanzar el tamaño de depósito de 2.000 USD, el operador retira una cuarta parte y deja otra cuarta parte en el depósito para abrir una cuenta paralela u operar de forma más agresiva.

Cálculo del volumen comercial

Esta parte de la administración del dinero está conectada a Gestión sistemática del riesgo, . El comerciante debe comparar el montón tamaño al tamaño del depósito para maximizar la ganancia y evitar una pérdida grave en caso de falla.

Una pérdida o una depresión no es un proceso aleatorio sino natural. Incluso cuando el operador utiliza su estrategia de manera más efectiva, algunas operaciones pueden estar perdiendo. Para que una serie de operaciones perdedoras no consuman su depósito, el tamaño de esta última debería ser suficiente no para 4-5 sino para 20-30 operaciones. Entonces, la ley de probabilidad jugará de tu lado.

El cálculo eficiente del tamaño de las transacciones le permite permanecer con ganancias incluso si la mitad de las transacciones resultaron perdedoras. Esto se logra mediante diversas técnicas, como disminuir el lote en los tiempos de caída y aumentarlo cuando el comerciante se mueve junto con el mercado. Por lo tanto, el beneficio de un par de operaciones para cubrir las pérdidas de toda una serie de operaciones.

Además, el tamaño de la pérdida después de un Stop Loss También depende del tamaño del lote. Normalmente, el tamaño de la pérdida asciende a un tercio de la Take Profit, pero está sujeto a cambios según el instrumento, la volatilidad y la estrategia.

Los cálculos pueden llevarse a cabo de varias maneras:

- basado en el tamaño de la capital;

- basado en las reglas de la estrategia elegida;

- basado en la pérdida potencial.

Por ejemplo, el lote puede aumentar junto con el depósito, lo que ayudará a incrementar el capital de forma constante pero más rápida. Si el depósito del trader es de 1.000 USD y el lote es el 1% del mismo, esto equivale a 10 USD. Sin embargo, si el depósito asciende a 20.000 USD, el lote se convierte en 200 USD.

Reglas comerciales de gestión del dinero

Basándose en su estrategia y estilo de negociación, el trader crea su conjunto de reglas para suavizar el efecto negativo de los inconvenientes de la estrategia.

Ejemplos de estas normas podrían ser:

- si hay 2-3 operaciones perdedoras seguidas, no más operaciones ese día.

- si el depósito ha disminuido más de un 20% este mes, debe tomarse un descanso de 2-3 semanas.

- si el beneficio diario asciende al 2-5%, no se negocia más ese día.

- si el operador ha incumplido las normas de gestión monetaria más de 3 veces durante el día, debe interrumpir inmediatamente la negociación y reanudarla al día siguiente como muy pronto.

- no deben abrirse más de 2 operaciones simultáneamente y no deben abrirse más de 5 operaciones en un día.

Todas estas reglas se pueden personalizar en función de la experiencia del trader y de las circunstancias de la operación.

Aspectos psicológicos del manejo del dinero.

Seguir las reglas de administración del dinero ayuda al comerciante a desarrollar disciplina y sentirse seguro. En primer lugar, el comerciante debe definir el tamaño del lote que les resulte cómodo para trabajar, de modo que una caída temporal no les haga perder el ánimo.

La gestión estricta del dinero protege al comerciante de las consecuencias de ser codicioso, ya que evita la tentación de abrir una gran operación, esperando su suerte.

Lo que es más, la administración del dinero ayuda a lidiar con el miedo en los momentos en que el comerciante comienza a cambiar su estrategia (por aburrimiento o por otras razones), abriendo operaciones caóticamente. La administración del dinero evita que el comerciante pierda su depósito.

El comerciante debe darse cuenta de que las caídas no se pueden evitar, pero se pueden optimizar. Esta realización aumentará su confianza y ayudará a evitar acciones apresuradas, manteniendo sus emociones bajo control.

Consejos prácticos sobre la gestión monetaria

La principal tarea del trader es ahorrar y, luego, aumentar su capital. Así pues, la práctica de la gestión monetaria comienza con la creación de una estrategia general de gestión de sus activos.

Para cada operación, el trader debe evaluar primero el riesgo y sólo después el beneficio potencial. Si el trader tiene éxito, el tamaño del lote puede aumentarse bu 1-2%, pero si se suceden una serie de caídas, debe reducirse. También se recomienda tener una cuenta paralela y no operar con todo el capital.

No debe haber demasiadas operaciones, a menos que la estrategia sugiera lo contrario, como en el caso del scalping. Si las operaciones son demasiado abundantes, también aumentarán los riesgos, así como la carga psicológica del trader y la probabilidad de cometer errores.

Métodos de gestión monetaria

Pocos discutirán que uno de los elementos más vitales de un sistema de negociación es el que señala la dirección de la posición de apertura. Aparte de esto, la gestión monetaria ayuda a utilizar para operar la parte de su depósito que sea más óptima para alcanzar su objetivo, de acuerdo con su plan de trading.

Cada uno de los modelos analizados refleja los enfoques más frecuentes de los traders sobre la gestión monetaria. Analizaremos las ventajas y los inconvenientes de los sistemas. Los traders más experimentados y hábiles a veces mezclan estos modelos, sin embargo, sólo en cumplimiento de sus estrategias de negociación.

Ahora analizaremos los métodos más populares de gestión monetaria, que gozan de aceptación general. Así que, lo primero es lo primero.

Método № 1: Negociar todo el capital

Según estas tácticas, cada operación se realiza con un número máximo posible de lotes (volumen del lote). El trader cuenta con el fuerte movimiento actual o previsto del mercado, lo que implica un rápido aumento del depósito.

Ventajas

El beneficio aquí puede ser el máximo posible, dependiendo del depósito. En otras palabras, cuanto mayor sea el depósito, mayor será el volumen de la posición abierta y, por tanto, mayor será el beneficio obtenido.

Desventajas

El otro lado de la moneda presenta un riesgo igualmente elevado. En caso de pérdidas, el depósito se reduce lo más rápidamente posible, sobre todo teniendo en cuenta que cualquier estrategia de trading presenta una posibilidad de recibir pérdidas de prácticamente el 100%. Con esta gestión monetaria, la primera pérdida anulará todos los "resultados". Por lo tanto, este método se aplica a estrategias con una expectativa matemática muy alta, un nivel de beneficios elevado y un nivel de riesgo bajo.

Método № 2: Lote fijo en la gestión monetaria

Este enfoque es el método más sencillo y popular de gestión del dinero. La idea es elegir un volumen de lote fijo para sus posiciones. Todas las posiciones se abren con un número constante de lotes, fijado de antemano (es decir, 0,1 o 1, 2, 3, 5 o 10 lotes, independientemente de los ingresos del trader anterior, el tamaño actual del depósito u otras características de la negociación).

Ventajas

Se trata de un sistema sencillo y fácil de utilizar, a diferencia del anterior (tanto en el sentido de disminuir como de aumentar el depósito); cuanto mayor sea el depósito, menor será el riesgo.

Desventajas

Un inconveniente (en la variante más básica) es la falta de algunas reacciones (por definición) a los cambios del tamaño del depósito: si se hace demasiado pequeño, el lote y, por lo tanto, el riesgo puede ser demasiado alto; si el depósito se hace más grande, el lote, por el contrario, puede llegar a ser demasiado pequeño, disminuyendo la rentabilidad. Mientras el tamaño de un punto ganado o perdido siga siendo el mismo, el rendimiento de su tiempo y esfuerzo invertidos no cambia mucho (siempre que no cambie la configuración).

Método № 4: Acción de depósito a plazo fijo

Cada vez que abre una operación, el trader elige el tamaño del lote de tal forma que, en caso de pérdida, ésta ascienda a una parte determinada del depósito. El tamaño del Stop Loss siempre se tiene en cuenta a la hora de calcular el lote. La forma clásica de trading conservadora sugiere una pérdida normal del 1-2% del depósito. En caso de operaciones agresivas, se permiten pérdidas de hasta el 10% del depósito.

Por ejemplo, antes de abrir otra operación:

- A) El trader calcula una determinada suma la cual está dispuesto a arriesgar. Si nuestro depósito actual es de 25.000 $ y nuestro porcentaje fijo es del 10%, podemos abrir una posición que no arriesgue más del 10% de 25.000 $, es decir, 2.500 $.

- B) La suma que obtenga en el punto A) debe dividirse por el tamaño del Stop Loss (en dinero) para el lote mínimo (que es 0,1). Por ejemplo, si para 0,1 lote del GBP/USD el precio de un punto es de 1 $ y el SL inicial de la operación es, digamos, de 50 puntos, para este lote mínimo el SL "costará" 50 $. Dividiendo 2.500 $, recibidos anteriormente, entre 50 $, obtenemos 50 - esto significa que en la operación más próxima podemos abrir una posición del tamaño de 50 micro lotes o 5 lotes normales. En tal situación, siendo el precio de un punto 50 $ y el SL 50 puntos, no podemos perder más del 10% del depo de una vez (50 p. * 50 $ = 2.500 $).

Ventajas

Este sistema es bastante fácil de usar. El tamaño de la posición es proporcional al tamaño del depósito. Además, el beneficio obtenido se incluye automáticamente en los cálculos de la siguiente operación; por el contrario, en caso de pérdida, el lote disminuye proporcionalmente. El riesgo sigue siendo el mismo todo el tiempo.

Desventajas

Habiendo sufrido una pérdida de N puntos, necesitará obtener un beneficio superior a N para compensar la pérdida. Si el depósito inicial es más bien modesto, puede resultar imposible trabajar con una pequeña parte fija, lo que aumenta seriamente la probabilidad de perderlo todo. La disminución del porcentaje de riesgo disminuye proporcionalmente el tamaño del desplome máximo, sin embargo, varios otros parámetros, incluida la rentabilidad, no disminuyen proporcionalmente. A veces resulta imposible abrir una operación del mismo tamaño que respete el riesgo máximo aceptable.

Método № 5: Aumentar gradualmente el lote.

Expliquemos la idea con un ejemplo. Imagine que el depósito del trader es de 10.000 dólares. El volumen inicial del lote que se va a operar es de 1. Ganando 2.000 dólares cada día siguiente, el trader aumenta el volumen del lote en 0,2. En consecuencia, cuando el depósito crezca a 12.000 $, la entrada será con 1,2 lote, cuando el depósito sea de 14.000 $ - 1,4 lote, etc. Si el depósito disminuye, el volumen del lote puede disminuir proporcionalmente de la misma manera.

Ventajas

Este método es sencillo y claro y no requiere ningún cálculo matemático, es más, hace un seguimiento del crecimiento del depósito.

Desventajas

En caso de que los SLs sean diferentes, el sistema dará diferentes pérdidas (como el porcentaje del depósito), lo mismo con diferentes TPs.

Método № 6: Martingale

Debe mencionarse específicamente que la Martingala no es una estrategia, como suelen pensar los principiantes, sino un método de gestión monetaria; crea una ilusión de estrategia rentable aunque en la mayoría de los casos conduce a pérdidas.

La idea es la siguiente: cada vez que una operación se cierra con pérdidas, la siguiente se abre al tamaño de la anterior multiplicado por un determinado coeficiente (normalmente 2). Así, si la operación es rentable, reportará beneficios y compensará la anterior.

Este método también se conoce como el método de la pérdida suspendida

Ventajas

La probabilidad de que la operación (serie de operaciones) tenga éxito es alta, ya que no hay límites de pérdidas.

Desventajas

La probabilidad de perder todo el depósito también es alta.

Método № 7: Antimartingale

Este método es inverso al anterior. Cada vez que obtenemos beneficios, aumentamos el volumen del lote, mientras que cuando sufrimos pérdidas, disminuimos el volumen hasta el tamaño inicial.

Al igual que el método Martingale, Antimartingale no muestra ninguna regularidad matemática positiva.

Método № 8: Half-martingale

La idea es que después de cada operación perdedora aumentamos el lote en un valor determinado y después de cada operación rentable lo reducimos. Este método tiene un punto débil: si el volumen del lote se mantiene cerca de sus valores iniciales, usted gana dinero, mientras que si recibe varias operaciones perdedoras seguidas, su depósito puede resultar insuficiente para abrir una nueva operación. En el caso de una serie rentable, el volumen del lote se vuelve demasiado pequeño, lo que reduce significativamente el beneficio.

Podrá comparar los métodos de gestión monetaria cuando disponga de una estrategia de negociación completamente probada: de lo contrario, sencillamente no sabrá qué es lo que funciona mal: su método de gestión monetaria o su estrategia. Todos los métodos tienen sus ventajas y desventajas, pero a nosotros nos interesa el más estable. Por estable entendemos aquí el que proporciona fluidez condicional o inclinación de la línea de aumento del depósito.

Resumen

Un sistema de gestión monetaria es necesario en caso de tener una estrategia de trading rentable

- Todos los métodos que no tienen en cuenta un aumento del capital pierden eficacia con el tiempo

- Todos los modelos multiplicadores (Martingales) son propensos a movimientos intermitentes, lo que es un signo de inestabilidad.

- Hablando de la elección de un método de gestión de dinero, si está trabajando para una perspectiva, elija la cuota fija o el aumento gradual del volumen del lote. Sin embargo, el primero puede resultar pesado debido a los cálculos, mientras que para el segundo puede crear una tabla una vez y trabajar con ella.

¡Trading rentable para todos!

¡Puede leer la segunda parte de este post aquí!