Estrategias de trading que fueron una revolución: Trading Chaos-1 de Bill Williams

23 lectura de actas

Bienvenido a nuestro blog! Esta publicación comienza la serie de publicaciones dedicadas a las teorías, estrategias y métodos que alguna vez cambiaron la evolución de la negociación en los mercados financieros.

Si no cambiamos la dirección, es probable que regresemos al lugar desde donde comenzamos.

Dicho chino

Estas palabras fueron como prefacio del libro por Bill Williams "Caos comercial: maximice las ganancias con técnicas técnicas comprobadas"publicado en 1995. Para muchos comerciantes, la publicación de este libro fué el momento de cambiar el viejo paradigma de comercio, entender e interpretar el mercado, entender el lugar del comerciante en el mercado y el comportamiento correcto en el comercio.

El libro fué un regalo para aquellos que decidieron convertirse en la crema del mundo comercial, independientemente de sus fracasos y éxitos anteriores.

El autor Bill Williams explicó su Teoría del Caos: una nueva mirada en el mercado. Una mirada no a un vagabundeo aleatorio de precios y opiniones sino a un orden altamente organizado.

Algún tiempo después, el sistema recibió el nombre. Sistema de lucro. El enfoque permitirá eliminar la presión psicológica sobre el comerciante, la tensión, la muerte de las células neurales y el agotamiento de la cuenta. Al comprender el mercado, el comerciante puede controlar sus emociones y acciones y la situación en su cuenta comercial.

¿Quién es Bill Williams?

En diferentes fuentes, puedes encontrar que Bill Williams nació en 1928 o 1932 en una familia estadounidense común. En la escuela, era un niño tranquilo y calmado, aunque solía exponer teorías e intentar demostrarlas. Después de la escuela, los padres querían que aprendiera en el colegio de la Iglesia y luego se convirtiera en sacerdote, pero el muchacho eligió la universidad, donde conoció a su amigo y compañero comerciante llamado Rodgers. Conoció al joven con el comercio y el intercambio. Ya en el primer año de la universidad, Rodgers trabajó en uno de los intercambios de Nueva York, obteniendo una ganancia sustancial. Todos los días, sus amigos discutían la situación en el mercado financiero mundial, y Bill se sintió más fascinado por la idea de convertirse en un exitoso comerciante profesional.

Después de la graduación, Bill y su novia se casan y se van a otra ciudad. Sigue trabajando en el intercambio, llevando sus habilidades a la perfección. Pero ni la literatura comercial ni otras habilidades comerciales lo ayudaron a alcanzar el nivel deseado de ingresos. Pronto, comenzó a invertir más de lo que ganaba en la venta de acciones, y la situación financiera de la familia empeoró. En cierto momento, quería dejar de comerciar, pero su esposa insistió en que tomara el negocio en sus manos y pensara con su propio cerebro.

Paso a paso, Williams comienza a crear su propio método de análisis y negociación, basado en su propia experiencia, conocimiento, cálculos matemáticos e intuición. Su carrera comienza a desarrollarse abruptamente. Williams escribe un Ph.D. en los mercados de valores. En 1995, decide publicar el libro "Trading Chaos". En el libro, habla de su propia teoría, según la cual el mercado es un caos altamente organizado, y para obtener ganancias no solo tiene que tener en cuenta varios tipos de análisis, sino que también comprende la estructura misma del mercado. La estrategia de Bill Williams se convirtió en un éxito de ventas y una bomba informativa que atrajo a Williams a muchos fanáticos en todo el mundo.

Más tarde, el mundo vió "Trading Chaos 2". Después del gran éxito de sus libros, se convierte en consultor oficial de varios bancos y fondos de cobertura estadounidenses. Además, fundó el Profitunity Trading Group que todavía está enseñando y consultando a operadores principiantes.

“Caos comercial”. Primera edición

En el primer libro, desde el principio, Williams hace que el cerebro de los operadores principiantes y experimentados choque con la realidad del mercado. Además, según él, la realidad es que la mayoría de los traders trataron el mercado como un problema. En otras palabras, se prestó atención a la interpretación incorrecta de la relación entre el mercado y un comerciante. La esencia misma de los problemas estaba en la psicología del comerciante.

Incluso cuando la tecnología progresiva ingresó al mercado, la apariencia de las computadoras, los indicadores y el perfil del mercado no desaparecieron, simplemente cambió la forma y se trasladó a instrumentos adicionales.

Muy a menudo, el comercio se interpretaba como una ciencia pseudointelectual, o un juego intelectual pseudocientífico, en el que el beneficio estaba directamente relacionado con el intelecto del comerciante. Sin embargo, en realidad, el comercio es cualquier cosa menos un esfuerzo intelectual. El conocimiento no es la única forma de comercio exitoso. Lo que también juega un papel importante son las condiciones de salud, especialmente el estómago o el corazón. La coincidencia intuitiva y armonizada de los intereses del comerciante y el interés del mercado traerá más ganancias que las teorías pseudocientíficas y de alto nivel. El libro encabezó al comerciante por el sentido común y la visión correcta sobre el comercio.

"Comerciar no debe ser algo complicado, sino rentable"

(Bill Williams)

Le dijo que se liberara de las redes de elocuencia, y detrás de ellas encontrará algunas verdades de todos los tiempos que facilitarán su negociación. El problema con las verdades es que no son sentimentales ni románticas. La verdad es realidad, pragmatismo e ingenio. Williams les dijo a los comerciantes que aprendieran a ser independientes en el comercio.

La estructura del libro que deberías estudiar.

La primera parte del libro describe las razones por las cuales el 90% de los comerciantes fallan.

El segundo capítulo describe la simplicidad de la estructura del mercado y sus funciones. Cada mercado en el mundo está destinado a racionar o distribuir una cantidad limitada de un cierto bien entre quienes lo desean. Cada segundo, en el mercado se establece el precio justo y un equilibrio absoluto entre compradores y vendedores. El mercado es el primero en sentir la brecha en el equilibrio, y debemos aprovechar el momento y avanzar junto con el mercado.

En el tercer capítulo, hay una descripción detallada de la lógica de la teoría del caos como modelo de la más alta organización del mercado. Se explica por qué es incorrecto usar la lógica de las estadísticas lineales en el entorno de mercado no lineal.

El cuarto capítulo describe la clave del comportamiento correcto en el mercado, así como su estructura principal e invisible que explica el comportamiento del comerciante. Aquí, llegamos a saber que, como lo hace un río, el mercado se mueve por el camino de menor resistencia, y el camino, a su vez, está definido por la forma del lecho del río. Y también, se habló de uno de los errores del operador principal: se trata de cambiar el mercado, no la dirección de la posición.

Cinco pasos de la evolución del trader

A partir del quinto capítulo, Williams propone mapas de evolución para el desarrollo de cualquier trader, desde principiante hasta experto, y una lista de instrumentos para utilizar en cada nivel de preparación. Aquí se enumeran los requisitos que debe cumplir el trader principiante. Su objetivo y sus habilidades se centran en intentar no perder dinero mientras van ganando experiencia. Los instrumentos de un trader principiante son: los niveles de precios diarios, el volumen, el MFI, las ventanas de Profitunity y el Air Bag.

Después, Williams especifica los requisitos para un principiante avanzado. El objetivo de un operador de este tipo es obtener un beneficio constante con un contrato. Los instrumentos son: las Ondas de Elliott, los fractales.

En el tercer nivel, el trader se vuelve competente. En este nivel, el trader debe maximizar el beneficio de cada inversión. Los instrumentos son: Profitunity Trading Partner y Profitunity Trade Planning. En el tercer nivel, adquieres la capacidad de hacer una evaluación inmediata y exacta de cada mercado.

El cuarto nivel, comparado con los anteriores, puede denominarse como un salto cuántico. En este nivel, el trader se vuelve hábil. El objetivo no es comerciar con un bien o con el precio, sino con su propio conjunto de creencias. Los instrumentos son: el lado izquierdo del cerebro, el corazón, el lado derecho del cerebro (telégrafo cerebral).

En el quinto nivel, una persona llega al reino del caos, convirtiéndose en un experto. El objetivo es comerciar con el estado de ánimo. Los instrumentos son sus propios estados de ánimo (software biológico). En este nivel nos damos cuenta de que nuestra tarea principal es averiguar quiénes somos. A este nivel, el trading se convierte en un juego sin estrés en el mejor sentido de la palabra. Lo que podríamos llamar una coincidencia los tres primeros niveles es, de hecho, el resultado de nuestra insuficiente comprensión de la esencia de las cosas. El trader tiene la sensación estar flotando en el río, haciendo realidad todos sus deseos.

Nivel 1: Comerciante principiante

Según Bill Williams, el objetivo del trader en este paso debe ser estudiar y leer el mercado y no recolectar ideas de otros traders. Por supuesto, el objetivo de "no perder dinero ganando experiencia" es prioritario.

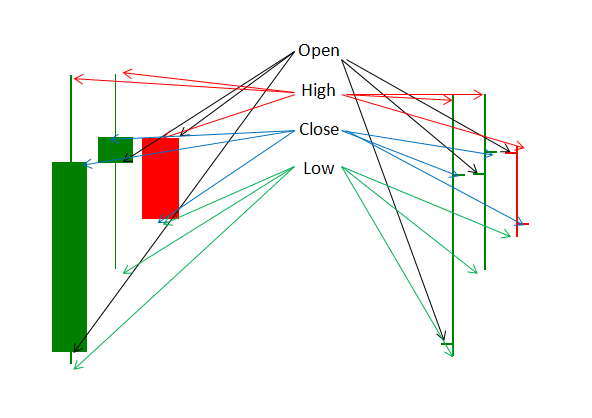

El primer elemento en el estudio del mercado es la barra o la vela en el diagrama de los movimientos del precio. OHLC, o niveles de apertura, máximo, mínimo y cierre, el volumen y el tiempo son la información que puede decir mucho más sobre la situación del mercado de lo que mucha gente piensa.

- El precio de apertura muestra dónde estaba el punto de equilibrio entre compradores y vendedores al inicio de las operaciones.

- El precio máximo señala el punto más alto al que los toros han elevado el precio.

- El mínimo es el precio más bajo en el que los osos perdieron su poder y los toros empezaron a ocupar su lugar.

- El precio de cierre muestra dónde encontraron finalmente las dos partes su punto de equilibrio.

Y lo más importante lo averiguamos comparando apertura y cierre, máximos y mínimos, cierre, máximos y mínimos.

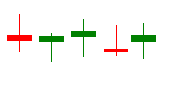

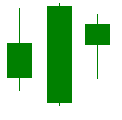

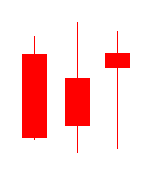

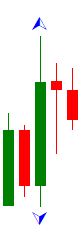

Gráficos de velas como indicadores de emociones

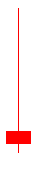

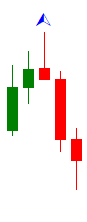

Se acerca la reversión

Los vendedores atacan

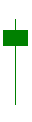

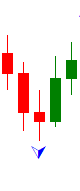

Los compradores atacan. En el 80% de los casos, la tendencia cambia de dirección después de 1-5 velas.

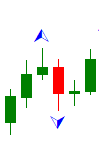

Neutral

Los compradores y los vendedores se mostraron igual de firmes.

Dominando

Alpinist. Los compradores dominan

Vagabonds. Los vendedores dominan

Volumen Tick

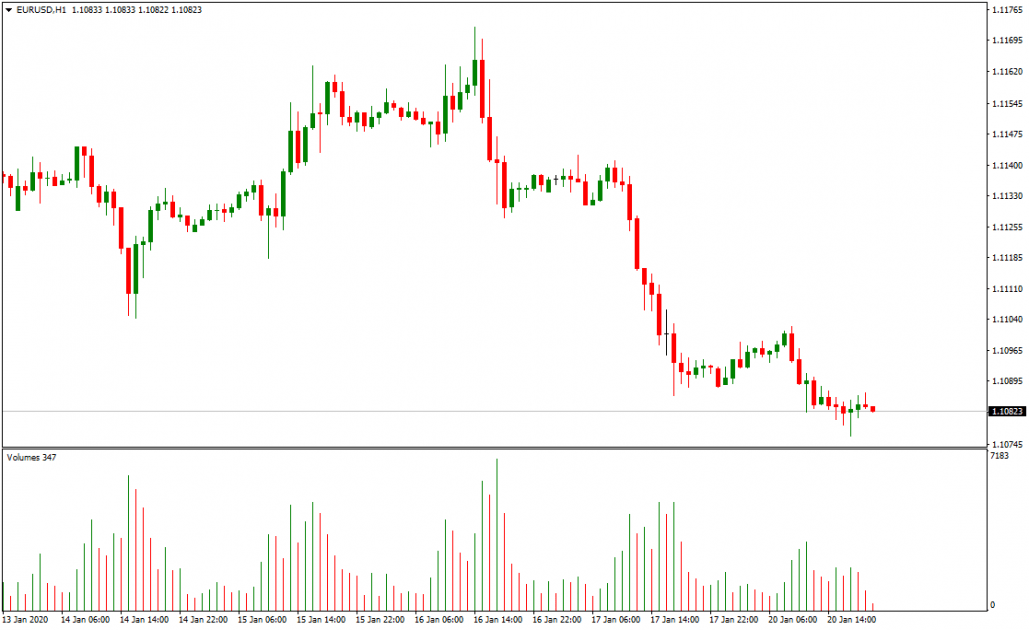

Uno de los enfoques para entender el desarrollo de las próximas tendencias es la comprensión e interpretación de los cambios de los volúmenes tick. El volumen tick es el número de cambios de precio en un tiempo determinado.

Un aumento del volumen conlleva un aumento de la velocidad de los cambios de precios, lo que precede a la inversión de la tendencia. Los cambios principales tienen lugar en la cabeza, los pensamientos del trader mientras decide colocar órdenes de compra/venta, colocar las órdenes, procesarlas por el broker y su ejecución. Todo ello se refleja en los cambios de los movimientos del mercado a corto plazo y más tarde provoca un cambio de tendencia. El objetivo del trader es entrar en el mercado en el primer 10% de la nueva tendencia y retirarse en el último 10%.

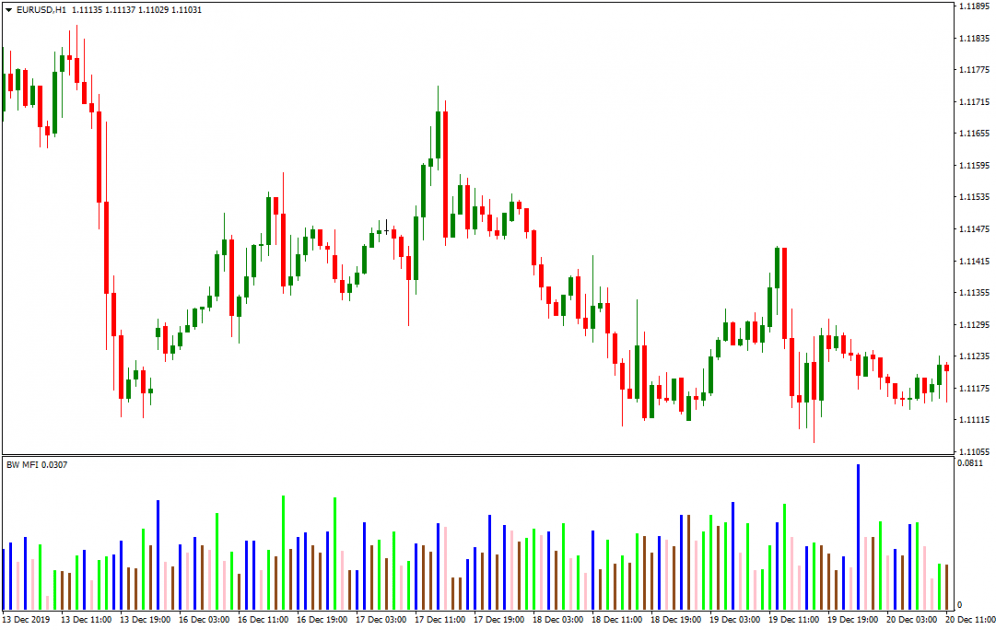

El indicador IFM

Para facilitar la evaluación precisa del efecto y la reacción futura del mercado a los cambios en el volumen, Williams sugirió utilizar el IFM (Indicador Facilitador del Mercado).

El IFM es muy sencillo. Estableciendo el intervalo de tiempo de observación, deducimos el precio más bajo del más alto y dividimos el resultado por el volumen. Como fórmula, se ve así:

IFM = Rango (Alto-Bajo)/Volumen

El IFM muestra en cuántos puntos se ha movido el mercado en 1 tick. Si el IFM de la barra actual es mayor que el de la barra anterior, significa que hay un fuerte movimiento de precios en un tick.

La combinación de IFM y volumen

Un cambio en el volumen nos indica que el operador debe estar listo para trabajar antes de que comience la tendencia, y el IFM indica cómo reacciona el mercado ante el cambio en el volumen.

Comparando el volumen y el IFM en cuatro combinaciones, ¡aumentamos las posibilidades de entrar en una operación rentable!

Cuatro ventanas Profitunity

Voumen Tick/IFM - Tipo de señal

- Volumen de ticks positivo / Índice de Flujo de Dinero (IFM) positivo - Verde (+ +)

- - Volumen de Ticks Negativo / - Índice de Flujo de Dinero (IFM) - Descenso (- -)

- - Volumen de Ticks Negativo / + Índice de Flujo de Dinero (IFM) - Falsa (- +)

- + Volumen de Ticks / - Índice de Flujo de Dinero (IFM) - Squat(+ -)

Verde(+ Volumen de Ticks / + Índice de Flujo de Dinero (IFM). Esta barra se llama Verde porque da luz verde a un nuevo impulso en la tendencia.

Descenso - Voumen de ticks / - Índice de Flujo de Dinero (IFM) Una barra de descenso aparece cuando el mercado está cansado y en pausa. Las zonas que descienden son hitos de un nuevo movimiento de fuerte impulso.

Falso - Volumen de Ticks / + Índice de Flujo de Dinero (IFM). Falso indica una pausa antes de una corrección.

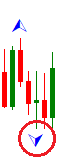

Squat + Volumen de Ticks / - Índice de Flujo de Dinero (IFM). La barra de Squat tiene el mayor potencial de todos para obtener beneficios. Es la barra más alta/más baja más (o menos) una barra más del mismo marco temporal que finaliza casi todos los movimientos.

Airbag

Ningún conductor en carretera está a salvo frente a un accidente. Aunque puedes protegerte siguiendo las normas, maniobrando, manteniendo las reglas de seguridad activa y pasiva, y reparando el coche a tiempo, es muy difícil evitar la influencia negativa de los conductores temerarios de la carretera. Con el mercado ocurre algo muy parecido, ya que a veces el mercado se comporta como un conductor temerario borracho, por eso el comerciante necesita siempre un airbag.

Al proteger sus posiciones con devoción, el trader puede soportar una serie de pequeñas pérdidas y permanecer en el mercado. De acuerdo con la estrategia de Trading Chaos, un airbag, o un Stop Loss de protección debe colocarse un punto por encima/debajo del valor más alto/más bajo de la vela, anterior a la actual

Nivel 2: Trader avanzado

Según la Teoría del Caos, en este nivel el trader debería:

- Vea la conexión entre el IFM y el cálculo de las ondas de Elliott

- Utilizar la Profitunity en el cálculo de las ondas de Elliott

- Aprender a detectar fractales y a entrar en el mercado con ellos

- Comprender cómo usar el apalancamiento para comenzar a operar o cancelar la entrada al mercado.

En este punto, el principal objetivo del trader es "sacar dinero del mercado consistentemente".

Ondas de Elliott

Una onda de Elliott es un modelo de la estructura principal del mercado, mientras que un fractal es el elemento principal de una onda de Elliott.

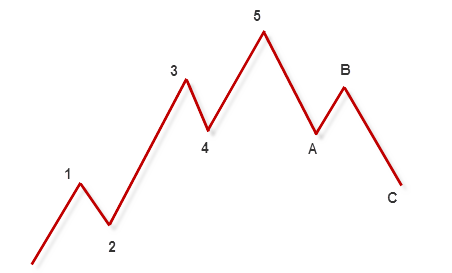

The major set of an Elliott wave cycle consists of an impulse "five" and correcting "three"

Propiedades de las olas

La formación de la primera onda estará precedida por una divergencia en el oscilador IFM. Entonces, debemos esperar un movimiento brusco desde la base (arriba).

Cinco balas mágicas que matan la tendencia

Para identificar el final de la tendencia actual y el comienzo de una nueva, hay que observar:

- una divergencia

- el área objetivo

- fractales

- un Squat

- cambios en el indicador Momentum.

En cuanto termina la primera onda, es de esperar un movimiento en sentido contrario. Esta será la segunda onda. Los objetivos de la onda № 2 pueden definirse en la escala de Fibonacci o por cálculo de onda interna. Lo más común es que los valores de la segunda onda se sitúen entre el 38,2% y el 61,8% respecto al rango del movimiento de la primera onda.

Una de las principales características de la onda № 3 es su dinámica. Las terceras ondas suelen parecer casi verticales. A la onda № 3 le sigue un gran volumen. La mejor onda para calcular el final de la tercera onda es cambiar a un marco temporal más pequeño y encontrar las cinco balas mágicas.

La poderosa onda № 3 es sustituida por la onda correctiva № 4, que se explica por el bloqueo de los beneficios. La corrección en la cuarta onda se puede calcular igual que en la onda № 2 pero comparándola con la tercera onda.

La onda № 5 es normalmente el 61,8% de la longitud de la onda № 3.

Correcciones

Las correcciones pueden ser simples y complicadas. En la corrección de tres ondas "a-b-c", la onda "b" contiene tres ondas, mientras que la onda "c" contiene cinco. La onda "a" puede contener tres y cinco ondas.

Combinación del IFM con las ondas de Elliott

El valor medio del IFM es el más alto para las ondas № 3. En las oleadas № 1 y № 5, el valor medio del IFM era inferior. Estaba claro que había una divergencia entre el precio al final de la onda № 3 y el IFM medio o la onda № 5. Aunque el precio al final de la onda № 5 fué más alto que al final de la onda № 3, el IFM medio en la onda № 5 fué más pequeño, formando una divergencia. Esta divergencia identifica el final de la serie de impulsos y pronostica un cambio de tendencia.

Profitunity-MACD (5/34/5)

Los principales objetivos y tareas al utilizar el Profitunity-MACD (5/34/5) son:

- Identificar el pico de la onda № 3

- Identificar el final de la onda №4

- Estudiar el punto del final de la tendencia y el pico de la onda № 5

- Informar de inmediato sobre la dirección de la fuerza motriz actual (impulso), o sobre qué lado de la tendencia debe trabajar el trader.

El fractal como señal para actuar

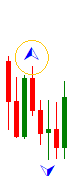

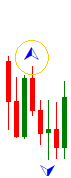

Un modelo fractal es una secuencia de al menos cinco velas en la que la vela central debe tener el máximo/mínimo más alto/más bajo que las dos velas anteriores y posteriores.

Un fractal arriba, a comprar

Un fractal abajo, a vender

Fractales adyacentes, a comprar y vender

Un doble fractal en una vela, a comprar y vender

Un fractal de 6 velas, a comprar

En un fractal alcista, el trader debe prestar atención sólo al valor más alto de la vela, en un fractal bajista- al valor más bajo.

Un fractal puede desempeñar varias funciones. Puede ser un inicio fractal, una señal fractal y una parada fractal. El papel de un fractal depende de dónde se sitúe en la secuencia de los movimientos del mercado.

Definiciones

Un fractal inicial es un fractal seguido de un fractal en sentido contrario.

Un fractal de señal es cualquier fractal que sigue a otro fractal en dirección opuesta.

Un tope fractal es el pico fractal más saliente de los dos últimos fractales que se dirigen en dirección opuesta.

Apalancamiento

En cuanto vemos un fractal inicial o de señal, obtenemos un apalancamiento.

Cómo trabajar con un fractal y apalancamiento

Al encontrar una formación de dos fractales adyacentes que se dirigen en dirección opuesta, podemos ver un fractal inicial y un fractal de señal. Si se rompe este último, nos movemos en la dirección de la ruptura. Un tope fractal está en el penúltimo fractal en la dirección opuesta.

Si el mercado no rompe el fractal de señal, sino que se aleja de él, creando un nuevo nivel para una operación más rentable, el operador debe colocar una orden pendiente 1 punto por encima o por debajo del extremo de la vela del fractal de señal.

Nivel 3: Trader competente

El objetivo es aprender a leer el mercado sin equivocarse, conocer y comprender las cosas que permitirán maximizar el beneficio de las inversiones.

En este nivel, el trader puede gestionar varias posiciones simultáneamente, modificando los volúmenes de negociación. Un trader en el tercer nivel sabe invertir el máximo con un riesgo mínimo e invertir el mínimo cuando el riesgo es alto. El trader es competente pero incapaz de expresar su personalidad en el mercado.

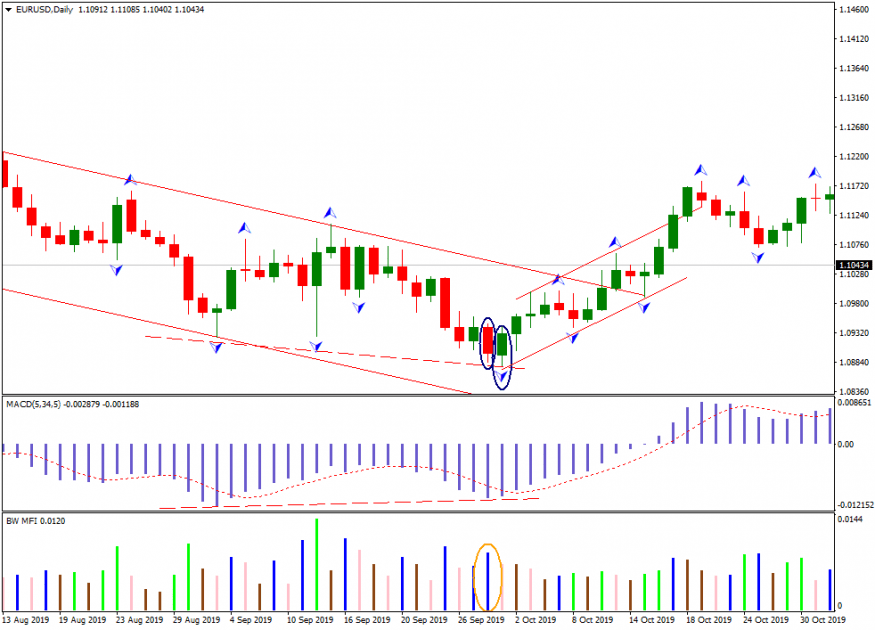

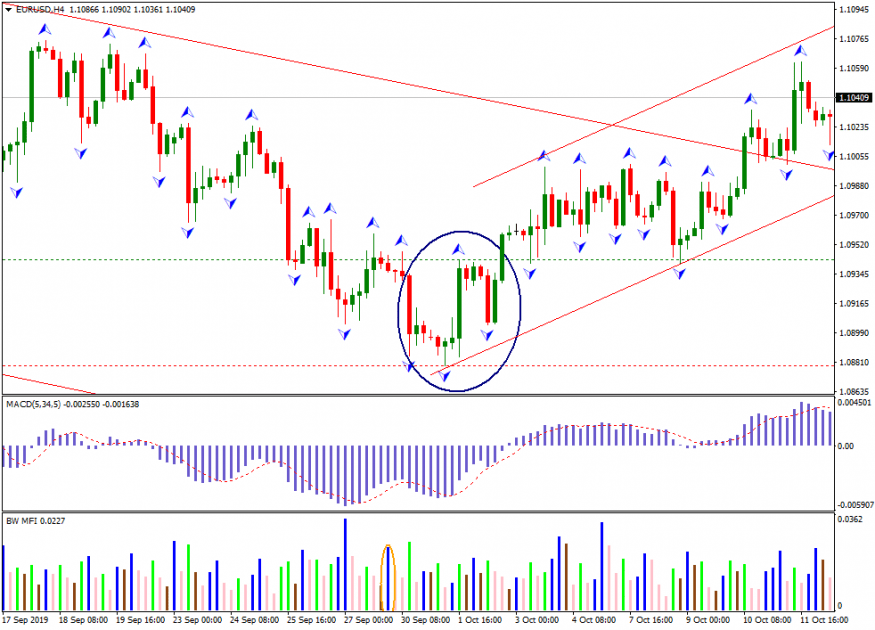

Un ejemplo de las cinco balas mágicas de un comerciante competente

- Una convergencia/divergencia entre las ondas № 3 y № 5.

- El precio está dentro del área objetivo

- El fractal está en el punto más bajo

- Una barra de Squat está en uno de los tres candelabros más bajos

- La tendencia del mercado cambia su movimiento

Si vemos tal situación en el gráfico diario de un par de divisas, cambiamos a H4 para comenzar a operar y buscamos un modelo de inicio de fractal.

En esta situación, 1 punto por encima del máximo fractal especificado para comprar, se debe colocar una orden Buy Stop, y 1 punto por debajo del mínimo del fractal tope, se debe colocar un Stop Loss de protección. Para la orden primaria, el volumen puede ser del 1-2% del capital. Después de que ocurre una ruptura y se activa la primera orden, el operador debe vigilar la formación de los siguientes fractales para comprar. El tamaño de los siguientes pedidos puede aumentarse varias veces. El tamaño de las órdenes siguientes puede aumentarse varias veces.

Con este método de trabajo, la primera entrada en la operación es una prueba, para comprobar si la tendencia se ha identificado de la forma correcta. Cada entrada siguiente con volumen aumentado le permitirá maximizar el beneficio si la tendencia se desarrolla, mientras que moviendo el Stop Loss puede minimizar las pérdidas después de una inversión de la tendencia.

Nivel 4: Trader hábil

El objetivo es estudiar la relación entre los rasgos característicos de los operadores experimentados y la naturaleza del mercado.

Los principios de la comunicación "persona-mercado" que conducen a pérdidas si se interpretan incorrectamente:

- El 90% de lo se oye sobre el mercado es mentira

- El mercado no miente

- El mercado sólo puede hablar de sí mismo

La estructura del organismo influye en el comercio. Existen tres tipos de cuerpo, cada uno con una característica única. Para los endomorfos es la masa, para los mesomorfos la fuerza y para los ectomorfos la velocidad. Una persona endomorfa está motivada principalmente por la comodidad y busca formas fáciles de realizar tareas, incluso en el trading. Las personas mesomorfas son todo lo contrario, ya que buscan situaciones "incómodas" a propósito. Necesitan retos y lucha, y son líderes natos. Los ectomorfos prefieren sentirse valorados. Quieren realizar tareas que muestren a los demás de lo que son capaces los ectomorfos.

Una persona de cualquier tipo puede operar con éxito. Lo que ocurre es que si tiene en cuenta su tipo de cuerpo y su aparato natural, podrá crear unas condiciones de trading que faciliten su trabajo y eliminen muchas cosas que le hagan sentir tenso.

Una persona no tiene "un" cerebro, sino tres "elementos conscientes": paréncéfalo izquierdo, parte central del cerebro y paréncéfalo derecho. Esto alude a la idea de que hay tres personalidades viviendo dentro de un comerciante.

El objetivo del parencéfalo izquierdo es analizar, saber qué pero nunca saber cómo. La tarea del parencéfalo izquierdo es analizar, pero no facilitar la elección de posiciones o de un buen lugar para una operación.

La parte central del cerebro necesita mucha energía, ya que rige nuestros procesos vitales. Es lo que nos permite ver errores tontos en el trading, pero sólo después de haberlos cometido.

El parencéfalo derecho es único no sólo por su potencia, sino también porque puede absorber un volumen ilimitado de conocimientos. Esta es la mejor parte del cerebro para un trader.

Los traders dominados por el parencéfalo izquierdo pierden con más frecuencia porque tienen un miedo constante y siempre están en el lugar equivocado. Aquellos que hacen trading con sus partes centrales del cerebro pierden porque son imprudentes. Los que operan con el parencéfalo derecho pierden por una mala gestión de los fondos.

Teniendo en cuenta lo anterior, cualquier trader principiante puede analizarse a sí mismo y, si es necesario, corregir sus viejos hábitos, adquiriendo otros nuevos más "exitosos".

Nivel 5: Operador experto

El objetivo es comprender el conjunto de sus supersticiones personales y sus programas individuales de negociación; facilitar la conexión con el mercado; estudiar la forma de integración en la estructura principal del mercado.

A este nivel, una persona empieza a comprender lo que ayer le era completamente desconocido. Empiezan a creer en sí mismos sin dudarlo, prevén todos los riesgos y la posibilidad de ganar en cualquier caso. Para pasar a este nivel, es necesario lo siguiente:

- La vida es un juego especial, en el que una persona hace que algo que no existe sea más importante que aquello que existe

- El objetivo principal de este juego es comprender quiénes somos realmente

- La única forma correcta de jugar a este juego desde la posición en la que se conoce a si mismo es darse cuenta: todo lo que era - era normal, y de esto hay que darse cuenta antes de que convierta lo que no existe en lo que existe

Psicología y conjuntos de creencias

En el mercado, todo el mundo opera de acuerdo con su conjunto de creencias. No importa cómo sea el conjunto de creencias de un trader. Si no participan en la negociación, su opinión no influye en el mercado.

Su propio software de negociación

En su "archivo" personal de software de negociación, hay cuatro programas:

- Programa de autoconservación

- Programa de avaricia

- Programa para la confianza en el trading

- Programa de ocio

Aunque todo el mundo los utiliza en la vida cotidiana y en el trading, en cada caso sólo se puede utilizar uno, cambiando rápidamente de uno a otro.

Nuestro conjunto individual de creencias define el programa con el que vivimos y hacemos trading. Y el programa que utilicemos en cada momento definirá nuestro comportamiento en el mercado.

Programa de autoconservación

Si este programa se activa, nuestra tarea principal pasa a ser la protección y la sensación estar protegidos. Este programa tiene un objetivo positivo y "correcto", pero es claramente inadecuado para el comercio. Este es el programa que hace que el trader compre en los máximos y venda en los mínimos.

Programa de avaricia

Cuando se activa este programa, nos interesa el precio, no el valor. Este es el lado malo. El lado positivo de este software es el hecho de que es el mejor para estudiar la estructura del mercado, analizar y prepararse para operar.

Programa de confianza en el trading

Este programa genera confianza y tranquilidad. Este es un software perfecto para el trading pero no tanto para el análisis.

Programa de ocio

Al poner en marcha este programa, le interesan tres cosas:

- Atractivos personales

- Planes de futuro

- Aventuras y emociones nuevas

Este es el mejor programa para el trading. El programa creó todas las condiciones para divertirse independientemente de las circunstancias. Con este programa, puede cambiar fácilmente su posición en el mercado. Una parada o una marcha atrás nunca son un problema. En el programa del miedo las paradas y retrocesos son casi imposibles. Mientras que el "miedo" lucha con el mercado, el "placer" se mueve con él de forma fluida y sincronizada.

Resumen

Por muchos detalles que haya intentado exponer sobre las ideas, métodos y planteamientos de Bill Williams, nada puede ser mejor que estudiar la fuente primaria. Por eso le recomiendo que lea no sólo el primer libro, sino también los siguientes. Sin embargo, debe recordar que si sólo lee el libro y nunca lo aplica al trading, sólo leerá un libro. Siga todos los pasos del desarrollo del trader, gane la tranquilidad de un experto y disfrute de su trading.