Explicando el significado de Swap en Forex: ejemplos de uso

7 lectura de actas

En este artículo, hablaremos del uso del swap en Forex. Los swaps pueden influir significativamente en la dinámica de los pares de divisas y formar tendencias a largo plazo en el mercado.

¿Qué es un swap y cómo funciona?

Un swap en Forex es una operación de ingreso o retirada de dinero para trasladar una posición abierta al día siguiente. En Forex, se utiliza un sistema marginal de trading, que permite utilizar dinero prestado en forma de gran apalancamiento. Así, cuando una posición se traslada al día siguiente, entran en vigor las normas de abono interbancario.

Los swaps en Forex dependen directamente de las tasas de interés de los bancos centrales para cada divisa. Podría decirse que la divisa del par que se compra se deposita, mientras que la que se vende se presta. Cuanto mayor sea la diferencia entre las tasas de las divisas del par, mayor será el swap. En función de si estamos comprando o vendiendo un par de divisas, se depositará o retirará un swap de nuestra cuenta:

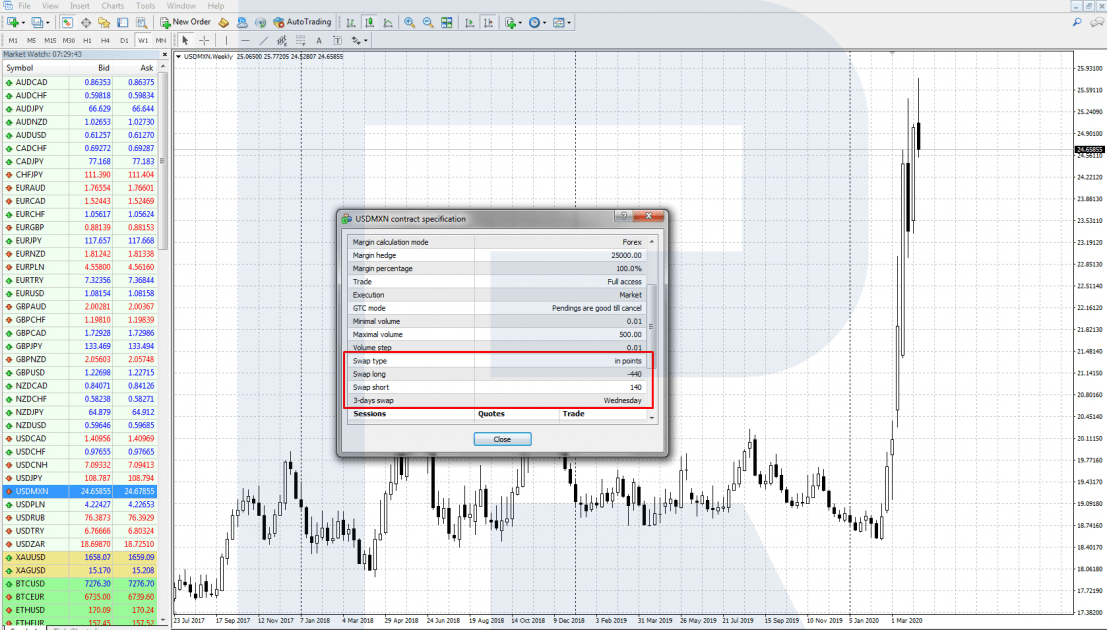

- Un swap positivo es un swap que se deposita en la cuenta del trader por cada transferencia de una posición abierta. Resulta de la compra de una divisa con un tipo de interés alto frente a una divisa con un tipo bajo. Por ejemplo, para vender USD/MXN, se depositará un swap positivo en su cuenta. Vendemos el dólar a un tipo bajo (del 0,25%) y compramos el peso mexicano a un tipo alto (del 6,5%).

- Un swap negativo es un swap que se retira de la cuenta del trader por cada transferencia de una posición abierta. Resulta de la compra de una divisa con un tipo de interés bajo frente a otra con un tipo de interés alto. Por ejemplo, para comprar USD/ZAR, se retirará diariamente un swap negativo. Compramos el dólar a un tipo bajo (del 0,25%) y vendemos el rand africano (RSA) a un tipo alto (del 5,25%).

La magnitud de los swaps depende de la diferencia entre las tasas de las divisas y de las condiciones en las que su bróker trabaje con las entidades de crédito. Así, el volumen de swaps para los mismos pares puede variar considerablemente en función del bróker. En caso de pares de divisas con las tasas de interés más o menos iguales, los swaps tanto de compra como de venta pueden ser negativos.

El swap de un par de divisas se deposita/retira cada día (normalmente, a medianoche, hora del servidor). Hay una peculiaridad: el miércoles por la noche, el swap se triplica, mientras que el viernes por la noche, cuando la posición se transfiere al lunes, el swap sigue siendo simple. Dado que la posición se abrió el miércoles, la fecha de valoración (la fecha en la que se cumplen las condiciones de la operación) es el viernes.

Si planea mantener su posición durante bastante tiempo, será prudente evaluar la influencia de los swaps en su posición. Estudie detenidamente la información que figura en el sitio web de su bróker. En la popular plataforma de trading MetaTrader 4, para ver el volumen de swaps, haga clic con el botón derecho del ratón sobre el par de divisas en la ventana MarketReview y elija la línea de menú "Especificación del contrato".

¿Cómo ganar dinero con los swaps?

Gracias a la diferencia entre las tasas de interés, los swaps permiten recibir beneficios extra e incluso pueden formar tendencias a largo plazo en el mercado. La estrategia que se basa en el uso de swaps positivos se denomina Carry trade. La idea de la estrategia consiste en mantener posiciones con un swap positivo durante el mayor tiempo posible.

Para obtener el máximo de swaps, elegimos un par de divisas con una gran diferencia entre las tasas de interés de las divisas que contiene. Comprando la divisa con un tipo de interés alto frente a la que tiene un tipo de interés bajo, puede recibir cada día un buen swap positivo por mantener esta posición.

El carry trade funciona bien cuando las cosas van bien en el mercado, los índices bursátiles crecen de modo estable. Los inversores no tienen motivo de preocupación, así que disfrutan de la oportunidad de ganar dinero invirtiendo en las divisas de alto rendimiento de los mercados en desarrollo. Invertir en divisas rentables puede formar una tendencia de mercado a largo plazo.

Hubo un tiempo (antes de la crisis de 2008) en que era popular comprar GBP/JPY como instrumento de carry trade. La libra esterlina es una de las principales divisas mundiales y tenía un tipo de interés bastante elevado, del 5,0% en aquel momento. El yen japonés es una moneda de bajo rendimiento y ha tenido un tipo de interés del 0,0% durante mucho tiempo.

Por tanto, la compra de la libra esterlina, de alto rendimiento, frente al yen, de bajo rendimiento, conllevaba swaps significativos todos los días. Esto formó una tendencia alcista a largo plazo del par GBP/JPY, que se mantuvo en el mercado casi hasta principios de 2008, cuando el Banco de Inglaterra tuvo que bajar urgentemente el tipo de interés, lo que supuso el fin del carry-trading de este par.

Tenga en cuenta que la estrategia de carry trade se adapta sobre todo a inversores y operadores que poseen depósitos bastante grandes. Para que el beneficio de los swaps sea grande, es necesario entrar en el mercado con una posición bastante amplia y tener un margen de seguridad razonable para asegurarse contra posibles caídas. Para los traders con depósitos relativamente pequeños, este tipo de operaciones conlleva mayores riesgos debido al gran apalancamiento y a la volatilidad del mercado.

La influencia de las crisis en los swaps

Como he señalado anteriormente, el carry trade sigue de actualidad mientras el mercado se muestra optimista y los principales índices bursátiles crecen. Y cuando el mercado se ve sacudido por una crisis -como en 2008 o ahora, en 2020-, el carry trade pierde actualidad debido a la rápida bajada de los tasas de cambio. Los inversores dejan las divisas de las economías en desarrollo y acuden a activos refugio.

La principal moneda refugio en tiempos de crisis es el dólar; su cotización empieza a crecer en los pares con otras divisas. Menos seguras, pero aún protectoras, son el franco suizo (CHF) y el yen japonés (JPY), que también tienden a fortalecerse en las crisis. Mientras tanto, las divisas de alto rendimiento de los países en desarrollo y las denominadas divisas de materias primas (AUD, NZD, CAD) podrían caer seriamente.

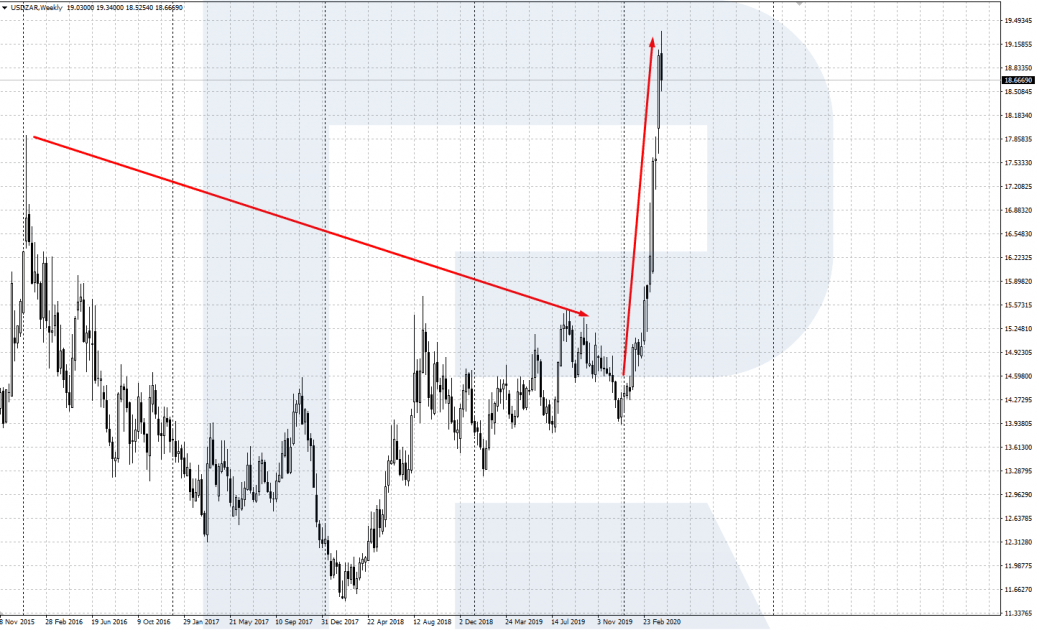

Como ejemplo, veamos dos divisas de alto rendimiento: el peso mexicano (MXN) y el rand africano (ZAR). Tienen tasas de interés bastante altos, lo que las hace atractivas para el carry-trading. Observe los gráficos del USD/MXN y el USD/ZAR: hasta el comienzo de la crisis actual, cotizaban en un rango limitado, y su debilidad se compensaba con swaps positivos.

Tras el inicio de la actual crisis mundial, provocada por la propagación del coronavirus, podemos observar un rápido crecimiento del dólar en los gráficos. Los inversores empezaron a sacar el capital de las divisas débiles, transfiriéndolo al dólar, lo que hizo caer el peso y el rand. Ni siquiera los swaps positivos pueden compensar las pérdidas provocadas por una caída tan rápida.

Conclusión

Los swaps en Forex permiten obtener un beneficio extra. Dicha estrategia de negociación se denomina carry trade. Esta estrategia es relevante sobre todo para grandes depósitos, ya que requiere mantener una posición durante mucho tiempo y soportar posibles caídas. En tiempos de crisis, es mejor prescindir del carry trade, ya que una rápida caída de las divisas de alto rendimiento puede acarrear graves pérdidas.