¿Le está saliendo rentable la apuesta por el sector gasístico y petrolero a Warren Buffett?

7 lectura de actas

Algunos analistas preveen que la crisis energética en la UE durará, al menos, hasta el año que viene. De ser así, la decisión de Warren Buffett de invertir en compañías de gas y petróleo resulta muy inteligente.

En este artículo, echaremos un vistazo al sector del petróleo y el gas, comprobaremos el rendimiento financiero durante el tercer trimestre de 2022 de algunos representantes del sector, y analizaremos en qué niveles se mueven sus acciones.

Buffett invierte en Occidental Petroleum

Durante este año, los medios han estado muy activos en el debate de si el fondo de Warren Buffett había comprado acciones de Occidental Petroleum Corporation (NYSE: OXY). Habría que mencionar, sin embargo, que las acciones de esta compañía ya aparecían en el portafolio de Berkshire Hathaway Inc. (NYSE: BRK-A) en 2019.

En ese momento, las acciones de Occidental Petroleum en manos del fondo suponían un 0,5% respecto al total, número que aumentó al 0,6% en 2020. Durante el primer trimestre de 2022, Berkshire Hathaway adquirió acciones de Occidental Petroleum por valor de 7,7 millones de dólares; en el segundo trimestre, el fondo invirtió otros 9,3 millones, y su presencia en la firma aumentó hasta el 6,3%.

El pasado mes de agosto, el fondo recibió el permiso del regulador de los EEUU para adquirir un 50% de las acciones de esta compañía de gas y petróleo. Así pues, es probable que Warren Buffett siga invirtiendo en Occidental Petrloeum durante el tercer trimestre. Lo sabremos este 8 de noviembre, cuando la compañía de gas y petróleo publique sus resultados para el trimestre que va de julio a septiembre. No obstante, lo que sí conocemos son los resultados trimestrales de otros representantes del sector.

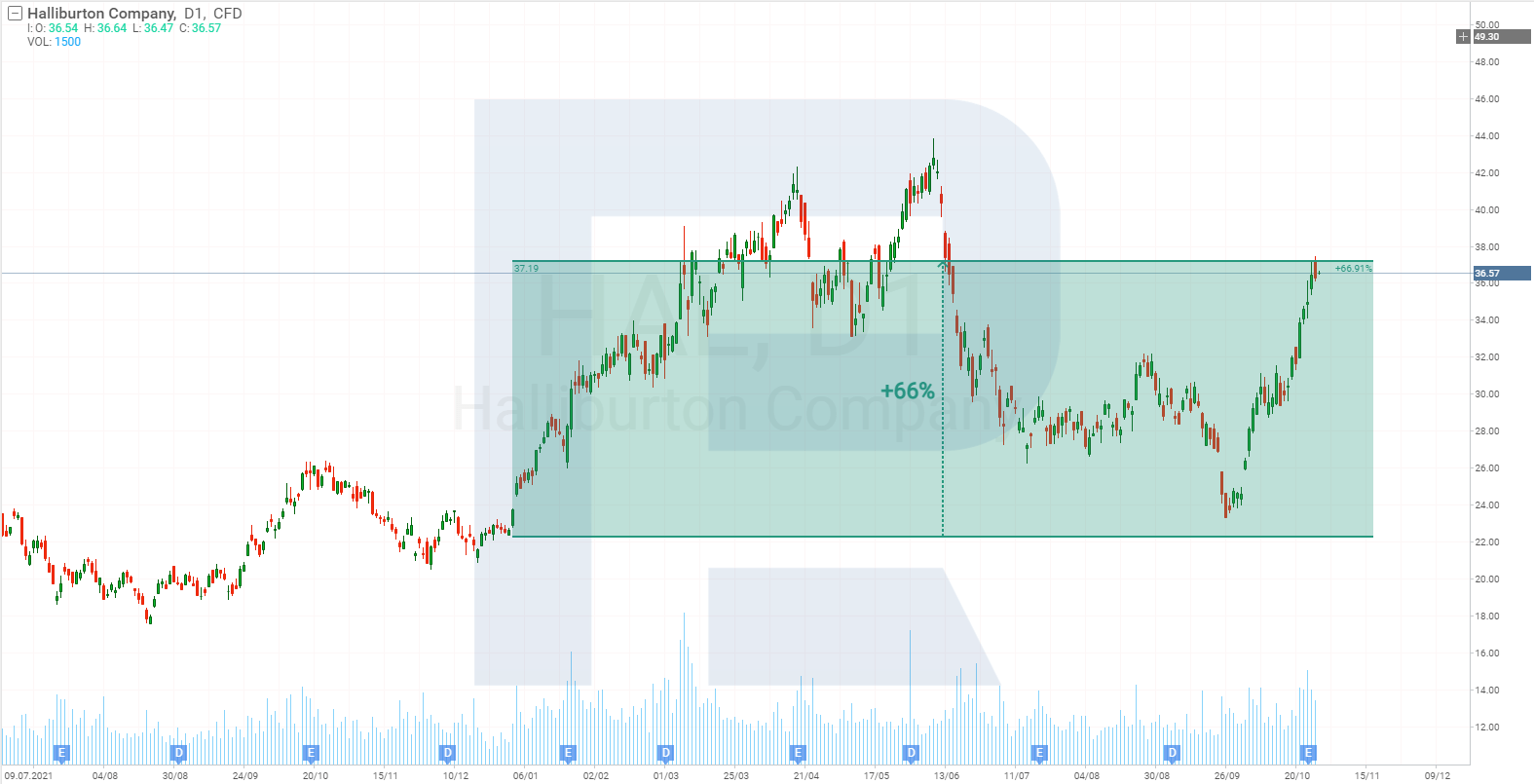

Halliburton Company

Halliburton Company (NYSE: HAL) le ofrece sus servicios a firmas del sector del gas y el petróleo. El aumento en el número de torres de perforación por todo el mundo tiene un impacto positivo en los ingresos del emisor, ya que la demanda de equipo crece de su mano.

Este extremo fue confirmado por los resultados de la compañía en el tercer trimestre de 2022, publicados el 25 de octubre. Los ingresos de Halliburton Company superaron las previsiones de los expertos y alcanzaron los 5400 millones de dólares, lo que supone un salto del 29% respecto al mismo trimestre del año anterior. El BPA subió un 130,8%, hasta los 0,6 dólares.

Las acciones de la compañía comenzaron a subir un mes antes del informe, y el buen rendimiento mostrado en el informe acabó por disparar la tendencia. Como resultado, durante el mes pasado, las acciones de Halliburton Compay crecieron un 56% (para un total de crecimiento en lo que va del año del 66%). Por comparar, el índice S&P 500 (US500) ha perdido, desde enero, un 20%.

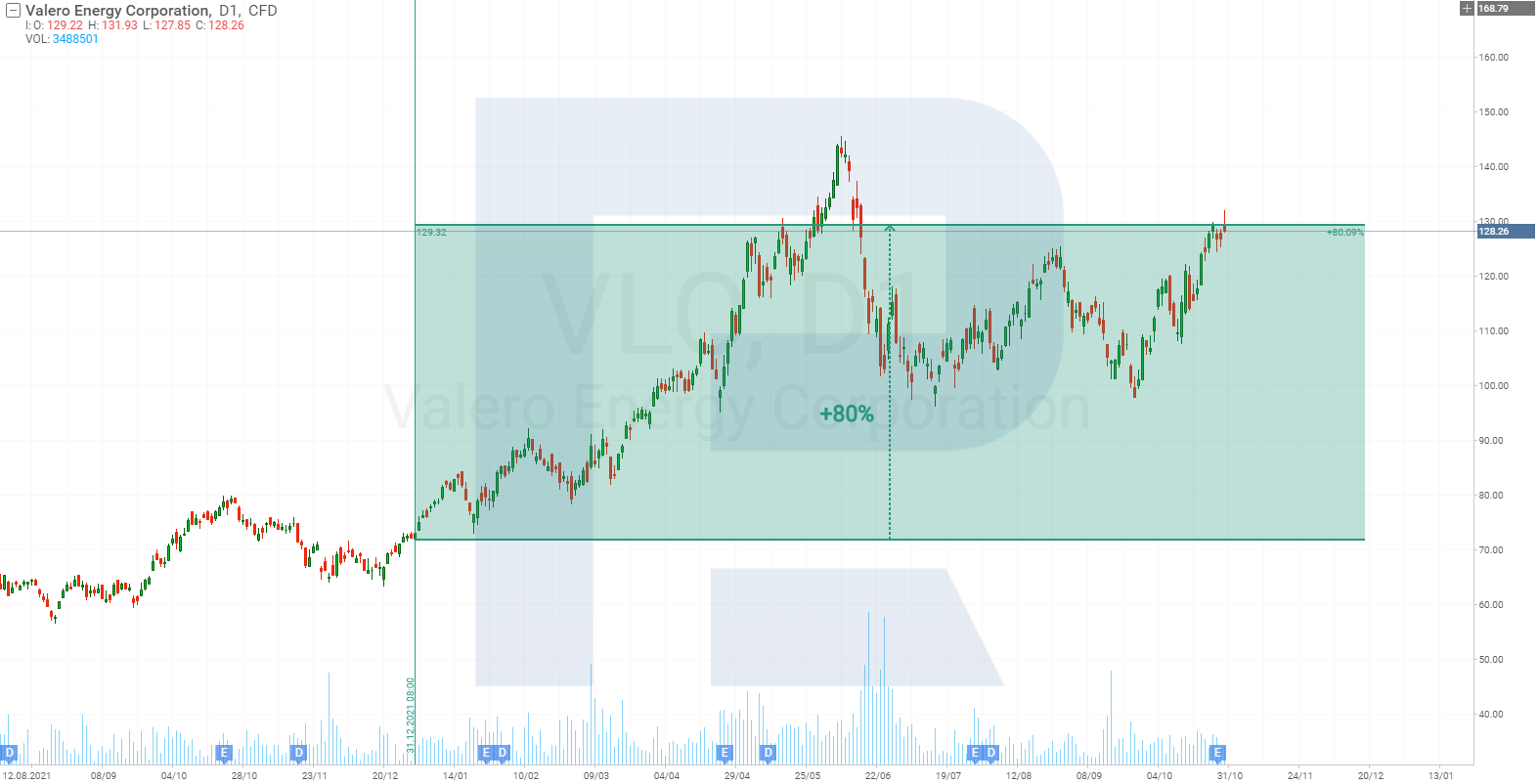

Valero Energy Corporation

Durante el verano, el ciudadano estadounidense experimentó un crecimiento de los precios del petróleo sin precedentes. Los analistas afirman que los altos precios de la gasolina y el diésel son positivos para los ingresos de las empresas de petróleo y gas, entre las que se incluye Valero Energy Corporation (NYSE: VLO), que produce y vende combustible para el transporte, así como productos petroquímicos.

El pasado 25 de octubre, la compañía compartió unos resultados ciertamente positivos para el tercer trimestre de 2022: los ingresos crecieron un 24%, hasta los 44,45 millones de dólares, y el BPA se disparó un 580%, hasta los 7,14 dólares. Desde comienzo del año, las acciones de Valero Energy Corporation han subido un 80%. En el momento de redactar este artículo, se operaban en máximos históricos.

En estos momentos, los precios del mercado bursátil estadounidense se han estabilizado, pero esto debe ser un fenómeno a corto plazo, provocado por la crisis energética en la UE. La prohibición de importar combustible desde países bajo sanciones entrará en vigor en febrero de 2023. Lo más probable es que compañías de los EEUU, con Valero Energy Corporation entre ellas, intenten cubrir ese espacio vacío en el volumen del mercado. Esto puede afectar al precio de los combustibles en los EEUU, y lo único que puede ayudar ante su subida son las restricciones a las exportaciones.

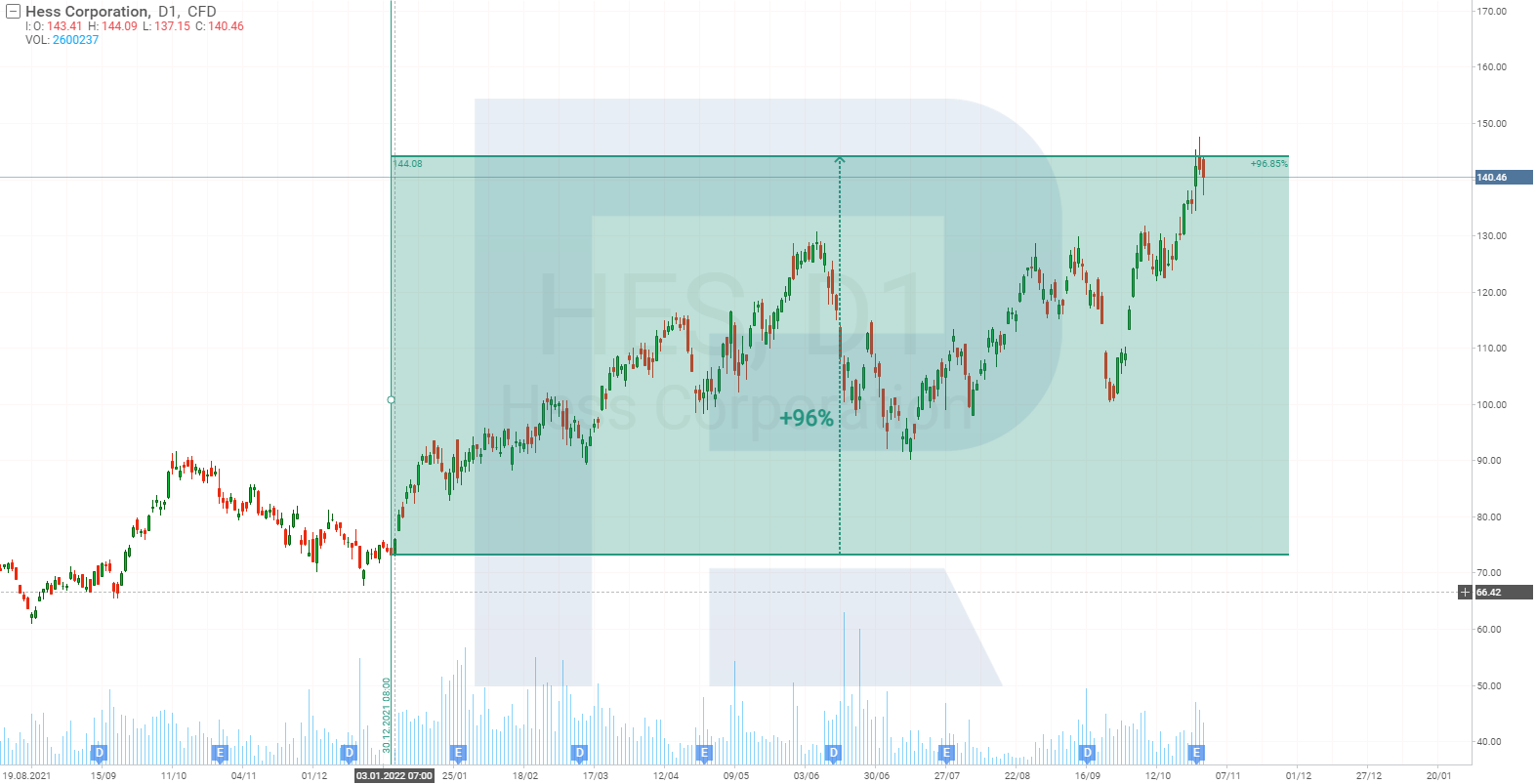

Hess Corporation

Vayamos, ahora, con las compañías que se centran en la exploración y producción de productos petroleros. La mayoría de estas firmas publicarán sus resultados trimestrales en noviembre, aunque algunas ya lo han hecho, como Hess Corporation (NYSE: HES).

Con los precios actuales del petróleo, la rentabilidad de Hess Corporation ha subido hasta el 15,8%. Sus beneficios en el tercer trimestre subieron 74% hasta los 3160 millones de dólares, y su BPA se disparó hasta los 1,89 dólares, una subida del 575%.

Las acciones de Hess Corporation (NYSE: HES) se están operando en máximos históricos, y han subido un 96% desde enero. Esta es la mayor rentabilidad de todos los emisores mencionados previamente.

El informe de la compañía sugiere que los resultados trimestrales de otros emisores pueden acabar, también, por impresionarnos.

Análisis resumido del mercado del crudo de petróleo

La crisis energética implica que los precios del crudo de petróleo permanecerán igual o aumentarán. A los países de la OPEP+ les interesa que los precios permanezcan al mismo nivel, para lo que deben recortar la producción.

EEUU está intentando crear un contexto en el que la cotización del crudo de petróleo descienda, y sigue vendiendo crudo de sus reservas. Esta situación ha llevado a un descenso en las reservas del crudo de petróleo hasta niveles de 1984. A la vez, el número de pozos de petróleo en los EEUU no ha aumentado (aunque esto lo trataremos más adelante en detalle).

Los expertos creen que las ventas procedentes de las reservas se frenarán tras las elecciones al Senado, lo que acabará por tener un impacto en los precios del crudo. La situación será todavía más complicada puesto que EEUU necesitará restaurar las reservas gastadas de alguna manera, lo que significa que la demanda del gobierno estadounidense se sumará a la demanda general del mercado.

No debemos pasar por alto, sin embargo, que los Bancos Centrales de los países desarrollados, en un intento por combatir la inflación, están aumentando la tasas de interés, frenando así la economía global. La crisis energética en la UE hará que muchas empresas tengan que cerrar sus puertas, lo que provocará que la demanda de crudo descienda de su mano. Bajo este contexto, es probable que los precios del crudo de petróleo vuelvan a caer, lo que volvería a dejar a las empresas petroleras en la frontera de la rentabilidad.

Las empresas petroleras no tienen prisa en que aumente la producción

Tras la crisis financiera de 2008, los precios del oro negro no dejaron de subir, y en 2010 superaron los 100 dólares por barril. El precio se estabilizó en ese nivel hasta 2014, tras lo que comenzó a caer.

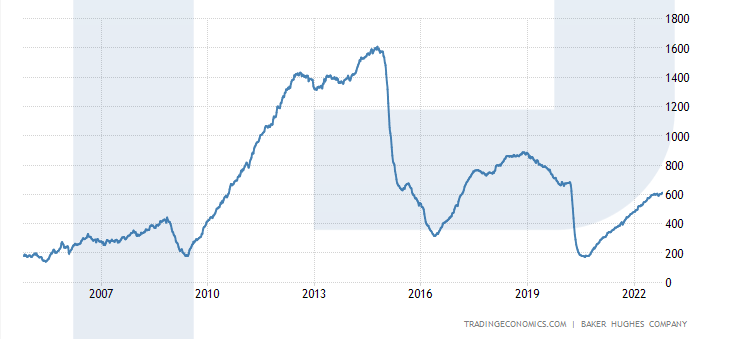

Echemos un vistazo a la gráfica que muestra el número de torres de perforación en los EEUU. En 2010, este número regresó a niveles previos a la crisis de 2007 para seguir creciendo. El suminsitro superó a la demanda, y, en 2015, las cotizaciones del crudo de petróleo habían caído de los 150 a los 60 dólares por barril.

Parece ser que los gestores de las compañías petroleras han aprendido la lección. Ya han pasado dos años desde la crisis provocada por el COVID-19, pero el número de plataformas de perforación no crece. De hecho, en comparación con las estadísticas de 2019, su número se ha reducido a la mitad.

Es de suponer que los representantes del sector no tienen prisa alguna en incrementar la producción de hidrocarburos, para que, así, el suministro se mantenga limitado. Bajo estas circunstancias, será difícil que los precios del petróleo caigan por debajo de los niveles actuales.

Resumen

Desde principios de año, las empresas petroleras han sido las que han mostrado una mejor dinámica de crecimiento al compararlas con los índices bursátiles y otros sectores de la economía. El tiempo mostrará si estas dinámicas se mantendrán.

Los analistas preveen que los hidrocarburos mantendrán sus precios altos. Esto puede ayudar a que las compañías petroleras sigan pagando sus dividendos, y que aumenten las sumas dedicadas a la recompra de acciones .

Parece que la apuesta de Warren Buffett por el petróleo y el gas le está saliendo bien. No cabe duda que es el verdadero Oráculo de Omaha.