Perspectivas del mercado de salidas a bolsa para 2024: tendencias y predicciones para inversores

12 lectura de actas

A 13 de febrero de 2024, discutimos las tendencias y pronósticos para el mercado global de IPOs en 2024, analizamos las salidas a bolsa más grandes y esperadas de este año, y exploramos los riesgos potenciales de invertir en las acciones de sus emisores.

Resumen del mercado de IPOs en 2023

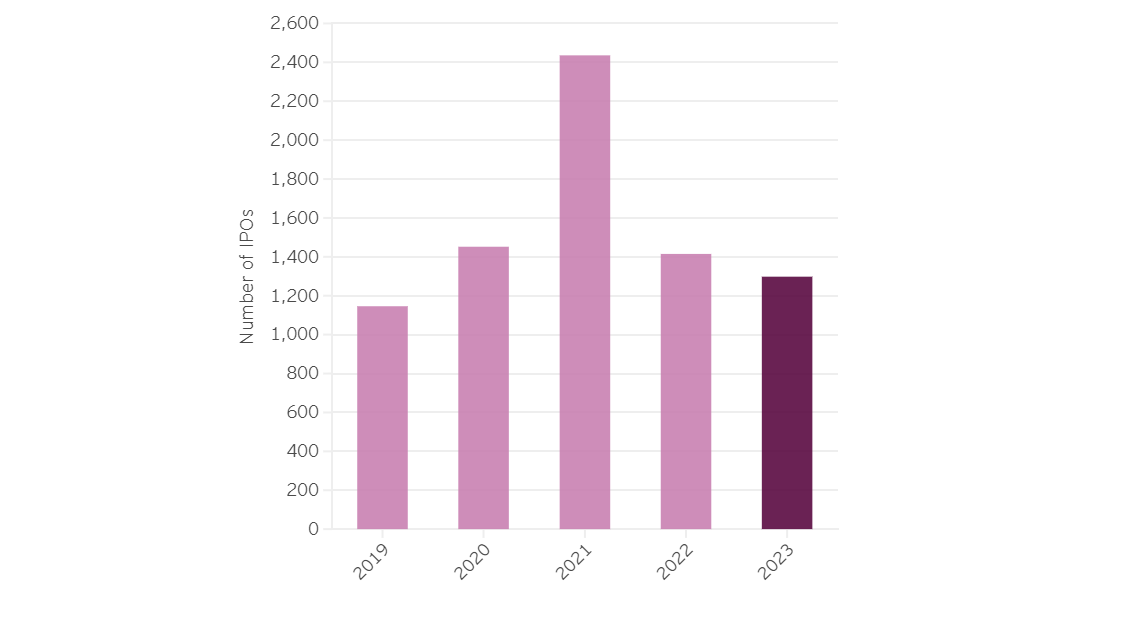

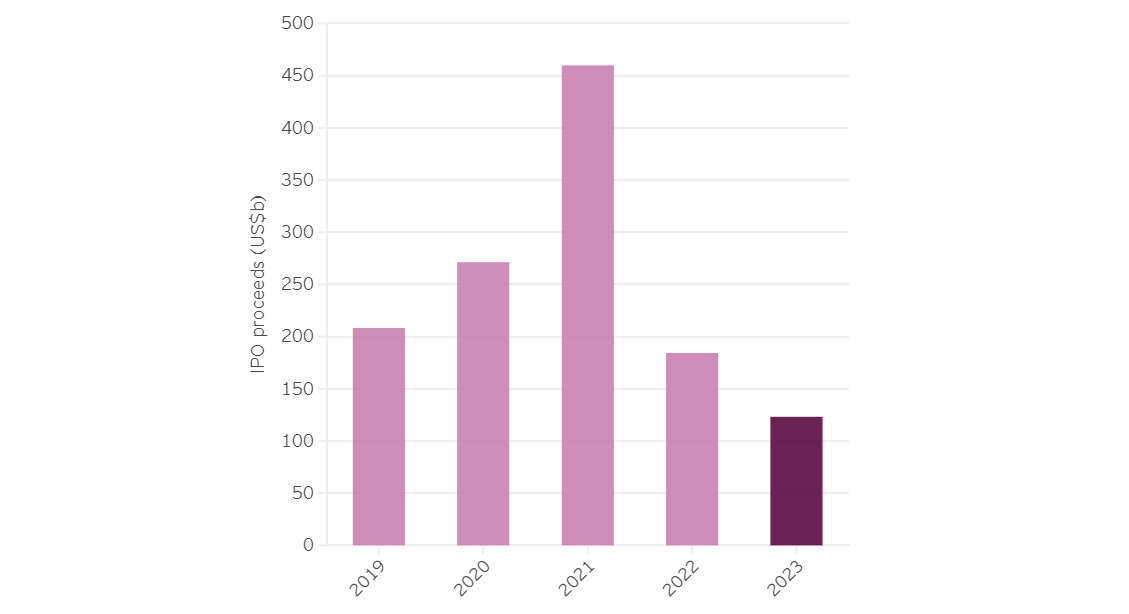

Según Ernst & Young Global Limited, el número total de IPOs a nivel global alcanzó las 1298 en 2023, en las que se recaudaron 123.200 millones de dólares. En 2022, dichas cifras fueron de 1415 y 184.300 millones de dólares, respectivamente.

Según informó PwC, China fue el mayor mercado de salidas a bolsa en 2023, con 302 IPOs que recaudaron 50.400 millones de dólares, una disminución del 29% y del 43% en comparación con 2022.

Estados Unidos fue el segundo mercado más grande, con 154 IPOs que recaudaron 25.800 millones de dólares, lo que supone disminuciones del 15% y el 0,77% con respecto al año anterior, respectivamente. Caso aparte es el de Indonesia, que fue testigo de 79 IPOs en su bolsa de valores, recaudando 3600 millones de dólares, lo que supuso aumentos del 32% y 60% desde 2022, respectivamente.

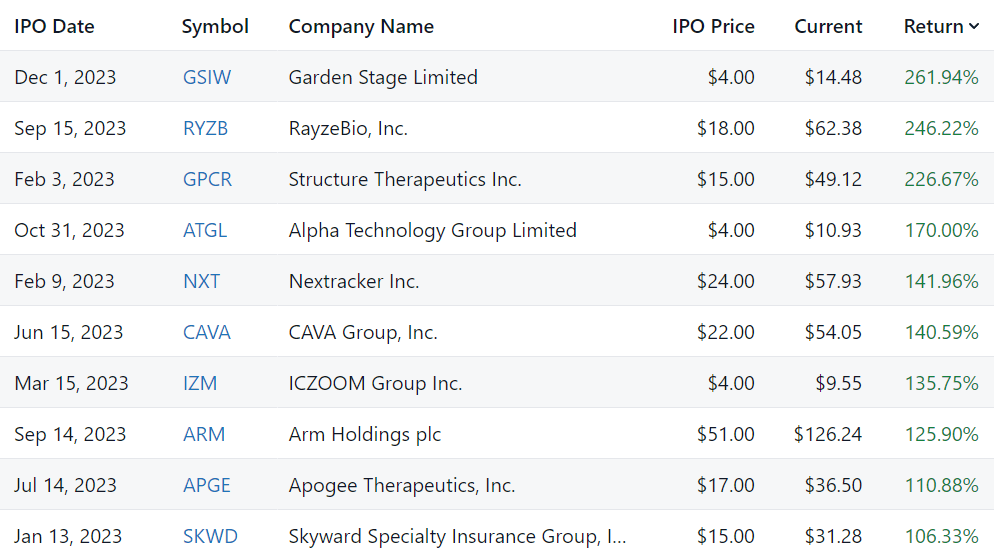

Las mayores IPOs de 2023 se llevaron a cabo en septiembre cuando Arm Holdings plc. (4870 millones de dólares), Maplebear Inc. (660 millones de dólares) y Klaviyo Inc. (576 millones de dólares) salieron a bolsa. Sin embargo, los resultados tras el inicio de las operaciones decepcionaron a los inversores, ya que las acciones de Arm Holdings plc perdieron un 6,14% un mes después de la IPO, las acciones de Maplebear Inc. todavía cotizan un 8,73% por debajo del precio de la IPO y, a principios de enero de 2024, el valor de las acciones de Klaviyo Inc era un 18,3% más bajo que el precio de la oferta pública inicial.

Probablemente debido a esto, otras grandes empresas (como Discord Inc., Reddit Inc. y Payward Inc.) han pospuesto de manera repetida su salida a bolsa. Además, los emisores se vieron disuadidos por la incertidumbre económica general, causada en parte por acontecimientos geopolíticos.

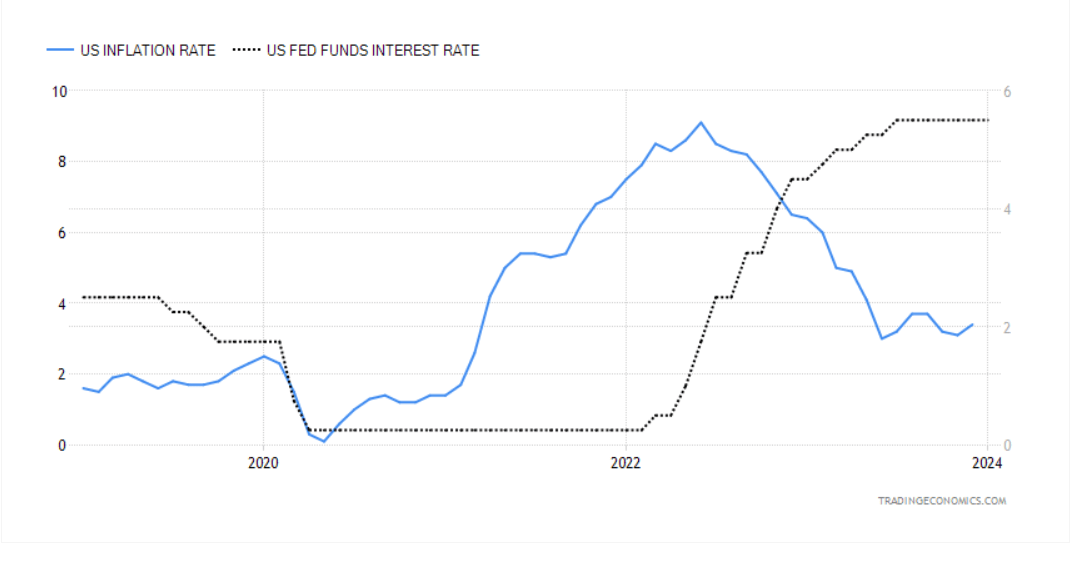

Sin embargo, la razón principal detrás de esa actividad moderada en el mercado de IPOs fue el endurecimiento de la política monetaria por parte de los bancos centrales. Ni siquiera el comportamiento positivo del mercado de valores contribuyó al optimismo. Por ejemplo, según Trading Economics, los tipos de interés en EEUU y el Reino Unido aumentaron del 0,25% al 5,50% y del 0,00% al 4,50% durante el año pasado, respectivamente. Una tasa de interés elevada generalmente aumenta el rendimiento de los activos más convencionales, lo que hace que las inversiones en el mercado de IPOs sean menos atractivas. Además, la carga de la deuda suele aumentar para las empresas en crecimiento.

En cuanto a ejemplos positivos de salidas a bolsa, Garden Stage Limited (NASDAQ:GSIW) fue el líder entre las diez acciones con mayores ganancias después de IPO, según Stock Analysis. La mayoría de las diez principales empresas representan a los sectores de tecnología y atención sanitaria.

Factores que podrían afectar el mercado de IPO en 2024

Política monetaria de la Reserva Federal de EEUU

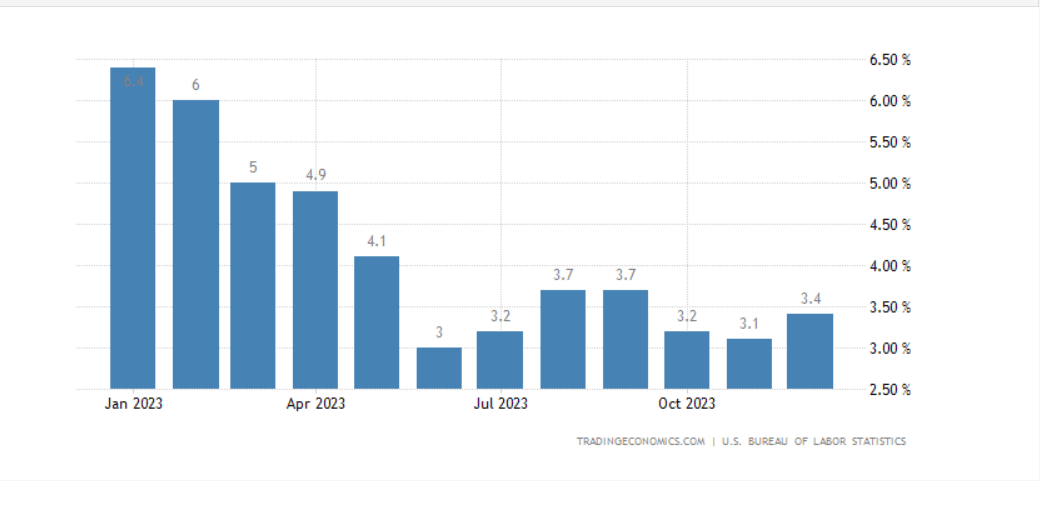

Según Trading Economics, en enero de 2023 la inflación estadounidense se situó en el 6,4%, y la Reserva Federal logró hacer caer esa cifra hasta el 3,4% en diciembre, endureciendo la política monetaria. Sin embargo, las acciones del regulador también resultaron en una disminución notable en la actividad del mercado de IPOs. Anteriormente hemos descrito el impacto de las subidas de tipos de interés en este mercado.

La dinámica de las tasas de inflación ofrece razones para suponer que el ciclo de aumentos de las tasas de interés de la Reserva Federal ha terminado, y que la tasa podría comenzar a disminuir suavemente a posteriori. Esto puede crear condiciones favorables para menores costos de capital para las empresas y un mayor interés de los inversores en las IPOs.

Si la inflación en EEUU continúa disminuyendo, probablemente permitirá a la Reserva Federal flexibilizar la política monetaria de manera más rápida, lo que podría dar un impulso al mercado de IPOs.

Riesgos geopolíticos: acciones militares y elecciones en EEUU

- Acciones militares en Ucrania y Medio Oriente. La incursión a gran escala de Rusia en Ucrania ha hecho que los inversores sean más cautelosos en el mercado de IPOs. En medio de la inestabilidad económica general, los inversores suelen optar por activos más convencionales. El conflicto entre Israel y Hamas en la Franja de Gaza y los ataques hutíes a buques en el Mar Rojo han provocado interrupciones en el suministro de bienes de Asia a Europa. Estos acontecimientos también han contribuido a un aumento de los costos del transporte marítimo a nivel mundial, lo que podría provocar otro aumento de la inflación a nivel mundial. Esto podría obligar a la Reserva Federal de Estados Unidos a endurecer aún más la política monetaria

- Elecciones en EEUU y crisis presupuestaria. Es probable que Donald Trump y Joe Biden se reencuentren en las elecciones presidenciales de Estados Unidos. Su enfrentamiento ya ha resultado en una crisis presupuestaria y un conflicto entre Texas y el gobierno federal. Se puede suponer que si la situación continúa agravándose, Estados Unidos podría enfrentarse a una crisis política a gran escala, lo que disuadiría a los inversores del mercado de IPOs. Además, los propios emisores pueden posponer la salida a bolsa hasta que mejoren las condiciones

Perspectivas de guerra comercial entre Estados Unidos, la UE y China

De ganar la carrera presidencial estadounidense, Donald Trump podría continuar con su idea de negociar un nuevo acuerdo comercial con la UE y China para reducir el saldo negativo del comercio exterior con estas regiones, reduciendo las importaciones estadounidenses procedentes de la UE y China. Es probable que esta decisión dé lugar a contramedidas, lo que podría crear condiciones en las que las IPOs y la participación en ellas puedan entrañar riesgos adicionales.

Tendencias primarias del mercado de IPOs en 2024

- En 2024, bajo las condiciones económicas actuales y con tasas de interés aún relativamente altas, los inversores probablemente se centrarán en comprar acciones de grandes empresas capaces de administrar sus negocios de manera estable y respaldar la capitalización de mercado de manera constante

- Como informa Bloomberg, el FMI ha elevado su pronóstico para el crecimiento del PIB de Estados Unidos al 3,1% este año, señalando que otros países desarrollados están rezagados respecto al gigante norteamericano. Dada esta información y la inestabilidad política y económica en Europa, China y otros grandes centros financieros, se puede suponer que las empresas privadas pueden ver a Estados Unidos como un lugar más seguro para cotizar en bolsa.

- Los emisores que pospusieron sus IPO en 2022 y 2023 pueden salir a bolsa este año, aprovechando un entorno de mercado potencialmente mejorado. Es probable que, a su vez, los inversores obtengan ganancias después de que las acciones de las grandes empresas alcancen máximos históricos. Probablemente estarán dispuestos a invertir los fondos generados en nuevas IPO

- Es poco probable que el mercado vuelva a ver un boom como el de 2021. Dado el entorno, los posibles riesgos y la cautela de los inversores, es justo suponer que los emisores deben proporcionar informes financieros sólidos para atraer la atención de los actores del mercado hacia sus acciones. A la vez, vale la pena señalar que Crunchbase Unicorn Board tiene más de 1500 empresas privadas que podrían cotizar en bolsa

Ver también ¿Cómo ha afectado la crisis del sector financiero a los ingresos de los bancos de EE.UU?

Top 5 de IPOs más esperadas para 2024

Al compilar esta lista, nos basamos en los datos y la metodología de Crunchbase para evaluar la capitalización potencial de las empresas.

1. IPO de Shein: 66.000 millones de USD

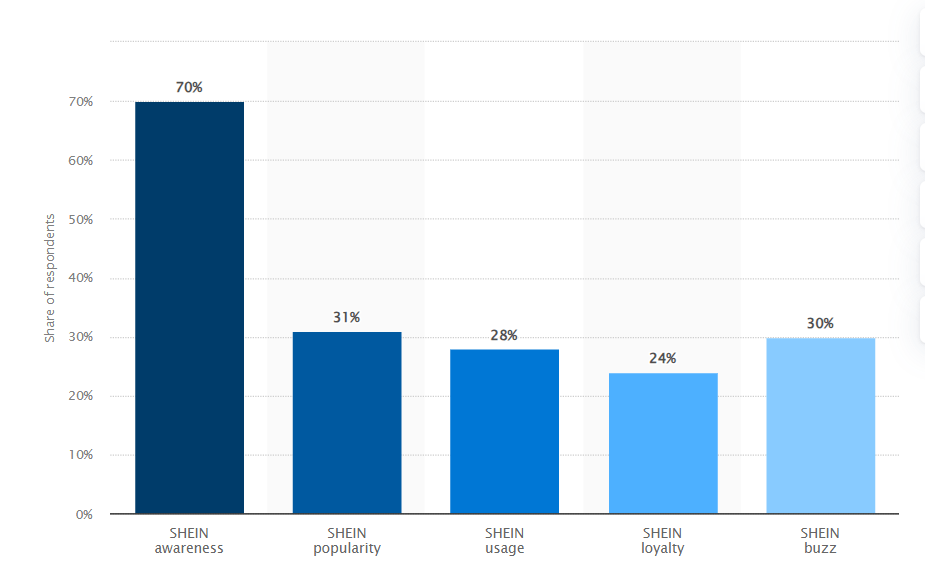

Shein plc. es una empresa minorista china de ropa, zapatos y accesorios para mujeres, hombres y niños, fundada en 2008. Es conocida por su amplia gama de productos y sus precios bajos. Según los datos de Statista de 2023, Shein logró un 70% de reconocimiento de marca entre los consumidores estadounidenses, con un índice de popularidad del 31%, una tasa de uso del 28%, una lealtad del cliente del 24% y un 30% de expectación.

2. PO de Stripe: 50.000 millones de USD

Stripe Inc. es una empresa de tecnología con sede en EEUU y fundada en 2010, especializada en pagos en línea y servicios financieros para empresas de Internet. Sus productos principales incluyen una plataforma de pago en línea y herramientas para gestión financiera, análisis y automatización de procesos comerciales.

Stripe es uno de los actores líderes en la industria de pagos en línea y presta servicios a clientes como Meta Platforms Inc. (NASDAQ: META), Alphabet Inc. (NASDAQ: GOOGL), Amazon.com Inc. (NASDAQ: AMZN) y muchas otras corporaciones de gran relevancia. Su sistema de pago electrónico admite más de 100 métodos de pago y más de 135 divisas en 195 países.

3. IPO de Databricks: 43.000 millones de USD

Databricks Inc., fundada en 2013, se especializa en análisis y procesamiento de datos, inteligencia artificial y computación en la nube. Según la encuesta de BusinessWire, el mercado mundial de big data podría alcanzar una valoración de 142.500 millones de dólares en 2024.

Según los datos del sitio web oficial, a día de hoy, el número de clientes de Databricks Inc. superó las 9000 empresas, incluidas Microsoft Corporation (NASDAQ: MSFT), Amazon.com Inc. (NASDAQ: AMZN), Adobe Systems Incorporated (NASDAQ: ADBE) y AT&T Inc. (NYSE: T). Según Getlatka, los ingresos de la empresa superaron los 1500 millones de dólares en 2023.

El principal competidor de la compañía es Snowflake Inc. (NYSE: SNOW), cuya salida a bolsa generó a los inversores una ganancia neta del 171% durante el período de bloqueo. Por lo tanto, la IPO prevista de Databricks Inc. ha generado mucho interés entre los inversores.

4. IPO de Fanatics: 31.000 millones de USD

Fanatics Inc., con sede en Estados Unidos y fundada en 1995, se especializa en artículos deportivos y memorabilia. Es uno de los minoristas más grandes de ropa deportiva, equipos, souvenirs y productos deportivos relacionados en Estados Unidos. En 2023, inició operaciones su filial, Fanatics Betting and Gaming.

La empresa opera como minorista online con una amplia red de asociaciones con ligas, equipos y marcas deportivas profesionales para distribuir sus productos.

5. IPO de Chime Financial: 25.000 millones de USD

Chime Financial Inc., empresa estadounidense fundada en 2013, ofrece servicios de tecnología financiera a través de su aplicación móvil Chime y su plataforma en línea, siendo los servicios financieros y bancarios su principal producto.

Chime Financial Inc. se enfoca principalmente en brindar herramientas financieras cómodas y accesibles, utilizando tecnología para automatizar y optimizar las operaciones bancarias para sus clientes. La empresa también es conocida por su enfoque innovador en materia de servicios bancarios, incluida una función de redondeo automático para los precios de compra, que transfiere luego la diferencia a la cuenta de ahorros del cliente.

Según Apptopia, Chime fue la aplicación de banca digital más descargada en EEUU durante la primera mitad de 2021, con 6,4 millones de descargas.

Riesgos para inversores en el mercado de IPOs en 2024

- Actividad moderada de los emisores. Afectadas por factores económicos y geopolíticos, las grandes empresas pueden retrasar sus salidas a bolsa. Esta actividad moderada puede plantear desafíos para los inversores a la hora de encontrar oportunidades de inversión adecuadas

- Inflación. Si la tasa de inflación estadounidense no mantiene su trayectoria descendente, la Reserva Federal probablemente se verá obligada a mantener la tasa de interés en el nivel actual o incluso aumentarla. En consecuencia, el mercado de IPOs puede presenciar condiciones de mercado que recuerden la escasez de liquidez observada en 2022-2023

- Crisis política en EEUU. Es probable que persista el riesgo de una crisis política a gran escala en el país, debido a una carrera presidencial estadounidense muy disputada. Es difícil considerar como apropiadas estas condiciones para salir a bolsa o invertir en IPOs

Pronósticos de los analistas para el mercado de IPOs en 2024

- Según Yahoo Finance, John Chirico, director de banca, mercados de capitales y asesoramiento de Citi en EEUU, pronostica un repunte significativo en el mercado de IPOs en 2024, con oportunidades prometedoras hacia finales de año. Chirico cree que las empresas con valoraciones de entre 2000 y 3000 millones de dólares dominarán el mercado

- José Manuel Gómez-Borrero, experto en inversiones de BBVA Corporate & Investment Banking, espera que el mercado de salidas a bolsa se recupere en 2024. Basa su perspectiva en una alta probabilidad de recortes de las tasas de interés por parte de la Reserva Federal de Estados Unidos, así como en sólidos informes corporativos trimestrales que superan las expectativas de los analistas

Conclusión

En 2022 y 2023, el mercado mundial de IPOs se estancó, en contraste con el número récord de salidas a bolsa y fondos recaudados que se produjo en 2021. El año pasado, los sectores de tecnología y salud vivieron las IPOs más exitosas. En total, hubo 1298 IPOs a nivel global en 2023, lo que permitió a los emisores recaudar 123.200 millones de dólares.

Los analistas mencionados anteriormente creen que el mercado de IPOs está preparado para una recuperación en 2024, gracias a los cambios en la política monetaria de la Reserva Federal de EEUU. Empresas como Shein plc, Stripe Inc., Databricks Inc., Fanatics Inc. y Chime Financial Inc. pueden liderar la lista de mayores IPO de este año.

Sin embargo, este año, entre los principales riesgos potenciales para los inversores se incluirán un posible aumento de la inflación, tensiones geopolíticas y la incertidumbre política postelectoral en EEUU.