Señales falsas en Forex: ¿Cómo detectarlas y evitarlas?

6 lectura de actas

Después de abrir una posición, muchos comerciantes reflexionan sobre la pregunta: "¿Por qué se cerró con una pérdida si parecía hacer todo bien? Casi todas las señales de la estrategia estaban allí, pero al final, el precio fue en la dirección opuesta". La palabra clave en la pregunta es "casi". A veces, el mercado realiza movimientos que no puede pronosticar o calcular, en cuyo caso indicadores resultar prácticamente inútil. ¿Cuál fue el punto? ¿Qué salió mal? La respuesta es simple: el estrategia de negociación dio una señal falsa, y el comercio resultó perder.

Tratemos de aclarar por qué suceden tales cosas y por qué aparecen señales falsas.

¿Por qué surgen señales falsas?

Las noticias

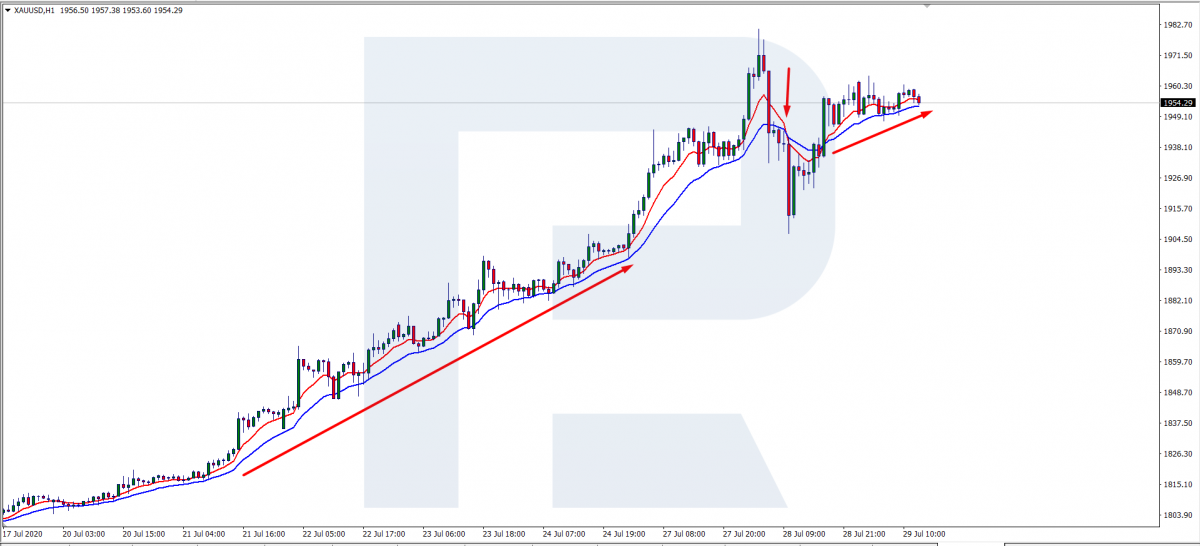

Las noticias son, quizás, la razón más frecuente de señales falsas. Como saben, el mercado lo explica todo, y antes de que se publiquen oficialmente algunas noticias, las citas reaccionan y comienzan a moverse en cierta dirección. Normalmente, si algunos resultados preliminares resultan mejores de lo esperado (como los informes del PIB), las citas crecerán. Sin embargo, la práctica muestra que las cotizaciones comienzan a crecer antes de la publicación de las noticias en sí, y en la renovación de los datos, el mercado hace un cambio abrupto y comienza una fuerte caída.

En este momento, Detener pérdidas desencadenar en las posiciones abiertas de antemano, y los participantes impacientes del mercado empeoran la situación, ansiando una ganancia rápida y grande. Varios minutos después de la publicación de las noticias, el mercado se calma y el precio comienza a ir en la dirección correcta.

Errores en el cálculo de los indicadores.

Otra razón para la aparición de señales falsas son los errores en los cálculos del indicador. Muchos operadores tienden a olvidar que después de movimientos abruptos del mercado, los datos que reciben están muy distorsionados y sus indicadores cometen errores. Los operadores impacientes deciden que esta es una señal de entrada y obtienen una posición perdedora.

Falsas separaciones de niveles

In análisis tecnológico, las señales falsas más extendidas son falsas rupturas de niveles. Hay dos opciones de negociación. los niveles de soporte y resistencia: para intercambiar rebotes de ellos o sus escapadas. Aquí es donde los jugadores del mercado se equivocan.

Imaginemos que el comercio rebota en el nivel de resistencia. El precio alcanzó el nivel, y el comercio decidió abrir un comercio de venta. Colocaron el SL detrás del nivel (en una zona segura) pero el precio rompió el nivel y cerró el comercio del SL.

¿Qué hacen los comerciantes impacientes en tales casos? Normalmente, abren una operación opuesta (de compra) y el SL vuelve a cerrar su posición. La conclusión es simple: la impaciencia y la prisa nunca te harán bien en el comercio.

Si utiliza análisis candlestick, las cosas son casi iguales. El operador se apresura a abrir una posición de antemano y termina con una operación perdedora. Para evitar perder posiciones o al menos minimizar su número, estudie el principio de la formación de velas japonesas y las señales de apertura con más detalle.

¿Cómo evitar señales falsas?

Como he dicho anteriormente, difícilmente exterminarás por completo las señales falsas. Pero minimizar su número está disponible para casi cualquier comerciante, solo siga varias reglas:

Cuando intercambie las noticias, revise el historial

Utilizando el análisis fundamental para el comercio, estudie la influencia de algunas noticias en el mercado históricamente. Muy a menudo, el mercado reacciona a las mismas noticias de la misma manera, por lo que puede pronosticar la reacción y tomar la decisión correcta.

No te apresures a abrir un orden opuesto

Si su primer puesto cerrado por el SL, no se apresure a abrir uno opuesto. En la mayoría de los casos, el mercado continuará en la dirección de su posición inicial. Tenga en cuenta que generalmente abre un orden opuesto no por la estrategia sino emocionalmente.

Use cuentas de prueba y de prueba para verificar sus puntos de entrada

Cuando utilice estrategias con indicadores, asegúrese de verificar sus puntos de entrada haciendo una prueba inversa y utilizando un cuenta de prueba gratuita. Después de esto, tendrá una comprensión clara de qué señales dan sus indicadores y cuáles de las señales son primarias y cuáles secundarias.

La media móvil es realmente traicionero desde este punto de vista. Lo que pasa es que la señal que dan es su cruce, pero no está claro dónde y cuándo se completa el cruce. Muy a menudo, dos AM simplemente tocan y divergen; el comerciante entra en una posición, considerándolo un cruce, y pierde dinero.

En tal caso, un filtro adicional será óptimo: intente Fractales o cierre de la vela anterior.

Elija sus patrones de análisis gráfico para abrir puestos

Cuando se negocia por análisis gráfico (gráfico), estudie las cifras por adelantado y decida cuáles usará para abrir puestos. La práctica muestra que no todas las señales son igualmente buenas para todos.

Para evitar entradas falsas en los patrones, asegúrese siempre del punto de entrada. Muy a menudo, después de una ruptura del cuello del Patrón de cabeza y hombros el precio vuelve al nivel roto y solo entonces comienza a funcionar con la señal de verdad.

Elija varios patrones claros para el análisis de velas japonesas

Si intercambias Velas Japonesas, es aún más crucial dominar los principios de la formación de patrones y probar las señales. La mejor decisión es recoger varias combinaciones de velas claras y deseleccionar las señales que no son claras para el operador en alguna dimensión.

Cada patrón de vela tiene sus peculiaridades. Por ejemplo, el Patrón de barra pin se basa en desconcertantes participantes del mercado por un movimiento brusco (por ejemplo, crecimiento) y un movimiento igualmente inesperado La inversión.. Por el contrario, el patrón Doji se caracteriza por movimientos modestos, como si el mercado especulara sobre dónde ir antes de retroceder.

En pocas palabras

Cuando opere con cualquier sistema, debe atenerse a su algoritmo todo el tiempo. No corrija la estrategia sobre la marcha y nunca intente ajustarla para la situación actual. Funciona al revés: la situación debe adaptarse a su algoritmo.

El punto clave aquí es: nunca se apresure. Por supuesto, la velocidad es la prioridad para arrancar el cuero cabelludo estrategia, pero debe darse cuenta de que estas estrategias serían una tarea difícil para los principiantes del mercado. Una decisión pensada es la clave del éxito.